▫️Тип сделки: Продажа по рынку

▫️Цена: Текущая 5522

▫️Тейк профит: Открытый

▫️Стоп лосс: 5611.5

▫️Актуален: От 04.09.2024

▫️Комментарий:

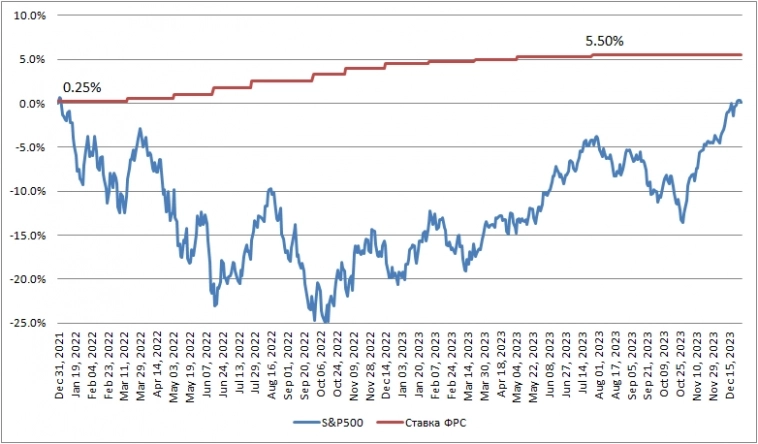

Рассмотрим сценарий по фьючеру на индекс S&P 500. На данный момент наблюдается локальное нисходящее движение. Цена пробила и закрепилась ниже ключевой области 5521 — 5532, которая сейчас выступает в роли сопротивления. На ретесте сформирован паттерн отскока. При такой формации наиболее рационально рассмотреть точку входа в шорт. Сейчас, по текущей цене, так как ретест уже был, заходим в продажу, по рынку. Изначально стоп лосс разместили, по правилам торгового алгоритма, за верхнюю границу области сопротивления, с учетом ложного пробоя. Такая манипуляция дает дополнительную защиту и ограничивает риск. После закрепления ниже уровня 5490, нужно будет перенести стоп лосс в безубыток. Такая тактика защитит открытую позицию. Сделка привлекает своим потенциалом. Первая ключевая область сформирована в диапазоне 5335 — 5321, до это области диапазон свободного падения. Достаточно большое движение, которое мы и планируем забрать. Потенциал хороший, соотношение риска к прибыли удовлетворительное.

Авто-репост. Читать в блоге >>>