«Я считаю сегодняшний рост S&P 500 всего лишь отскоком, который продлится до экспирации фьючерсов. То есть, еще пару недель, а далее…», — предостерегает эксперт Mind Money Денис Созидалов.

Как напомнил аналитик, совсем недавно американский рынок уже пережил не слабый испуг. С 11 июля за океаном вспенилась коррекционная волна. Да, многие комментаторы обвинили во всем инвесторов, сворачивающих стратегии carry trade. Но в реальности сворачивание carry trade началось не 11 июля, а наблюдалось 2-5 августа, так что к коррекции не имеет прямого отношения.

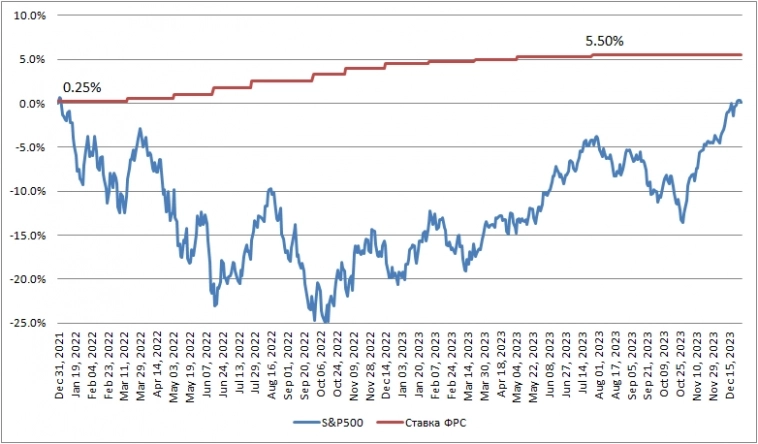

Между тем, 11 июля рынки сначала опирались на позитивную статистику по Америке. И вот на хороших данных рынок открылся движением вверх, а далее вдруг развернулся. Образовалась большая свеча вниз, завершившаяся отскоком в пару дней. Коррекция пошла, когда Банк Японии повысил ставки. Иена укрепилась, и на два дня образовался приличный гэп вниз по S&P 500 с 5400 до 5100.

То есть, до сворачивания carry trade коррекция проходила за счет продаж бумаг крупных технологических компаний, и при этом роста мелких игроков из Russell 2000, пребывавших в забвении последние пару лет.

Авто-репост. Читать в блоге >>>