S&P500 фьючерс | SPX

-

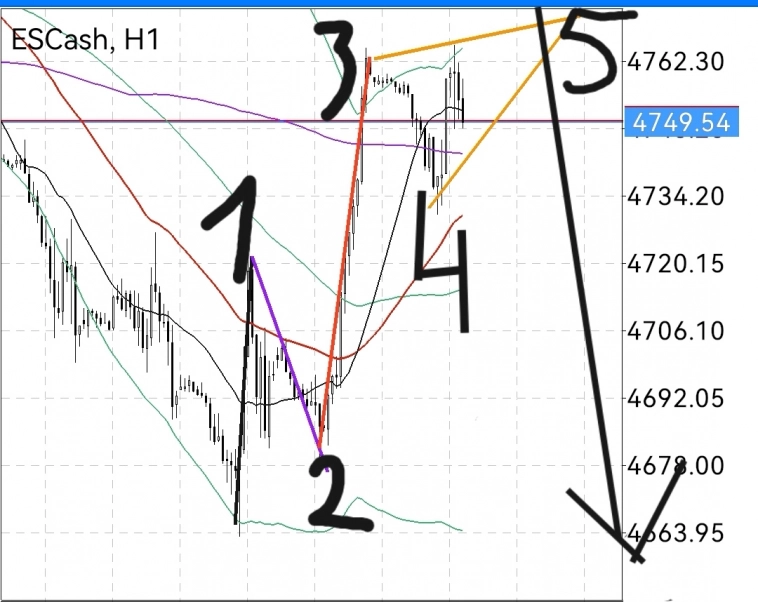

Фьючерс SP500 лонг 4770

Фьючерс SP500 лонг 4770

Здравствуйте

Вошли в лонг 4770 и продолжаем удерживать. Идем на 4840?

СИГНАЛЫ ПУБЛИКУЮТСЯ ОНЛАЙН

t.me/redalertinfo

Авто-репост. Читать в блоге >>>

Фьючерсы SP500 и NASDAQ

Фьючерсы SP500 и NASDAQ

Здравствуйте

По сипе закрыли шорт от 4797 и перевернулись в лонг 4770, прибыль с начала месяца +145 пунктов. 1 пункт стоит 50$ на CME.

По Насдаку закрыли шорт от 16965 и перевернулись в лонг 16860, прибыль с начала месяца +349 пунктов. 1 пункт стоит 20$ на CME.

СИГНАЛЫ ПУБЛИКУЮТСЯ ОНЛАЙН

t.me/redalertinfo

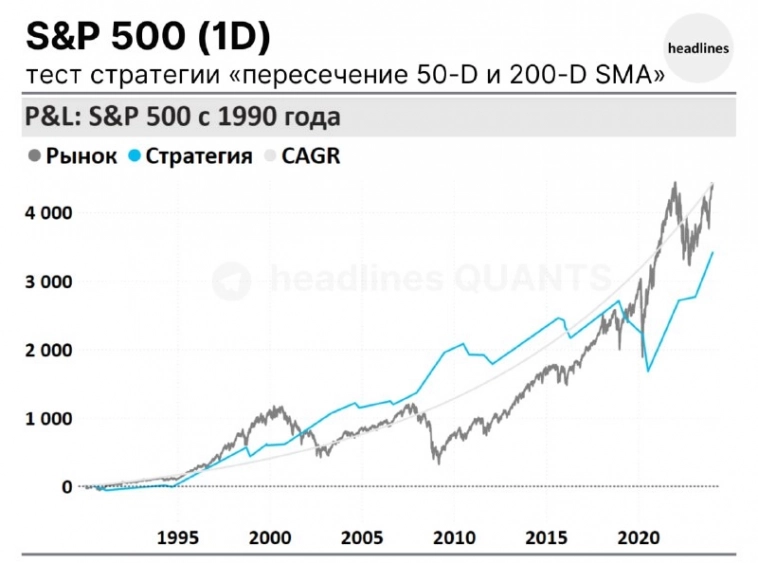

Авто-репост. Читать в блоге >>> Тест стратегии: S&P500 "Пересечение 50-D и 200-D SMA".

Тест стратегии: S&P500 "Пересечение 50-D и 200-D SMA".

стратегия:

● лонг, если 50(D) SMA пересекает снизу-вверх 200(D) SMA

● шорт (и закрытие лонга), если если 50(D) SMA пересекает сверху-вниз 200(D) SMA

● находимся постоянно в позиции

● вход на открытии следующей дневной свечи после пересечения двух SMA

инструмент: SPX

данные для теста: с 1990 г.

P&L рынка: 1253.7%

P&L стратегии: 965.7%

Средний убыток: -8.1%

Средняя прибыль: 25.7%

Профит фактор: 2.7

Фактор восстановления: 3.1

Результаты стратегии намного лучше предыдущей рассмотренной стратегии, но на текущий момент уступают результатам стратегии «buy and hold».

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Авто-репост. Читать в блоге >>> Индекс S&P 500 Попытка № 2

Индекс S&P 500 Попытка № 2Доброе утро, коллеги.

Индекс S&P500 не смог второй раз взять исторический хай. Недавнее ралли на американском рынке связывают с ожиданием снижения ключевой ставки ФРС в марте 2024 года, однако на фоне ситуации в Красном море это уже может быть под вопросом, так как через Красное море проходит 30% контейнерного трафика, ставки на международный фрахт 40-футового контейнера с 21 декабря взлетели на 84%, DHL выпустил статью, что ожидает дефицит контейнеров из-за удлинения логистических цепочек. Не растет нефть для американской инфляции, так вырастит стоимость импортных товаров. Следующее заседание по ключевой ставке ФРС 31 января, предположу, что рынок будет напрягаться до конца месяца, так как Пауэлл поделится своим взглядом на будущее на нем.

Можно попробывать отыграть возможную коррекцию с помощью фьючерса на индекс S&P500 SPYF-3.24 (SFH4).

Всем успешных торгов.

Авто-репост. Читать в блоге >>> Нам нужен час X

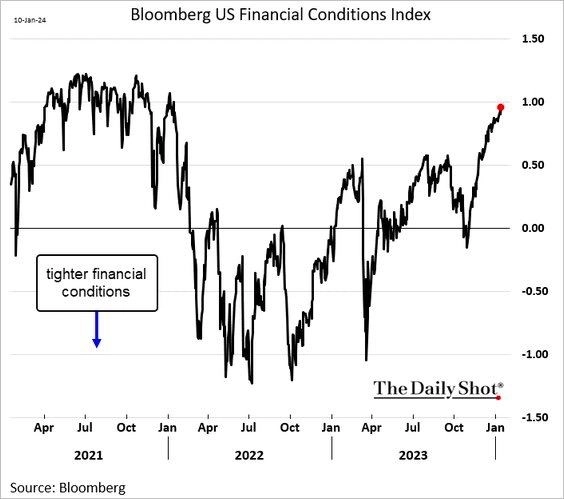

Нам нужен час XНесмотря на то, что мы де-факто сидим на пороховой бочке, которая может запустить рынки в космос (читайте пост), есть ряд факторов, которые указывают за то, что прежде, чем лететь, в идеале нужно сбросить лишний балласт. Почему?

Начнем с того, что тот рост, который мы уже увидели, полностью совпал с улучшением финансовых кондиций в экономике. Это контринуитивно, ведь фед даже не начал снижать свои ставки, но очень хорошо показывает суть процессов, которые, опять же, я описывал в прошлом посте. Рынок живет сантиментами, и в ожидании снижения ставок, агенты системы начали облегчать выдачу ликвидности друг другу, что привело к улучшению финансовых кондиций для всей экономике даже без снижения ставок ФРС как таковых.

Но проблема в том, что мы УЖЕ на уровнях близких к 21 году, когда монетарная политика была супер мягкой. Что означает, что даже при условии фактического снижения федом, влияния на рынок и на уровень ликвидности в системе мы можем не увидеть.

Поэтому прежде, чем “ракета ликвидности” денежного рынка начнет свой взлет (читайте прошлый пост), в идеале увидеть ухудшение финансовых кондиций, чтобы иметь топливо для полноценного длительного роста.

Авто-репост. Читать в блоге >>>

🌐 На что сделать ставку?

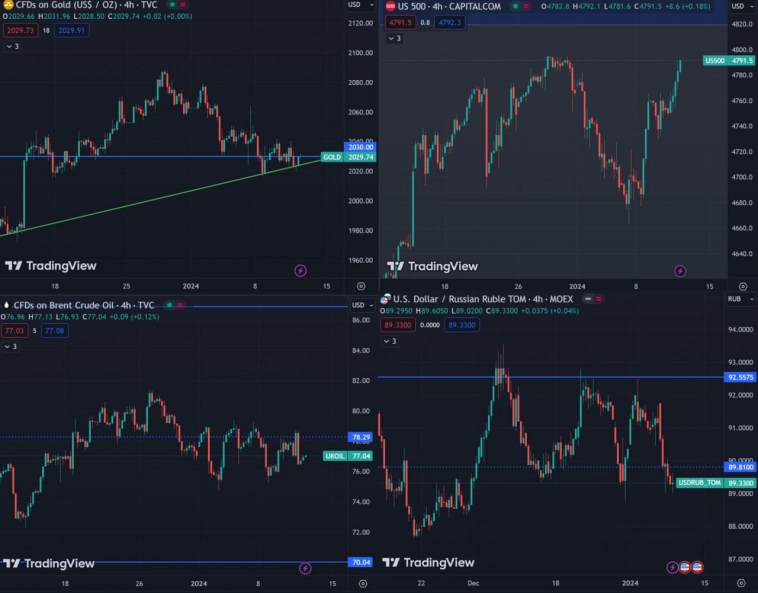

🌐 На что сделать ставку?Переходя непосредственно к рынкам, обращаю ваше внимание на наиболее важные активы и движения:

0️⃣Sp500. Неплохое поджатие с возможностью выйти на 4961.5 в краткосрочной перспективе и отторговать эту модель через фьючерс SF на Мосбирже.

0️⃣DXY. Индекс доллара сформировал сетап в горизонтальных вилах. Здесь интересна сделка на пробой до границы вил

Авто-репост. Читать в блоге >>> 🗓 Торговый план на неделю.

🗓 Торговый план на неделю.

Вначале отмечу, что возможности открытия новых сделок уже практически исчерпаны — идей и сделок много, приходится фильтровать. Собственные деньги закончились и далее набор идет с привлечением кредитного плеча.

Сделки я распределил по двум направлениям: краткосрочные трейды и среднесрочные инвестиции.

⏺ Спекуляции. Здесь я пошел через торговлю локальных сделок с небольшими целями. Это часовой — двух часовой таймфреймы с целями 5-7% на сделку и соотношением прибыли 1.5-2R.

Из последних сделок сегодня сработала отложка по Ренессансу, где ранее сформировалось поджатие

Идея спекулятивных сделок в ограниченном движении, после которого для нас не имеет значение будет ли рынок обновлять максимумы или вновь выйдет в коррекцию (не смотря на все ожидания, данный подход всегда оправдывает себя более высокой доходностью).

⏺ Инвестиции. Здесь ставка сделана на тот самый восходящий тренд, который ожидают многие в I квартале 2024 года.

Так если спекулятивная сделка в АФК системе предполагала участие в коротеньком восходящем движении и фиксации, то инвестиционная ориентирована на обновление максимумов 2023 года.

Авто-репост. Читать в блоге >>> SP500 на месяце рисует "Повешенного".К чему бы это? Или чтобы это могло значить?

SP500 на месяце рисует "Повешенного".К чему бы это? Или чтобы это могло значить?

Только если сарказм не поняли, то не надо сразу умные речи выдвигать. Ведь это был не вопрос, а ответ. Но надо подождать. Сколько? Как закроется месячная свеча. То есть, еще две недели. И если «художник» все таки оставит «висяка», значит ждем бросок «дохлой кошки», в виде «ложника» и запрягаем сани, к масленице.

Авто-репост. Читать в блоге >>> Вводная на открытие недели

Вводная на открытие неделиОткрытие недели будет происходить на фоне результатов выборов на Тайване и ястребиной риторики члена ФРС Бостика.

Итоги выборов на Тайване были близки к ожиданиям, проамериканский кандидат выиграл пост президента, но результат на уровне 40,1% позволил Китаю утверждать, что он не отражает мнение большинства.

Проамериканская партия потеряла большинство в парламенте, но прокитайская партия не получила большинства и формирование коалиции в парламенте зависит от того, на чей бок станет Тайваньская народная партия с золотым билетом на 8 мест, хотя наиболее вероятно, что она примкнет к прокитайской партии Гоминьдан, что снизит вероятность агрессии Китая в ближайшем будущем.

Поскольку итоги выборов близки к ожидаемым, то влияние на рынки будет ограниченным, хотя агрессивная риторика и учения Китая до инаугурации президента Тайваня 20 мая может приводит к вспышкам ухода от риска.Член ФРС Бостик, получивший право голоса в этом году, не оценил падение инфляции PPI США и обратил внимание на ситуацию в Красном море, которая может не только замедлить темпы снижения инфляции, но и вовсе остановить их.

Авто-репост. Читать в блоге >>> В декабре фондовый рынок США установил рекорд

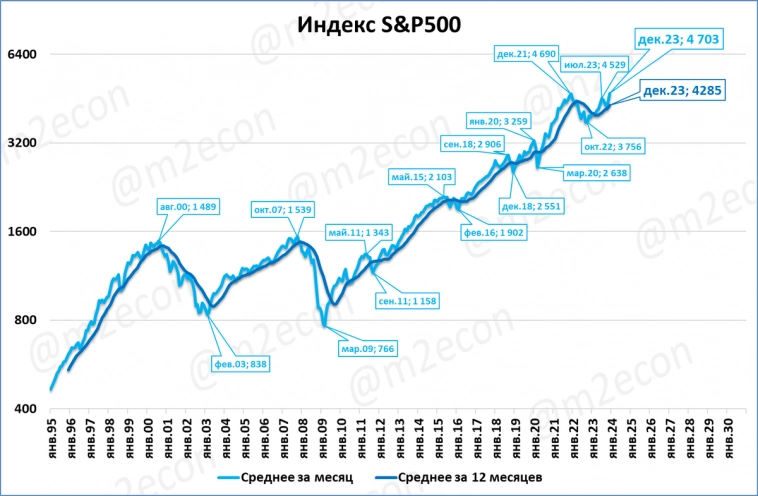

В декабре фондовый рынок США установил рекордАмериканский фондовый индекс S&P500 в декабре вырос до 4703 пунктов*. Это исторический рекорд и на +21% больше, чем в декабре прошлого года. Подробности далее.

===

В декабре среднее значение* американского фондового индекса S&P 500 составило 4703 пункта. Это рекордное значение за всю историю.

И это на 21% выше, чем в декабре прошлого года.

Авто-репост. Читать в блоге >>> Факт ожидания чего-то делает это ещё более увлекательным.“ Энди Уорхол

Факт ожидания чего-то делает это ещё более увлекательным.“ Энди Уорхол

Все ждут кризиса и падения американского фондового рынка. Подсмотрел t.me/moi_misli_vslukh

Индекс S&P500 с поправкой на инфляцию явно движется в определенном канале и в кризисы корректируется то до средней линии, то до низа канала. Вдвойне занимательно то, что год назад верхняя граница канала была ниже, пока нового максимума не было. Но если верить линиям, то индексу неплохо было бы скорректироваться процентов на 60 до 2000.

Еще одна картинка от этого автора

Авто-репост. Читать в блоге >>> Citigroup заявила о намерении сократить не менее 20 тыс сотрудников, что составляет около 10% ее штата, из-за убытков

Citigroup заявила о намерении сократить не менее 20 тыс сотрудников, что составляет около 10% ее штата, из-за убытков

Финансовая корпорация Citigroup заявила о намерении сократить не менее 20 тыс. сотрудников, что составляет около 10% ее штата, из-за убытков, сообщила газета Financial Times.

По ее данным, четвертый квартал 2023 года стал худшим для конгломерата с конца 2009 года — убыток составил $1,8 млрд. Это было вызвано расходами в размере $4 млрд, в том числе $800 млн на реструктуризацию. Также Citigroup понесла большие финансовые потери из-за прекращения деятельности в России и девальвации аргентинского песо.

tass.ru/ekonomika/19721309

Авто-репост. Читать в блоге >>> 🕯 SPX. Открыта сделка на продолжение.

🕯 SPX. Открыта сделка на продолжение.Запущена лонговая сделка на обновление локального максимума с целью на 4961.5

По моей разметке это может быть заключительное движение цикла, поэтому кто присоединится — особое внимание на сопровождение

Авто-репост. Читать в блоге >>> Пятничный поцелуй

Пятничный поцелуйКраткая история уходящей недели проста.

Самым главным отчетом недели была инфляция CPI США в четверг, она вышла выше прогноза на фоне низких недельных заявок по безработице, но уход от риска был краткосрочным, покупка ГКО США на падении вернула рынки к жизни, отправив доллар вниз.

Причитания членов ФРС после инфляции CPI США с более ястребиной риторикой, пересмотр банками прогнозов по началу снижения ставок ФРС на более поздний срок были проигнорированы рынками, как и сильный нонфарм США ранее.

Инфляция PPI США традиционно имеет меньшее значение, ибо в эпоху глобализации оставалась в диапазоне, но она упала сильнее прогноза в пятницу.

Так как инфляция РСЕ США состоит из компонентов инфляции CPI и PPI США, то банки бросить обратно пересматривать прогнозы по первому снижению ставки ФРС и участникам рынка можно было выдохнуть и вернуться к корреляции аппетита к риску, но этого не последовало.

Можно было бы предположить, что рынки проявили мудрость, осознав, что снижение ситуации инфляции PPI США временное, ибо ситуация в Красном море приведет к росту товарной инфляции и росту цен на нефть, т.к. атаки хуситов вывели из региона 2000 торговых кораблей за последнее время.

Авто-репост. Читать в блоге >>> Итоги четверга: американцы идут на перехай, а в России пора сокращать спекулятивные позиции в акциях

Итоги четверга: американцы идут на перехай, а в России пора сокращать спекулятивные позиции в акцияхАмерика вновь творит чудеса. Снижение индексов начала года остановилось, но сегодня будет очередная проверка данными по инфляции и рынку труда.

Если данные будут соответствовать ожиданиям: +200 тыс. рабочих мест и умеренная инфляция +0,3% м/м, то рост вновь продолжится с близкой целью переписать исторический максимум по S&P 500. Индекс уже выполнил цели на 2024 год большинства инвестиционных домов, а если вырастет до 5000, то вообще всех, а прошло 2 недели.

Все это напоминает 2020 год, когда подобная эйфория длилась до конца февраля. Если так, то у золота остаются шансы продолжить рост, нефть будет устойчива, а рубль продолжит укрепление. Данным технического анализа это не противоречит. Единственное, что по золоту выход вверх/вниз должен быть очень близко.

В России по большинству компаний вчера были продажи.

Я тоже убрал спекулятивные позиции, например, в Хендерсоне. Вчера продолжился разгон компаний, выходивших на IPO в конце прошлого года: Евротранс, Хендерсон, СТГ, МГКЛ. Интересно, что накачка малых IPO произошла как раз после прихода денег физикам от дивидендов Лукойла, думаю, здесь опять Pump от анонимных телеграм-каналов, которые ЦБ отказывается замечать, говоря об иррациональности частных инвесторов.

Авто-репост. Читать в блоге >>> Бычий сигнал на S&P500

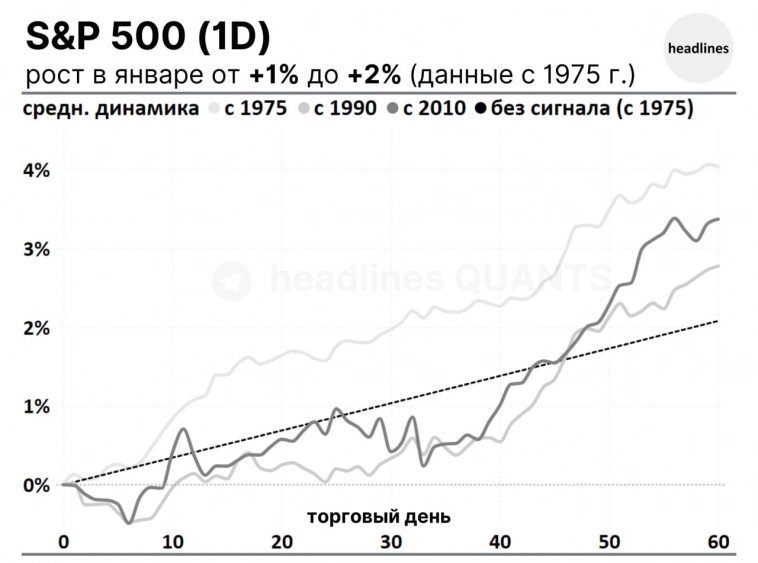

Бычий сигнал на S&P500

паттерн: (D) рост от +1% до +2% в январе

дата: 08.01.24

инструмент: SPX

данные для теста: с 1975 г.

кол-во случаев: 118

частота: 2.41 раз в год

без сигнала: 8.58%Рост в понедельник составил +1.41%. Были рассмотрены все случаи роста в январе в диапазоне от +1% до +2% с 1975 г. Статистика за разные периоды показывает, что сигнал бычий в среднесрочной перспективе.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Авто-репост. Читать в блоге >>> Индекс S&P 500 может подскочить на 10% до рекордного уровня в этом году, но падение процентных ставок может создать проблемы для акций, говорит профессор Wharton Джереми Сигел

Индекс S&P 500 может подскочить на 10% до рекордного уровня в этом году, но падение процентных ставок может создать проблемы для акций, говорит профессор Wharton Джереми Сигел

«Волшебник Уортона» говорит, что готовность ФРС снизить ставки важнее, чем это сделать.

Сигел предупреждает, что шквал сокращений может сигнализировать о рецессии, которая может привести к падению акций.

В этом году индекс S&P 500 может вырасти на 10% до рекордного уровня в 5200 пунктов, а падение процентных ставок может создать проблемы для акций, говорит Джереми Сигел.

Профессор финансов на пенсии, известный как «Волшебник Уортона», в своем комментарии WisdomTree на этой неделе заявил, что экономика США растет «темпами Златовласки». Он не расширяется достаточно быстро, чтобы напугать Федеральную резервную систему и заставить его охладить его, но он все еще достаточно силен, чтобы стимулировать рост корпоративных доходов и поддержать акции, сказал он.

«Если реальный экономический рост останется сильным, ФРС сможет сохранить ставки именно там, где они есть, и у нас могут быть сильные фондовые рынки», — сказал он. Радостный экономический фон может способствовать росту индекса S&P 500 на 8–10% в этом году и подтолкнуть акции компаний с малой капитализацией вверх на 15%, учитывая их заниженную оценку, добавил он.

Авто-репост. Читать в блоге >>>

Bloomberg: потенциальный военный конфликт вокруг Тайваня сократит мировой ВВП на 10%

Bloomberg: потенциальный военный конфликт вокруг Тайваня сократит мировой ВВП на 10%Cовокупный ущерб от такого развития событий обойдется мировой экономике примерно в $10 трлн. По сравнению с этой суммой экономические последствия от конфликта на Украине, пандемии COVID-19 и мирового финансового кризиса «покажутся карликовыми». Причина столь масштабных последствий кроется в том, что Тайвань занимает лидирующие позиции в производстве полупроводников: суммарная рыночная капитализация только крупнейших 20 клиентов тайваньской компании-производителя чипов TSMC составляет $7,4 трлн. Кроме того, Тайваньский пролив представляет собой «один из важнейших в мире торговых путей».

Как утверждают эксперты Bloomberg, в случае военного сценария с участием США, ВВП острова сократится на 40%, материкового Китая — на 16,7%. Экономика США потеряет 6,7%, а мировой ВВП уменьшится на 10,2%. При этом наибольший ущерб потерпят Республика Корея, Япония и другие страны Юго-Восточной Азии. В случае же отсутствия военных действий, но в случае блокады Тайваня со стороны КНР, ВВП острова сократится на 12,2%, материкового Китая — на 8,9%, США — на 3,3%, а мировая экономика потеряет 5%.

Авто-репост. Читать в блоге >>> S&P 500 в состоянии коррекции

S&P 500 в состоянии коррекции

Доброе утро, коллеги.

Обратил внимание, что американский индекс S&P500 находится в стадии красивой коррекции после недавнего ралли на фондовом рынке из-за «голубиной» позиции ФРС в части перерыва в повышении ставок.

Данную коррекцию можно отыграть с помощью фьючерса SPYF-3.24 (SFH4). Данный фьючерс на ETF, который следует за Индексом S&P500.

Всем успешных торгов.

Авто-репост. Читать в блоге >>> Вводная к открытию недели

Вводная к открытию неделиПредстоящая неделя будет достаточно легкой с точки зрения ФА.

Главным событием станет инфляция цен потребителей США в четверг и аппетит к риску на рынках напрямую зависит от данного отчета.

Прогнозируется небольшой рост общей инфляции CPI США на 0,1%гг с падением базовой инфляции на 0,2%гг, т.е. в соответствии с тенденцией в Еврозоне, отчет по инфляции которой за декабрь уже вышел.

Прогнозные данные будут на аппетит к риску, ибо ознаменуют собой долгожданное падение базовой инфляции ниже 4,0%гг.

Падение базовой инфляции мало изменит ситуацию для ФРС, ибо проблема в Красном море с обходным путем не менее 10 дней для торговых судов должны привести к росту товарной инфляции, что может привести ко второй волне роста инфляции, но для участников рынка, которые до сих пор не уверены в правильной реакции на декабрьский нонфарм США, падение базовой инфляции сделает ситуацию более однозначной.

Для реакции с уходом от риска на фоне роста доллара общая инфляция должна выйти выше прогноза, а базовая остаться на уровне ноября 4,0%гг или выше.

Авто-репост. Читать в блоге >>>

Вводная к Nonfarm Payrolls

Вводная к Nonfarm PayrollsОбщая ситуация

Откат после новогоднего ралли на фондовом рынке с ростом доллара был логичен с начала года, но текущая ситуация усугубляется геополитическими страхами.

Ситуация в Красном море, приводящая к проблемам в цепочке поставок, может привести к росту цен как на нефть, так и на другие товары, что окажет влияние на сроки и темпы предстоящего цикла снижения ставок ЦБ.

Слухи о возможном повышении пошлин США на электрокары Китая также не способствуют аппетиту к риску, ибо станут началом ещё одного витка торговых войн.

Но в ближайшем фокусе экономические отчеты США «первого эшелона», нонфарм сегодня и инфляция CPI США 11 января, которые окажут значительное влияние на ожидания участников рынка по траектории снижения ставок ФРС.

Nonfarm PayrollsВажность декабрьского нонфарма США высока, ибо от роста рынка труда и инфляции зависят наличие или отсутствие указаний ФРС по будущему снижению ставки на заседании 31 января.

Косвенных данных для определения силы нонфарма США нет, ибо хотя компонента занятости выросла в ISM промышленности США, а отчет ADP сообщил о росте рабочих мест выше прогноза, но сектор промышленности США дает малое количество рабочих мест, а отчет ADP не соответствует официальным данным.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)