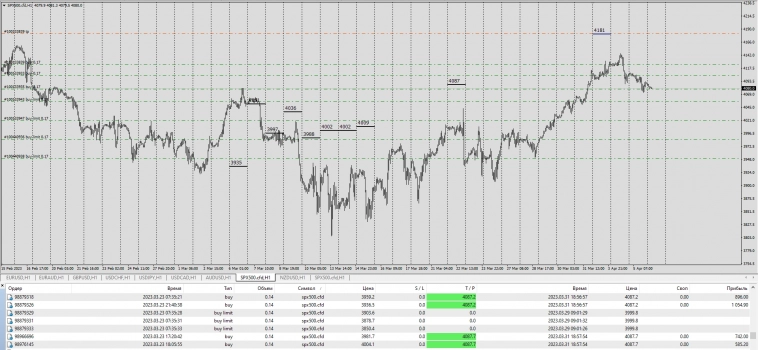

S&P500 фьючерс | SPX

-

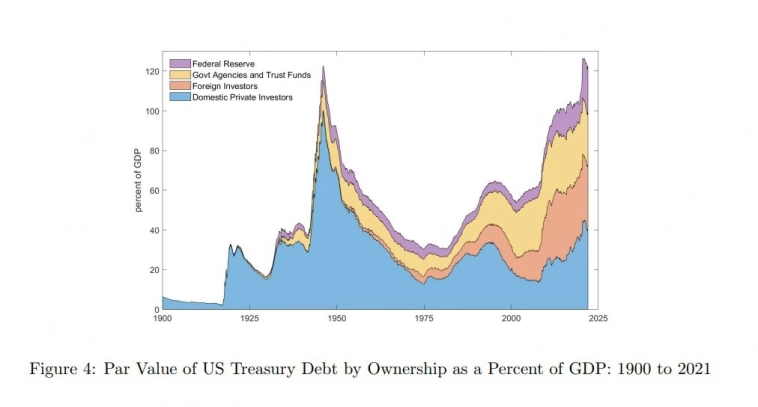

Величина и структура американского госдолга.

Величина и структура американского госдолга.

Величина (в % от ВВП) и структура американского госдолга.

Как мы видим, сейчас его величина примерно такая же, какая была по итогам Второй мировой войны, около 120% от ВВП.

Но вот структура госдолга поменялась существенно.

После ВМВ это был на 85% частный долг. Сейчас же долг США перед частниками составляет около 35% ВВП. Примерно 40% госдолга принадлежит ФРС и госагентствам (вроде пенсионных фондов) – фактически это долг государства перед самим собой. Остальное – долг перед иностранцами (среди которых на первых местах – госрезервы Японии и Китая).

Авто-репост. Читать в блоге >>> Уровень безработицы в США в марте составил 3,5%; изменение числа занятых в частном несельскохозяйственном секторе: 189K, прогноз 215K

Уровень безработицы в США в марте составил 3,5%; изменение числа занятых в частном несельскохозяйственном секторе: 189K, прогноз 215K

США — NON-FARM PAYROLLS (МАРТ) = 236 ТЫС (ожид 239 тыс / пред 326 тыс)

США — безработица (март) = 3.5% (ожид 3.6% / пред 3.6%)

Авто-репост. Читать в блоге >>> Банки США продолжают сокращать привлечение средств у ФРС в рамках кредитных программ

Банки США продолжают сокращать привлечение средств у ФРС в рамках кредитных программ

Американские банки привлекли в совокупности $149 млрд в рамках двух кредитных программ Федеральной резервной системы за неделю, которая завершилась 5 апреля, сообщает MarketWatch.

На предыдущей неделе объем составлял $154 млрд, еще неделей ранее — $164 млрд, по данным Федрезерва.

Сокращение объема заимствований указывает на то, что спрос на ликвидность стабилизировался, а напряженность ситуации в финансовой системе пошла на спад.

Авто-репост. Читать в блоге >>> Goldman Sahcs предсказал худший сезон отчетностей в США со времен пандемии

Goldman Sahcs предсказал худший сезон отчетностей в США со времен пандемии

Согласно консенсус-прогнозу, прибыль компаний из индекса S&P 500 в первом квартале упала на 7% по сравнению со значениями начала 2022 года. Аналитики Goldman Sachs полагают, что скромный рост выручки в прошлом квартале не сможет компенсировать сильное снижение маржинальности бизнеса. Ожидается, что только лишь три сектора — энергетический, промышленный и потребительский — сообщат об улучшении этого показателя. По подсчетам стратегов, в большинстве других отраслей маржа снизится более чем на 2 п.п.

Особое внимании после выхода отчетов на рынке будут уделять тому, как компании справляются с ростом ставок, проблем в банковском секторе и ухудшением ситуации со спросом на свою продукцию и услуги. По мнению аналитиков Goldman Sachs, сильнее всего банковский кризис отразится на доходах относительно небольших компаний, поскольку они более чувствительны к изменениям в экономике и в большей степени зависят от региональных кредиторов, у которых как раз и начались проблемы.

Авто-репост. Читать в блоге >>> Три сигнала о том, когда начнется бычий рынок в США

Три сигнала о том, когда начнется бычий рынок в США

Bank of America проанализировал 16 медвежьих рынков, начиная с рецессии в США в 1871 году, и выявил три сигнала о переходе медвежьего рынка к бычьему в рецессионные периоды. Доходность позиций в американских акциях, открытых сразу после рецессионных минимумов, составляла в среднем 21% в год по сравнению всего с 9% при открытии позиций в другое время. Поэтому эти сигналы могут помочь инвестору выбрать наиболее подходящий момент для покупки акций США.

1️⃣ Корпоративные прибыли достигают дна. Падение прибыли компаний S&P 500 (за последние 12 месяцев) в годовом выражении достигает максимума в течение месяца после того, как рынок находит поддержку. Пока прибыли все еще не достигли дна, а следовательно, и рынок акций США тоже. По прогнозам Bank of America, прибыли S&P 500 должны упасть на 9% г/г, а оценка, основанная на опросах предприятий и кредитных менеджеров, предполагает снижение на 7% г/г.

2️⃣ Индекс S&P 500 уверенно превышает свое 10-месячное скользящее среднее значение.

Авто-репост. Читать в блоге >>>

Заметки о важных темах на рынке США

Заметки о важных темах на рынке США1. Теме инфляции отводится слишком мало места, а она — по-прежнему основной триггер, влияющий на будущую политику ФРС. Рост нефти — быстрый триггер для инфляции, она в ценах отражается моментально, а «липкие» факторы падают слишком медленно, чтобы можно было говорить о серьезном торможении в ближайшее время. Я думаю, что политика ФРС останется «ястребиной», а снижение ставок будет ответом на рецессию постфактум, а не в период ее развития. Но это уже давно заложено рынками в ценах, даже сильнее, чем надо. Поэтому есть 90/100 вероятность того, что в итоге рынок переоценит свои ожидания по смягчению политики ФРС на более скромные.

2. Все пишут про количественное смягчение (QE), которое таковым по факту не является. Эффект QE проявляется только в том случае, если деньги идут в реальную экономику. Пока мы видим совсем иную картину. Банкам некому выдавать кредиты, и их не хотят брать, потому что основные получатели кредитов — в секторе производства, которое падает, а не растет и уже довольно давно. В итоге часть денег идет на ММ, а поддержка системы ликвидностью лишь увеличит приток денег в фонды ММ. В итоге это получается не про-рыночное и не про-инфляционное QE, это дополнительный спрос на доллар в системе. Поэтому текущая обстановка хороша для доллара и DXY.

Авто-репост. Читать в блоге >>> Немного свежих (никому ненужных на Смарт- лаб) американских новостей

Немного свежих (никому ненужных на Смарт- лаб) американских новостей💼Ожидается, что данные которые будут опубликованы в пятницу покажут, что уровень безработицы останется на исторически низком уровне.

🏦Credit Suisse отменяет все невыплаченные бонусы для топ менеджеров.

📲Apple ведет сложную игру, чтобы снизить свою зависимость от Китая, хотя в 2020 году Тим Кук заявлял, что любые изменения в цепочке поставок Apple из-за Covid будут не более чем «регулировкой нескольких ручейков».

Авто-репост. Читать в блоге >>>

Как арест Трампа влияет на акции

Как арест Трампа влияет на акцииПлохо влияет.

Арест бывшего президента Дональда Трампа представляет собой серьезный риск для фондового рынка.

Крайний срок для Конгресса в середине лета поднять потолок долга может превратиться в нападение республиканцев на расточительные расходы демократов, что привнесет чрезвычайную волатильность в мировую финансовую систему. Может развернуться настоящая битва из-за чрезвычайного долга страны и методов налогообложения и расходов.

Видные республиканские политики уже раскритиковали судебное преследование Трампа как пристрастие к демократам. Они могут открыть ответный огонь и сделать государственные расходы проблемой.

Трамп и некоторые видные республиканцы раскритиковали его юридические проблемы как политическое преследование со стороны окружного прокурора-демократа Элвина Брэгга. Трамп, который снова баллотируется в президенты, настаивает на том, что он не сделал ничего плохого. Брэгг утверждает, что предполагаемая выплата Трампом денег за молчание порноактрисе и связанные с этим вопросы представляют собой уголовное преступление.

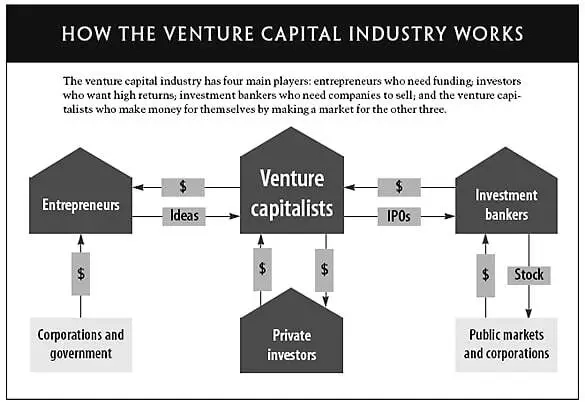

Авто-репост. Читать в блоге >>> Преимущества венчурного инвестирования

Преимущества венчурного инвестирования

Для частных инвесторов возможность участия в инвестировании за последнее десятилетие стала значительно сложнее и дороже. Не только стало меньше публичных компаний, но и те, которые проводят IPO, требуют в 10 раз больше финансирования, чем раньше. Весь ранний и быстрый рост с хорошей доходностью сейчас происходит на частном рынке, где венчурный капитал создает возможности.

За последние 10 лет венчурный капитал превратился в наиболее впечатляющий инвестиционный инструмент по сравнению с другими классами активов:

1. Среднегодовая доходность венчурных инвестиций = 15,15%;

2. Среднегодовая доходность S&P 500 = 13,99%;

3. Среднегодовая доходность фондов прямых инвестиций = 13,77%;

4. Среднегодовая доходность Russell 2000 = 10,50%.

Как и все категории инвестиций, венчурный капитал переживал взлеты и падения, но в целом средняя внутренняя норма доходности (IRR) ~20% за последние 50 лет (по сравнению со средним показателем на фондовом рынке в 7% — 10% ).

Авто-репост. Читать в блоге >>> #SPYF- 6.23, Фьючерсный контракт

#SPYF- 6.23, Фьючерсный контракт

#SPYF- 6.23, Фьючерсный контракт ▫️Тип сделки: Продажа по рынку ▫️Цена: Текущая ▫️Тейк профит: Открытый ▫️Стоп лосс: 408,61 ▫️Актуален: 05.04.23 ▫️Комментарий: Рассмотрим сценарий по фьючерсу на индекс S&P 500, котировки ММВБ. Цена закрепилась ниже сильного уровня сопротивления 405,53, который теперь выступает в роли ключевого сопротивления. Тест уже был, соответственно заходим в продажу, по рынку, в продолжение коррекции. Минимальной целью выступает уровень поддержки 400,73. Фиксация прибыли будет сегодня, по команде. Сделка краткосрочная, внутридневная. Потенциал хороший, соотношение риска к прибыли удовлетворительное. Стоп лосс разместили, по правилам торговой системы, за следующий уровень сопротивления 408,46. Действуем. Много расписывать не буду, ордер уже в работе. Всем профита и финансового благополучия🤝 Сопровождение в Телеграмм канале — t.me/Exper_Trading

Авто-репост. Читать в блоге >>> Opensea не сдается. Трампа Отпустили. ФРС ястребят. Золото Растет.

Opensea не сдается. Трампа Отпустили. ФРС ястребят. Золото Растет.🌠Opensea не сдается на рынке NFT после удара от Blur, запускает Opensea PRO. Ждем Blur Pro…

🚨Продажи NFT Трампа выросли на фоне его ареста, правда его уже отпустили, поэтому зря покупали.

💸Возвращение CoCo. Облигации пострадавшие от условий спасения Credit Suisse восстанавливаются, что является еще одним признаком уменьшения финансовой нестабильности.

🎰Ставки свопов на кредитный дефолт, также сигнализируют о большем доверии инвесторов. Тем не менее, все еще есть опасения по поводу дальнейших проблем в отдельных банках.

🏦Лоретта Местер из Федеральной резервной системы США заявила, что ставки должны подняться выше 5% и оставаться на этом уровне на некоторое время. Ее комментарии предшествовали неожиданному повышению ставки на 50 базисных пунктов в Новой Зеландии, где Резервный банк Новой Зеландии ссылается на «высокую и устойчивую» инфляцию.

🏆Золото продолжает свой рывок за отметку в $2000🔝. Ждем новые максимумы.

Авто-репост. Читать в блоге >>>

Пошло ускорение количества дефолтов.

Пошло ускорение количества дефолтов.

Автор: Мюррей Ганн

Происходит дефляция долга.

В декабрьском выпуске Финансового прогноза по волнам Эллиотта за 2022 год подчеркивается тот факт, что с 2020 года количество так называемых компаний-зомби, которые не могут производить достаточно денежных средств для обслуживания своего долга начало стремительно рости. Сейчас их 24% фондового рынка Russell 3000 (почти четверть!). Предыдущий пик составлял 16% во время спада доткомов в начале века.

Авто-репост. Читать в блоге >>> На Wall Street армагедонят. Сегодня выходят данные данные JOLTS. Apple сокращает.

На Wall Street армагедонят. Сегодня выходят данные данные JOLTS. Apple сокращает.#JPMorgan #WallStreet #акции #экономика #Walmart #Apple

🔥На Wall Street армагедонят. Сегодня выходят данные данные JOLTS. Apple сокращает.

🏦На Wall Street еще два стратега из числа крупных игроков выпустили предупреждения. Marko Kolanovic из JPMorgan заявил, что текущая обстановка — это «затишье перед бурей", и предсказал, что акции ослабнут в течение года. Savita Subramanian из BofA отметила, что настроения на рынке не было столь плохим много лет.

💼В экономике данные JOLTS могут показать сокращение числа вакансий в США в феврале, но по прогнозам все еще будет около 1,82 вакансий на одного безработного работника, что подчеркивает тесность рынка труда.

🛢️Экспортеры сырой нефти США могут рассмотреть последние сокращения производства OPEC+ как возможность захвата большей доли рынка в Азии.

🛒Компания Walmart планирует сократить 2000 рабочих мест на пяти складах электронной коммерции

⌚️Apple намерена убрать несколько должностей в команде корпоративной розницы.

Авто-репост. Читать в блоге >>>

Возможный арест Трампа - нарушение всех правил.....

Возможный арест Трампа - нарушение всех правил.....

Ну что… как говорили ребята… «сегодня полетаем»...

Сегодня будет происходить некое действо, которое ждут все, но о нем мало пишут… Сегодня возможен арест (пусть даже временный) бывшего президента США...

Майкл Исикофф· Главный следственный корреспондентВт, 4 апреля 2023 г

«Дональд Трамп будет арестован во вторник и проинформирован о том, что ему предъявлено обвинение в 34 уголовных преступлениях за фальсификацию деловой документации, по словам источника, который был проинформирован о процедурах предъявления обвинений бывшему президенту.

Затем будет подготовлен отчет об аресте полицией Нью-Йорка с кратким изложением обвинений против Трампа, который будет передан в судебную систему, прежде чем его отведут в зал суда для официального предъявления обвинений, ни одно из которых не является правонарушением.»

Yahoo: прокурор Брэгг переквалифицировал все 34 пункта обвинения против Трампа в уголовные

Брэгг переквалифицировал все пункты обвинения против Трампа в уголовные.

Авто-репост. Читать в блоге >>> JP Morgan предупреждает, что акции находятся в состоянии «затишья перед бурей» — Bloomberg

JP Morgan предупреждает, что акции находятся в состоянии «затишья перед бурей» — Bloomberg

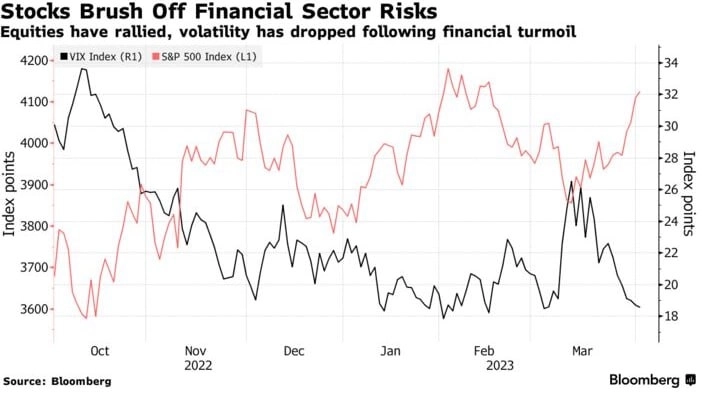

По словам стратега JPMorgan Марко Колановича, склонность к риску, подпитывающая ралли акций в этом году, вероятно, пошатнется последствий банковских потрясений, нефтяного шока и замедления экономического роста, которые могут вернуть акции к минимумам 2022 года.

По его мнению, приток капитала в акции за последние несколько недель «не имеет большого смысла» и был в значительной степени обусловлен системными инвесторами, коротким сжатием и снижением индекса волатильности CBOE, или VIX.

Падение VIX ниже 20, уровня, связанного с менее напряженными периодами, предполагает, что инвесторы считают, что банковский кризис сдержится в ближайшем будущем. Однако Коланович характеризует нынешний рыночный фон как «затишье перед бурей».

Коланович, один из самых больших оптимистов Уолл-стрит, который не смог предугадать большую часть рыночных распродаж в прошлом году. Но с тех пор он изменил свое мнение, сократив в портфеле долю акций в середине декабря, январе и марте из-за слабых экономических перспектив в этом году.

Авто-репост. Читать в блоге >>> Ценовой индекс расходов на личное потребление в США вырос меньше прогнозов

Ценовой индекс расходов на личное потребление в США вырос меньше прогнозов

Ключевой показатель инфляции в США вырос в прошлом месяце меньше, чем ожидалось, а потребительские расходы стабилизировались, и это позволяет предположить, что Федеральная резервная система, возможно, близка к завершению своего самого агрессивного цикла повышения процентных ставок за последние десятилетия.

Согласно опубликованным в прошлую пятницу данным Министерства торговли, приоритетный для Федеральной резервной системы показатель инфляции — базовый ценовой индекс расходов на личное потребление (Core PCE), который не включает в себя продукты питания и энергоносители — повысился в месячном исчислении на 0.3% в феврале, при этом результат января был немного пересмотрен в сторону понижения. Общий ценовой индекс расходов на личное потребление (PCE) увеличился на такую же величину.

Потребительские расходы с поправкой на инфляцию снизились на 0.1% после пересмотренного в большую сторону роста на 1.5% в начале года. Это снижение отразило сокращение расходов как на товары, так и на услуги.

Авто-репост. Читать в блоге >>> Чем "настоящие" падения американского индекса S&P500 отличаются от временных коррекций?

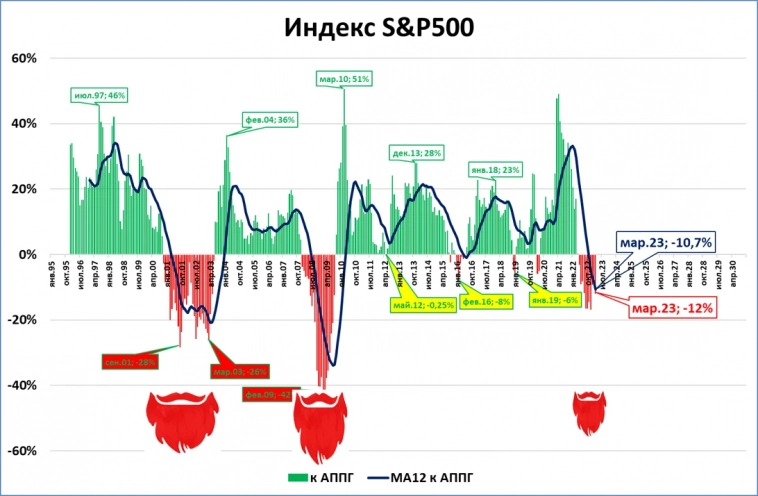

Чем "настоящие" падения американского индекса S&P500 отличаются от временных коррекций?

Красной бородой.Нынешняя борода (см. рисунок) пока не такая окладистая, как в 2000-2003 и 2008-2009 годах.Но ей, похоже, ещё расти и расти ...

===

Пояснения: на графике показана годовая динамика индекса. Например, в марте индекс был на 12% ниже, чем в марте прошлого года.

Авто-репост. Читать в блоге >>> Взрывной рост волатильности фондового рынка не за горами.

Взрывной рост волатильности фондового рынка не за горами.

Опционы, срок действия которых истекает в течение 24 часов, стали более популярными. Отсутствие временной премии делает их очень чувствительными к изменениям цен. Как это связано с индексом волатильности CBOE (индикатор страха Уолл-стрит)?

Теперь есть опционы S&P, срок действия которых истекает каждый день недели. Что это может означать?

Это заголовок Wall Street Journal, опубликованный пару месяцев назад, на который не все обратили внимание (11 января):

VIX, индикатор страха Уолл-стрит, продлевает самое продолжительное затишье с 2021 года.

В то время как некоторые инвесторы могут не считать пониженный VIX очень значимым, Elliott Wave International считает его значимым. Как мы неоднократно заявляли: за длительными периодами низкой волатильности на фондовом рынке неизбежно следуют скачки волатильности, зачастую эти скачки могут быть довольно высокими.

При столь продолжительном «затишье» в VIX следующий всплеск более высокой волатильности может быть исключительно высоким и длиться исключительно длительный период времени.

Авто-репост. Читать в блоге >>> ⛔️Банковский кризис, является ли он изолированным?

⛔️Банковский кризис, является ли он изолированным?

FDIC и Казначейство США в качестве основной причины краха ряда региональных банков называют рост процентных ставок и неэффективное управление менеджмента. Никто не упоминает, что объем банковский депозитов в США тает еще с 2022 года, что и стало одной из основных причин крушения банков.

Показываю в видео, какой индикатор свидетельствует о кризисе ликвидности и есть ли он сейчас

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)