BullRun…. Бессмысленный и беспощадный….

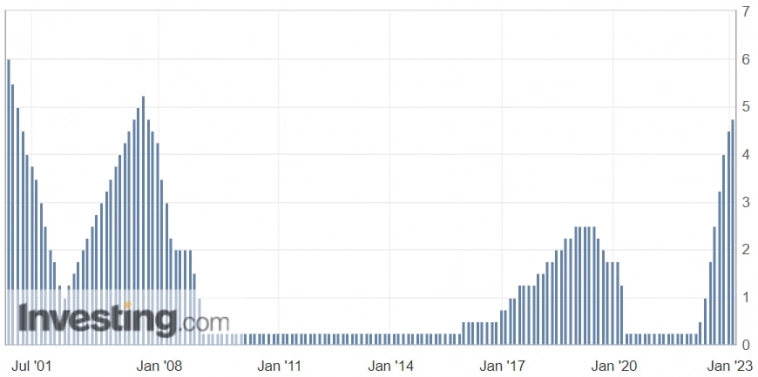

Как американских домохозяек загоняли на биржу за счет QE…

Мавр Трамп сделал свое дело, Мавр Трамп может уходить… Политика QE принесла пацану и плюшки и баллы и дивиденды в виде кредита доверия для переизбрания, но не срослось…

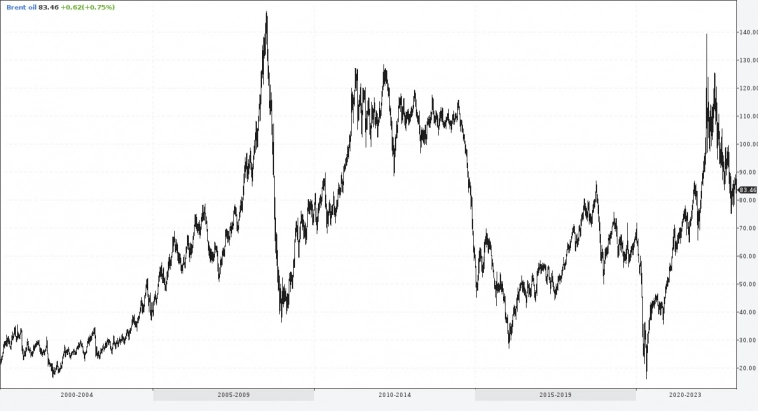

Деньги пошли не на еду и комуналку… а на рынок…Тесла, Нетфликс, Фэйсбук…

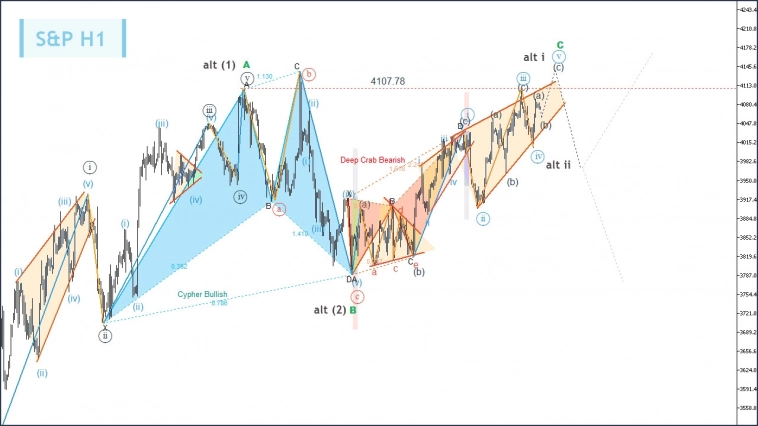

А чо… там же можно сделать «ИКС»-ы… И проснулись фонды и управляющие активами и частные брокеры и пошла гулять деревня...

У меня есть знакомый, у которого трое детей живут в США…. В результате полученных ими денег в «Ковидную программу» хватило не только для биржи, но и для помощи папе в размере 1 500- 2 000 усдов в месяц (суммарно от всех).

Мавр Трамп ушел… за чей счет банкет?

Инфляция? Не… не слышали… Повышение ставок? Не может быть….

Авто-репост. Читать в блоге >>>