Нефть

-

14.09.2021г новые иранские власти объявили о готовности к переговорам и практическому сотрудничеству с международными партнерами. Иран водит в чат с 1-2млн баррелей нефти в течении нескольких месяцев.

14.09.2021г новые иранские власти объявили о готовности к переговорам и практическому сотрудничеству с международными партнерами. Иран водит в чат с 1-2млн баррелей нефти в течении нескольких месяцев. 👉 ОПЕК сохранила прогноз по мировому спросу на нефть в 2021 году - 6 млн б/с - ежемесячный доклад

👉 ОПЕК сохранила прогноз по мировому спросу на нефть в 2021 году - 6 млн б/с - ежемесячный доклад👉 ОПЕК сохранила прогноз по мировому спросу на нефть в 2021 году — 6 млн б/с, повысила на 2022 год, ждет роста на 4,2 млн б/с

👉 ОПЕК понизила прогноз по добыче нефти в США на 2021 г до 11,17 млн баррелей в сутки, сохранила на 2022 год

👉 ОПЕК сохранила прогнозы по добыче нефти и конденсата в РФ на 2021 и 2022 гг, ожидает роста до 10,78 млн и 11,78 млн б/с соответственно

👉 ОПЕК снизила прогнозы по добыче нефти вне организации на 150 тыс б/с, до 63,85 млн б/с в 2021 году и 66,79 млн б/с в 2022 году

👉 Добыча нефти ОПЕК в августе выросла на 150 тыс баррелей в сутки к июлю, до 26,76 млн баррелей в сутки

👉 ОПЕК оставил прогноз мирового спроса на нефть на 2021 год без изменений

👉 ОПЕК повысил прогноз глобального спроса на нефть в 2022 г на 1,1 млн до 28,75 млн барр / день

www.opec.org/opec_web/en/publications/338.htm

Авто-репост. Читать в блоге >>> Неделя квартальных экспираций. Что ждет курс доллара и цены на нефть. Инфляция в США.

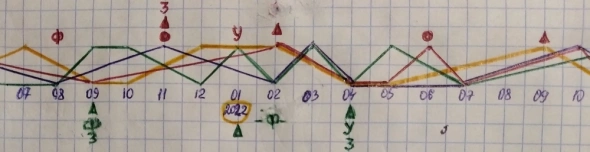

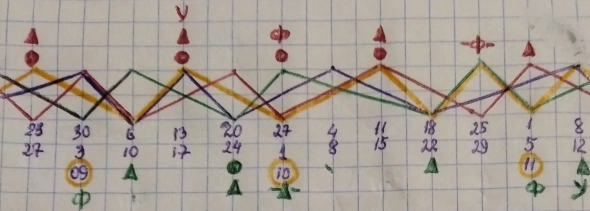

Неделя квартальных экспираций. Что ждет курс доллара и цены на нефть. Инфляция в США.

Новый обзор за 13 сентября 2021 года.

Обсудим важнейшие события на текущей неделе. Важными моментами будут являться данные по инфляции в Сша. Ведь именно они смогут повлиять на решение главы ФРС по дальнейшей политике Американского регулятора. Когнечно стоит обратить внимание и на четверг, когда узнаем очередные данные по пособиям.

.

Отдельно стоит вделить, это квартальные экспирации, которые уже начались сегодня, чего стоит опасаться после того, как они свершатся.

.

ОБ ЭТОМ И НЕ ТОЛЬКО В ДАННОМ ВИДЕО.

Авто-репост. Читать в блоге >>> НЕФТЬ сегодня/СДЕЛКИ за пятницу

НЕФТЬ сегодня/СДЕЛКИ за пятницуВсем добра!

Торгую нефть br — 10.21

Думаю сегодня есть вероятность дернуть в район 75

10.09

-----

10

10

9

-20

10

10

28

---

57п

Группа в телеграм:

https://t.me/joinchat/4cYen3HGYOY5ZTA6В данной группе, в режиме реального времени, вы получите информацию о

ВСЕХ наиболее вероятных движениях цены НЕФТИ внутри дня.

Авто-репост. Читать в блоге >>>

нефть - боковня

нефть - боковняв относительно узком диапазоне, близком к верхней границе предпочтительного диапазона от середины 60-х до середины 70-х годов. Продолжительное отключение электроэнергии в Персидском заливе после урагана Ида вывело с рынка более 20 миллионов баррелей, в то время как нефтеперерабатывающие заводы пытались возобновить работу после отключения электроэнергии и наводнения. Эти изменения были выражены в поддерживающем цены, но также сильно искаженном еженедельном отчете о запасах, в котором Управление энергетической информации США снизило добычу на 1,5 миллиона баррелей в день и спрос на нефтеперерабатывающие заводы на 1,6 миллиона баррелей в день.

К нестабильным внутринедельным действиям добавились новости о том, что Китай впервые задействовал свои гигантские резервы, чтобы “ослабить давление растущих цен на сырье”. Релиз, однако, состоялся еще в июле, поэтому не предложил ничего нового, кроме подтверждения того, что два крупнейших потребителя в мире чувствуют себя некомфортно из-за цен, намного превышающих текущие уровни, и поэтому могут сделать это снова, если потребуется. Помимо наблюдения за общим уровнем склонности к риску, нефтетрейдеры будут следить за Персидским заливом и перспективой возвращения к нормальной производственной и нефтеперерабатывающей деятельности.

На этой неделе - внимание на ежемесячных отчетах по рынку нефти от ОПЕК и МЭА, и будут ли два прогноза, как и EIA в своем Краткосрочном энергетическом прогнозе (STEO), снижать прогноз мирового спроса в ответ на очень упорное продолжающееся влияние Covid-19 на мобильность.

Авто-репост. Читать в блоге >>>

Нефть

Нефть

Нефть глобально в байной зоне. Из того, что видно сейчас, можем увидеть и 76$ за баррель, если ничего не помешает этому движению. Я имею ввиду В БУДУЩЕМ увидеть 76$, а не завтра :-))) прошу не путать, а то, смотрю, наверное, «быки» по нефти меня плюсуют и ставят в Избранное. Не обольщайтесь те, кто по нефти забаился. 76$ — это «число стремления»!!!

Благодарю всех прочитавших и читающих.

С уваженим.

Авто-репост. Читать в блоге >>>

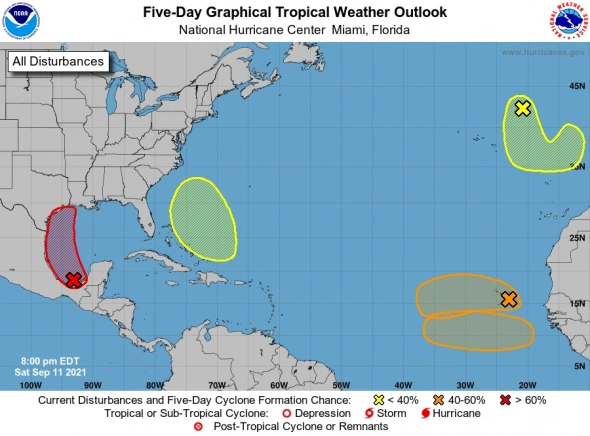

В Мексиканском заливе формируется новый ураган

В Мексиканском заливе формируется новый ураганПо данным Национального центра контроля за ураганами США в районе Мексиканского залива начал формироваться циклон, который в ближайшие 2 дня способен перерасти в ураган.

Пока предполагается что он будет малой силы и не должен нанести какого либо ущерба работе нефтяных и газодобывающих платформ.Тем не менее ураган способен задержать ведущиеся восстановительные работы на платформах, а также оказать психологическое воздействие на рынок, который еще не отошел от шока от неожиданных последствий предыдущего урагана Ида, что подтолкнет цены на нефть вверх.Оперативная информация о новом урагане, включая перспективы его воздействия на американскую шельфовую нефтедобычу — в Телеграм.

t.me/amalteya2020

twitter.com/Amalteya3000

Авто-репост. Читать в блоге >>>

НЕФТЬ Дешёвая, США Арбитр. Золото.

НЕФТЬ Дешёвая, США Арбитр. Золото.

Нефть торгуется на 50% ниже к Золоту.

На то есть объективная причина нарастающей добычи США с момента ипотечного кризиса 2008 года и начала добычи сланцевой нефти. Которая до этого падала с 80х годов (а так же эко-истерия, ведущая к росту драгметаллов, которые надо еще добыть, перелопатив кучу грунта, на что тоже требуется энергия, а на 1 Тесла надо лития как на 10000 смартфонов).

На фоне этого вижу возможным начать нашей стране эмиссию доллара, раз США развивает эмиссию нефтедолларов, которые были прерогативой стран входящих в ОПЕК. *JOKE*

Вижу цену $150 за баррель нефти.

Возврат цены нефти в сторону золота на промежутке 10 лет (или золота к нефти).

А так же возможен крах фондового рынка США на промежутке 10 лет с девальвацией доллара(но не крах Америки, разве что к Китаю). Возможно расширение экспорта, которое к ВВП у США на сегодня 10%. По крайней мере на нефть США уже расширились.

У России Экспорт к ВВП 1/3

У Германии порядка 40% экспорт к ВВП.

Авто-репост. Читать в блоге >>> Интервенции на нефтяном рынке - покупаем!

Интервенции на нефтяном рынке - покупаем!В начала августа Байден призвал ОПЕК отказаться от сокращения добычи нефти. В июле Китай начал продавать нефть из своих стратегических резервов, а вчера лишь публично (и официально) это подтвердил — в моменте последовали продажи нефти, но затем финансовый мир, разобравшись, вернул цены назад.

Вывод из этого простой: Brent $70-$75 на текущий момент это цена на грани комфорта крупнейших импортёров и потребителей (США, Китай), а это значит, что они всячески будут пытаться удержать и снизить этот уровень через словесные интервенции. В краткосрочном периоде вполне может получиться, ведь финансовый рынок нефти примерно в 30 раз больше физического.

Хорошие новости! Это значит, что ещё остаются возможности купить нефтяные акции по отличным ценам. К примеру, у Occidental Petroleum ($OXY) прогнозный FCF Yield ~33% (2021г) — рекордный уровень с 2008 года, а нефть тогда была >$100 Brent. Добавить к этому сокращение долга: коэффициент net debt / ebitda (2020) = 5.4x; а по итогам 2021г будет в районе 2.0х, и получим отличную акцию огромным потенциалом роста. Это лишь один из примеров, остальные детально разбираем и покупаем на

Авто-репост. Читать в блоге >>> Стоимость природного газа на европейских хабах 10.09.2021г: $700,53 за 1000 м3.

Стоимость природного газа на европейских хабах 10.09.2021г: $700,53 за 1000 м3.

smart-lab.ru/uploads/2021/images/05/04/57/2021/09/10/2aef2d.webp

Стоимость природного газа на европейских хабах 10.09.2021г: $700,53 за 1000 м3

Нидерланды – хаб TTF: €56,12 MWh = $701,44 за 1000 м3

Германия – хаб Gaspool: €55,90 MWh = $698,69 за 1000 м3

Германия – хаб NCG: €55,99 MWh = $699,82 за 1000 м3

Австрия – хаб CEGH: €56,18 MWh = $702,19 за 1000 м3 Нефть весьма дёшева, или другими словами не дорога.

Нефть весьма дёшева, или другими словами не дорога.

НЕФТЬ Дешёвая, США Арбитр. Золото.

Нефть торгуется на 50% ниже к Золоту.

На то есть объективная причина нарастающей добычи США с момента ипотечного кризиса 2008 года и начала добычи сланцевой нефти. Которая до этого падала с 80х годов (а так же эко-истерия, ведущая к росту драгметаллов, которые надо еще добыть, перелопатив кучу грунта, на что тоже требуется энергия, а на 1 Тесла надо лития как на 10000 смартфонов).>>>smart-lab.ru/blog/722918.php

Отсутствие роста стоимости нефти ведёт к росту стоимости угля, газа, дров и т.д. и сжимает пружину по нефти.

Нефть остается топливом номер один для мировой экономики. Ее доля в структуре мирового потребления энергии составляет около 31%, что превышает аналогичный показатель и газа, и угля, и тем более возобновляемых источников энергии. До 2040 года это лидерство нефти, скорее всего, сохранится, хотя постепенно она будет сдавать позиции другим энергоносителям.©Коммерсант

Комментарий к данным по нефти Energy Information Administration (10.09.2021)

Комментарий к данным по нефти Energy Information Administration (10.09.2021)Цены на нефть перешли в консолидацию. Давайте познакомимся с данными по нефти за неделю.

Energy Information Administration (EIA) United States Department of Energy (DOE) сообщило (на дату отчета 09

Авто-репост. Читать в блоге >>>

Нефть скорректировалась, а вот дальше..

Нефть скорректировалась, а вот дальше..Как и говорилось, рост в нефти локально закончился и началась коррекция. О начале, причине и примерном уровне коррекции от уровня 73 своевременно было сообщено в Телеграм канале, поскольку, как и прогнозировалось, коррекция была быстрой и импульсной, основанной не на теханализе, а на новостном фоне, за которыми проще следить в мессенжерах.

Основной причиной коррекции стала новость о том, что Китай впервые за долгий период времени распечатал свои государственные нефтяные резервы, чтобы компенсировать создавшийся дефицит нефти. Это говорит о готовности Китая задействовать все возможные административные ресурсы, чтобы не допустить дальнейшего роста нефтяных цен.

Дополнительной причиной стала курьезная новость, что Суэцкий канал оказался опять заблокированным севшим на мель судном, на что, учитывая совсем еще недавние события, рынок отреагировал нервно. К счастью администрации канала на этот раз удалось восстановить движение всего за несколько часов и эмоциональное облегчение участников рынка придало дополнительный импульс коррекции нефти.

Авто-репост. Читать в блоге >>> Нефть. Стата. Данные.

Нефть. Стата. Данные.

Такая вола сегодня на новостях из Китая.

API

Crude -2.882mm (-3.8mm exp)

Cushing +1.794mm

Gasoline +6.414mm (-3.6mm exp)

Distillates -3.748mm (-3.0mm exp)

DOE

Crude -1.528 (-3.8mm exp)

Cushing +1.918mm

Gasoline -7.215mm (-3.6mm exp)

Distillates -3.141mm (-3.0mm exp)

Авто-репост. Читать в блоге >>>

Бесполезные цифры по нефти (данные), ни на что не влияющие.. :-)

Бесполезные цифры по нефти (данные), ни на что не влияющие.. :-)

#API

#Crude -2.882M

#Cushing +1.794M

#Gasoline +6.414M

#Distillate -3.748M

Авто-репост. Читать в блоге >>>