Углеродный сбор понизит конкурентность сырья из РФ на рынках Европы

Инициатива Евросоюза по введению углеродного сбора может стоить российским компаниям как минимум $3-4,8 млрд в год, посчитали эксперты Boston Consulting Group (BCG) в исследовании «Как пограничный углеродный сбор ЕС может повлиять на мировую торговлю».

Еврокомиссия обсуждает возможность введения углеродного сбора на импорт товаров, который создал бы конкурентное преимущество для зарубежных компаний с невысокими выбросами парниковых газов. Предполагается, что в рамках одного из возможных сценариев его величина составит $30 за тонну выбросов CO2. Аналитики BCG ожидают, что углеродный сбор может быть введен уже в конце 2021 — начале 2022 года.

Аналитики отмечают, что сумма возможных затрат российских компаний в $3-4,8 млрд в год учитывает только часть товаров и услуг, включенную в ETS Евросоюза (Emission trading scheme — схема торговли квотами на эмиссии парниковых газов). В этом случае облагаемая сбором база составит около 100-160 млн тонн в год. Россия находится на втором месте после Китая по объему углеродоемкого экспорта в Евросоюз — это, по данным ОЭСР, около 150-200 млн тонн ежегодно. Всего на страны ЕС приходится более 42% российского экспорта

Между тем, среди восьми крупнейших экспортеров товаров в ЕС системы регулирования парниковых газов нет только в Турции и России. «У России пока нет внутренних механизмов, аналогичных ETS, — в отличие от Китая, Швейцарии, Норвегии и Кореи, а также отсутствуют договоренности по синхронизации с европейской системой. В Японии существует углеродный сбор, хотя и нет ETS, в США система присутствует в отдельных штатах», — говорится в исследовании.

В одних отраслях углеродный сбор может привести к снижению рентабельности, в других — к снижению конкурентоспособности по цене и потери доли рынка, уточняют эксперты. Так, некоторые компании могут потерять долю рынка в ЕС из-за более высокой углеродной интенсивности по сравнению с другими странами. «Например, для производителей азотных удобрений углеродный сбор может стать заградительно высоким, достигая 40-65% текущей экспортной стоимости удобрений», — посчитали в BCG.

Пострадать могут также металлургия, химическая и бумажная продукция из-за своей высокой углеродоемкости. Прибыль от плоского металлопроката, который используется в производстве автомобилей и другой техники, а также в строительстве, может снизиться в среднем более чем на 40%

В свою очередь российские производители стали имеют более конкурентную структуру издержек и более низкий углеродный след по сравнению с Китаем, отмечают они. «При средней себестоимости тонны стали $480-500 дополнительный углеродный сбор около $55 будет означать для китайских производителей, что издержки превысят текущие рыночные цены на сталь — $530 за тонну. Российские производители при средней себестоимости тонны стали в $320-340 и сборе около $47/тонна смогут сохранять низкие цены», — утверждают аналитики.

По подсчетам BCG, наибольшая нагрузка от углеродного сбора ляжет на нефтегазовую промышленность — она составит 45-53%, или 45-84 млн тонн СО2, прогнозный сбор оценивается в $1,4-2,5 млрд. На втором месте — металлургические и горнодобывающие компании: 25-30% выбросов, в том числе сталь — 14-19 млн тонн, прогнозный сбор $0,4-0,6 млрд. Следом за ними — производители удобрений, а также целлюлозно-бумажная и стекольная промышленность.

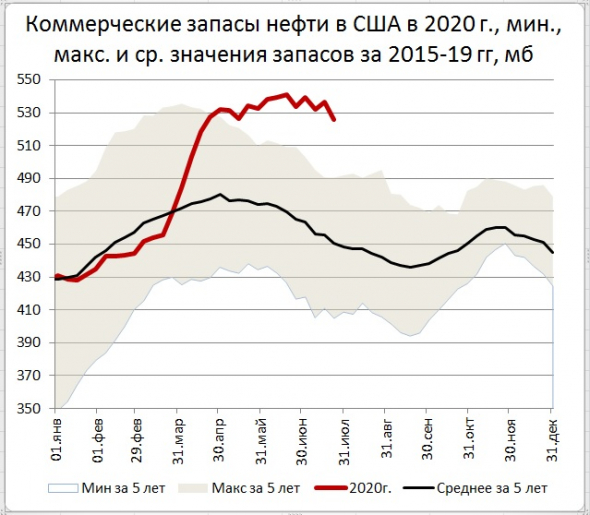

По подсчетам BCG, углеродный сбор снизит рентабельность поставок нефти в ЕС в среднем на 20%, если ее цена останется в переделах от $30 до $40 за баррель. При этом высокие цены на российскую нефть могут привести к тому, что европейские производители химической продукции начнут закупать больше сырья у Саудовской Аравии, где добыча оставляет меньший углеродный след, считают в BCG.

Авто-репост. Читать в блоге

>>>