Evraz, Мечел и Распадская - рост цен на угольЦиклон Дебби — последствия для отросли

Уроки 2011 были усвоены, и в этот раз горнодобывающая отрасль отделалась довольно легкими последствиями. Однако были повреждены железнодорожные линии их ремонт может потребовать несколько недель, что сделает недоступным для рынка коксующийся уголь на сумму до $1 млрд, по нашим оценкам. Цены фьючерсов на уголь взлетели на 30%, за ними выросли спотовые цены на 20%. Момент благоприятен для поставщиков угля: их переговорные позиции в отношении контрактов на 2К существенно укрепились.

Мы считаем, что наводнение не полностью отражено в ценах на уголь, которые могут подняться гораздо выше $220/т, а также в котировках, в которых может продолжиться спекулятивный рост. Основные бенефициары Evraz, Мечел и Распадская, рост цен на уголь на каждые $10/т будет добавлять к их EBITDA $35-45 млн. НЛМК и ММК в этом плане занимают менее благоприятные позиции, на наш взгляд.

АТОН

Горнодобывающие компании восстанавливают добычу – уроки 2011 выучены После циклона Яси в 2011 компании сделали «домашнюю работу» и установили в шахтах инфраструктуру для откачки воды. Эта инфраструктура, по имеющейся информации, оправдала свое предназначение. BHP сообщила, что возобновляет добычу и наращивает производство, Peabody Energy опубликовала схожие заявления. Тем не менее, обе компании объявили о форс-мажорных обстоятельствах, связанных с отсрочкой восстановления железнодорожных линий. В этом году главной причиной перебоев с поставками стал ущерб, причиненный железнодорожным линиям, а не шахтам.

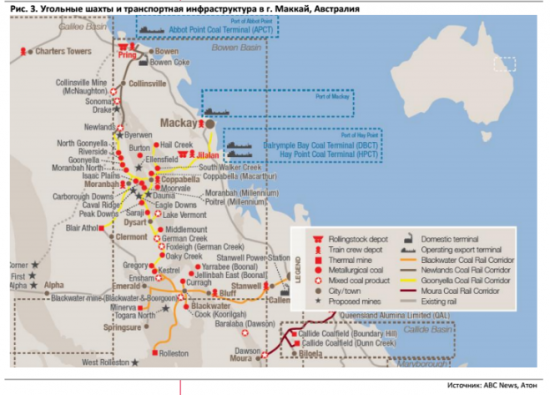

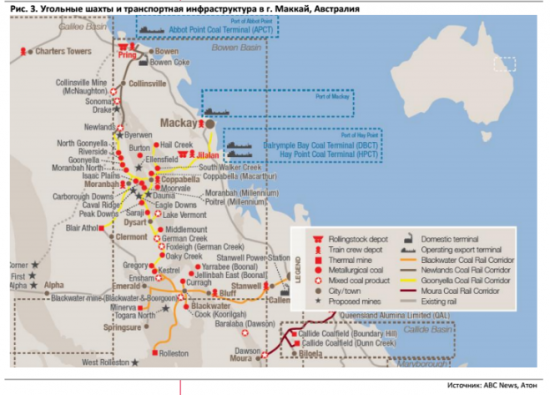

Железнодорожный коридор Goonyella, скорее всего, будет закрыт на несколько недель Система, которая обслуживает район добычи угля в бассейне Боуэна и используется для поставок угля в терминалы Hay Point и Dalrymple Bay Coal, была закрыта для железнодорожного сообщения 28 марта. По последней информации, железнодорожный коридор Goonyella, принадлежащий оператору Aurizon, скорее всего, не будет работать примерно пять недель. Агентство Reuters со ссылкой на неназванные источники сообщает, что линии будут закрыты как минимум на неделю. Железная дорога обслуживает свыше 20 шахт и перевозит уголь с BHP Billiton Mitsubishi Alliane, Anglo Coal и других компаний.

Локальные запасы могут вырасти, как и очереди на погрузку Остается неясным, достаточно ли будет пропускной способности железнодорожной линии для быстрого снижения запасов (которые могут вырасти, если шахты в скором времени возобновят добычу). Stanmore Coal ожидает рост очередей на погрузку, что может повлиять на продажи в оставшиеся месяцы 2017. Линия Goonyella постоянно расширялась и модернизировалась: так, расширение, обошедшееся в $130 млн, помогло увеличить пропускную способность со 129 млн т в год до 140 млн т в год.

Последствия для российских производителей стали и угля

Последствия для российских производителей стали и угля Рост цен на коксующийся уголь на каждые $10/т будет иметь следующее влияние на EBITDA: Evraz +$45 млн (интеграция − 190%, добыча – 14 млн т); Распадская +$40 млн (8 млн т); Мечел +$35 млн т (9 млн т, продажи сторонним компаниям − 6 млн т). Это приблизительные подсчеты, поскольку: 1) внутренние цены неэффективно следуют правилу “нетбэк” — внутренние котировки медленно и лишь частично повторяют динамику бенчмарков; 2) экспортируемый российский уголь имеет более низкое качество, чем австралийский коксующийся уголь; 3) крупнейшие производители интегрированы в сталь. Больше всего пострадать могут НЛМК (интеграция в уголь − 0%) и ММК (<40%); Северсталь (90%) сравнительно нечувствительна к колебаниям цен на уголь.

Австралия – крупнейший экспортер коксующегося угля Ее основные экспортные рынки для коксующегося угля – Индия, Япония и Китай. На штат Квинсленд, который пострадал от циклона Дебби, приходится свыше 50% угля, добываемого в стране. В 2015/16 Австралия экспортировала около 190 млн т коксующегося угля стоимостью примерно $20 млрд.