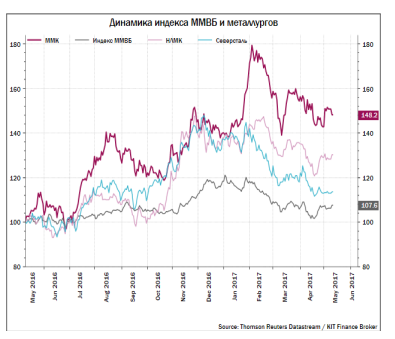

ММК: предпосылки к росту сформированы, ждем правильного моментаММК опубликовала финансовые результаты за 1 кв. 2017 г. по МСФО.

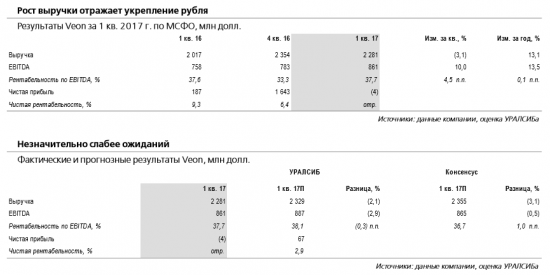

Чистая прибыль компании за 1 кв. 2017 г. увеличилась на 53,5% относительно аналогичного периода 2016 г. и составила $241 млн. Выручка выросла на 58,1%, до $1,66 млрд., что связано с более высокими ценами реализации и стабильными объемами отгрузки продукции.

Свободный денежный поток составил $15 млн, падение на 84,4% относительно сопоставимого периода прошлого года. Негативная динамика объясняется формированием оборотного капитала в размере $211 млн.

Показатель EBITDA вырос на 106,4% по сравнению с 1 кв. 2016 г. и достиг $452 млн. Маржа EBITDA продолжает находится на высоком уровне: 27,2% (+6,3 п.п. относительно 1 кв.2016 г.). Чистый долг компании остался практически без изменений: $187 млн, соотношение чистый долг/EBITDA 0.1x.

Напомним:

Напомним:

Совет директоров рекомендовал выплатить акционерам за II полугодие 2016 г. дивиденды в размере 1,242 руб. на акцию. (= 60% свободного денежного потока). Текущая дивидендная доходность: 3,5%. Дата закрытия реестра под дивиденды: 6 июня 2017 г. Последний день для покупки акций: 2 июня 2017 г.

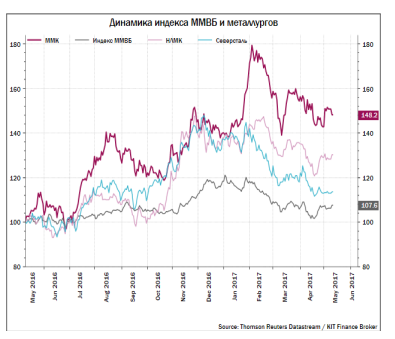

ММК представила сильные финансовые результаты. По итогам квартала компания сформировала достаточную подушку денежной ликвидности, размер которой составляет $385 млн, что позволяет ММК поддерживать один из самых низких уровней долговой нагрузки среди ключевых игроков металлургической отрасли в мире. Кроме того, ММК в апреле объявила об изменении дивидендной политики, согласно которой в качестве дивидендов будет выплачиваться не менее 50% свободного денежного потока. Это безусловный позитив для рынка.

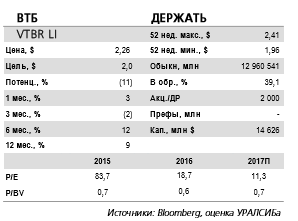

ММК, по-прежнему, является нашим фаворитом среди российских металлургов. Однако, напомним, что ММК планирует проводить SPO в размере 3% в Лондоне и Москве, что может оказать давление на рыночную стоимость акций. В связи с чем подтверждаем рекомендацию ДЕРЖАТЬ.

КИТФинанс Брокер