#КОНФАСМАРТЛАБА

#КОНФАСМАРТЛАБА

Петербург, 25 июня

Говорят, на днях в Петербурге пройдёт ПМЭФ.

Ходит слух, что не очень представительный.

Есть мнение, что всё из за геополитики и санкций.

Но мы-то знаем истинную причину!

Торжество интеллекта и компетентности, жаркие дискуссии о фондовом рынке и российской экономике — на конференции Смартлаба 25 июня!

Через две недели встречаемся в Петербурге, чтобы обсудить инвестиционные идеи, будущее и ландшафт российского рынка акций и новые реалии биржевой инфраструктуры.

Конференция Смартлаба в этом году юбилейная, тридцатая!

Отметить круглую дату соберутся 800 участников и 25 спикеров, но кроме того — впервые на конференцию приедут представители Investor Relations российских эмитентов.

Частные инвесторы сейчас — основная движущая сила на рынке, и прямой диалог с миноритарными акционерами — огромный шаг навстречу информационной открытости!

Тот редкий случай, когда ESG — не просто модная аббревиатура, но и реальная бизнес-практика.

В рамках конференции Смартлаба проведут встречи с инвесторами:

МТС

Полина Угрюмова — директор по связям с инвесторами

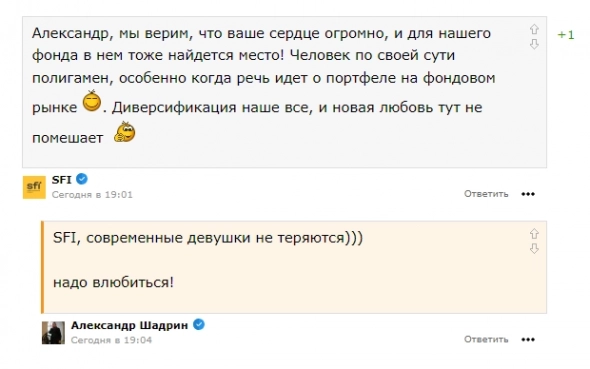

SFI

Артём Астанин — финансовый директор

Антон Гольцман — IR директор

МАГНИТ

Альберт Аветиков — директор по связям с инвесторами

Дина Чистяк — руководитель управления по связям с инвесторами

POSITIVE TECHNOLOGIES

Максим Пустовой — управляющий директор

Юрий Мариничев — директор по связям с инвесторами

Стать участником конференции:

conf.smart-lab.ru/

Авто-репост. Читать в блоге

>>>