#VTBR #акции_РФ

⚡️ ВТБ ожидает дивиденды по итогам 2021 около 135 млрд руб

комментарии Роман Ранний на форуме

-

ИНТЕРФАКС — Второй квартал для ВТБ (MOEX: VTBR) будет сопоставим по прибыльности с результатами первого квартала, в котором банк заработал 85,1 млрд рублей по МСФО, заявил член правления ВТБ Дмитрий Пьянов в ходе форума акционеров.

ИНТЕРФАКС — Второй квартал для ВТБ (MOEX: VTBR) будет сопоставим по прибыльности с результатами первого квартала, в котором банк заработал 85,1 млрд рублей по МСФО, заявил член правления ВТБ Дмитрий Пьянов в ходе форума акционеров.

Он также сообщил, что банк в 2021 году планирует заработать прибыль по верхней границе прогноза в 250-270 млрд рублей.

Банк в 2022 году планирует разделить выплату дивидендов по итогам работы в 2021 году на два квартала, чтобы снизить давление на достаточность капитала, которая будет находиться на уровне выше 11,7% (при нормативном минимуме 11,5%).

ВТБ В ПЕРСПЕКТИВЕ МОЖЕТ ПРЕДЛОЖИТЬ НОВЫЕ ВАРИАНТЫ РЕШЕНИЯ ПО ПРЕФАМ: ПРЕМИЯ К ПЕРВОНАЧАЛЬНОМУ ПОДХОДУ, КОНВЕРТАЦИЯ В СПЕЦИАЛЬНЫЕ ОБЫКНОВЕННЫЕ АКЦИИ

ВТБ В ПЕРСПЕКТИВЕ МОЖЕТ ПРЕДЛОЖИТЬ НОВЫЕ ВАРИАНТЫ РЕШЕНИЯ ПО ПРЕФАМ: ПРЕМИЯ К ПЕРВОНАЧАЛЬНОМУ ПОДХОДУ, КОНВЕРТАЦИЯ В СПЕЦИАЛЬНЫЕ ОБЫКНОВЕННЫЕ АКЦИИ «ВТБ Капитал» поднял оценку акций Яндекса на 3%, подтвердив рекомендацию «покупать»

«ВТБ Капитал» поднял оценку акций Яндекса на 3%, подтвердив рекомендацию «покупать» ВЗГЛЯД: Ожидаемый рост котировок золота поддержит бумаги «Полюса» — «Атон»

ВЗГЛЯД: Ожидаемый рост котировок золота поддержит бумаги «Полюса» — «Атон» Пишет

Пишет

t.me/zloyinvestor/1033

Полюс — история роста с невысокой дивидендной доходностью

отчет по мсфо за 1к21г.:

▫️Выручка: 76.6 млрд.р.(+30%)

▫️Ebitda: 47.7 млрд.р.(+37%)

▫️Прибыль: 33.6 млрд.р.

▫️Дивиденд за 1кв.: не менее 121р.

💡По итогам этого года Полюс относительно своего производственного плана и текущих цен на золото скорей всего сохранит выручку и Ebitda на уровне 2020г. Форвардная дивидендная доходность акций составляет невысокие 3.5-4%, но ключевой идей являются не дивиденды, а существенный рост добычи к 2026г, что предполагает удвоение котировок на горизонте ближайших 5 лет.

#plzl пишет

пишет

t.me/RaifFocusPocus/2308

ЛУКОЙЛ: восстановление цен на нефть позволит сохранить низкую долговую нагрузку, несмотря на отмену части налоговых льгот

Рост нефтяных цен и добычи позволил улучшить финансовые результаты в 1 кв. Вчера ЛУКОЙЛ (BBB/Baa2/BBB+) опубликовал финансовые результаты за 1 кв. 2021 г., которые заметно улучшились кв./кв. благодаря росту цен на нефть и ослаблению ограничений по добыче в рамках сделки ОПЕК+. Так, в 1 кв. средняя цена на нефть марки Urals в рублевом выражении выросла на 32% кв./кв. до 4,5 тыс. руб./барр., в то время как консолидированная добыча нефти компании увеличилась на 1% кв./кв. до 18,9 млн т (+3,2% кв./кв. в суточном выражении). В результате выручка ЛУКОЙЛа повысилась на 23% кв./кв. до 1,9 трлн руб., при этом рост EBITDA составил 66% кв./кв. (до 314 млрд руб.) благодаря более высоким ценам на нефть, положительному лагу по экспортной пошлине, а также росту маржи переработки. Наконец, чистая прибыль компании увеличилась более чем в 5 раз кв./кв. до 158 млрд руб. на фоне повышения операционной прибыли, а также из-за низкой базы 4 кв. 2020 г. (тогда компания отразила 45 млрд руб. в качестве убытка от обесценения).

Свободный денежный поток повысился до 164 млрд руб. благодаря росту EBITDA и сокращению капзатрат… Стоит отметить, что в 1 кв. эффект роста EBITDA на операционный поток был частично нивелирован инвестициями в оборотный капитал (24 млрд руб.), в результате чего операционный денежный поток увеличился на 23% кв./кв. до 271 млрд руб. В то же время, в прошедшем квартале ЛУКОЙЛ снизил капитальные вложения на 21% кв./кв. до 107 млрд руб. благодаря сокращению инвестиций в сегменте «Разведка и добыча» (-24% кв./кв. до 78 млрд руб.). В итоге свободный денежный поток в 1 кв. вырос на 91% кв./кв. до 164 млрд руб. Помимо этого, в отчетном периоде компания также отразила более 3 млрд руб. в качестве поступлений от реализации основных средств.

…что привело к снижению Чистый долг/EBITDA до 0,2x. В свою очередь, часть заработанных средств ЛУКОЙЛ направил на погашение долговых обязательств на сумму 25 млрд руб. (включая обязательства по аренде на сумму 13,5 млрд руб.), а также выплату процентов в размере 4 млрд руб. В результате объем денежных средств на балансе компании по итогам 1 кв. 2021 г. увеличился до 489 млрд руб. с 344 млрд руб. на конец 2020 г. При этом объем долговых обязательств вырос на 1 млрд руб. до 661 млрд руб., что мы связываем с переоценкой валютных обязательств компании на фоне ослабления рубля. В целом чистый долг ЛУКОЙЛа сократился вдвое до 172 млрд руб., а долговая нагрузка снизилась до 0,2х Чистый долг/EBITDA LTM.

Мы ожидаем сохранения низкой долговой нагрузки ЛУКОЙЛа по итогам 2021 г. По нашему мнению, долговая нагрузка компании по итогам 2021 г. останется на низком уровне даже с учетом отмены льгот с 1 января 2021 г. для высоковязкой нефти и выработанных месторождений. В частности, этому будет способствовать сохранение высоких цен на нефть (средняя цена нефти марки Brent с начала года выросла до 63 долл./барр. по сравнению с 42 долл./барр. в среднем за 2020 г.), а также дальнейшее ослабление ограничений добычи в рамках сделки ОПЕК+. По нашим оценкам, операционный поток компании в 2021 г. составит более 1 трлн руб. и будет направлен на оплату капитальных вложений (450 млрд руб.), выплату процентов (около 40 млрд руб.), а также погашение обязательств по лизингу (около 60 млрд руб.). Оставшаяся часть, согласно дивидендной политике компании, будет распределена между акционерами в виде дивидендов. При этом краткосрочная задолженность ЛУКОЙЛа (77 млрд руб.) будет погашена за счет текущих средств на балансе (498 млрд руб., включая краткосрочные финансовые вложения) или рефинансирована.

LUKOIL 30 сейчас торгуется с YTM 3,16%. Лучшей альтернативой мы считаем среднесрочные суверенные бонды, например, RUSSIA 28, 30, предлагающие более высокую текущую доходность – 4,5-6% на горизонте 12М при достаточно умеренных рыночных рисках. 📉Казаньоргсинтез(-4%) и НКНХ(-2%) падают на фиксации прибыли после разгона

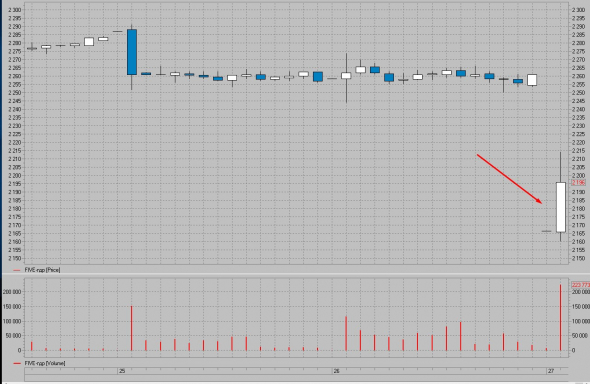

📉Казаньоргсинтез(-4%) и НКНХ(-2%) падают на фиксации прибыли после разгона

После распродаж которые начались вчера днём, становится очевидно, что рост был создан искусственно.

Напомню, что изначально предполагалось консолидация 100% ТАИФ со временем, подача ходатайства в ФАС нечего не поменяла.

Авто-репост. Читать в блоге >>> 📉Казаньоргсинтез(-4%) и НКНХ(-2%) падают на фиксации прибыли после разгона

📉Казаньоргсинтез(-4%) и НКНХ(-2%) падают на фиксации прибыли после разгона

После распродаж которые начались вчера днём, становится очевидно, что рост был создан искусственно.

Напомню, что изначально предполагалось консолидация 100% ТАИФ со временем, подача ходатайства в ФАС нечего не поменяла.

Авто-репост. Читать в блоге >>> Ozon завершил (https://www.forbes.ru/newsroom/biznes/430535-ozon-zakryl-sdelku-po-pokupke-banka) сделку по приобретению Оней-банка у Совкомбанка. Ее сумма составила 615 млн рублей

Ozon завершил (https://www.forbes.ru/newsroom/biznes/430535-ozon-zakryl-sdelku-po-pokupke-banka) сделку по приобретению Оней-банка у Совкомбанка. Ее сумма составила 615 млн рублей #AFLT #акции_РФ

#AFLT #акции_РФ

📌 Аэрофлот подписал соглашение с Совкомбанком о

возобновляемой кредитной линии на $320 млн с привязкой ставки к ESG-рейтингу Аэрофлота международного агентства MSC ESG

• Другие условия кредита компания не раскрыла.

• Сейчас Аэрофлот имеет рейтинг BB, с учетом недавнего повышения рейтинга MSCI ESG Ratings в связи с положительными результатами в области экологии и управления эмиссией парниковых газов CO2. В апреле 2021 года этот рейтинг был подтвержден пишет

пишет

t.me/zloyinvestor/1032

[ Фотография ]

Лукойл — дивидендная доходность под 15%

отчет по мсфо за 1кв.:

▫️Выручка: 1876 млрд.р.(+13%)

▫️Ebitda: 314 млрд.р.(+108%)

▫️Прибыль: 158 млрд.р.

▫️FCF(100% в дивиденды): 146 млрд.р.(+276%) или 211р. на акцию🔥

💡Добыча за исключением газа пока находится ниже доковидных уровней, а по деньгам результат уже лучше 2019г., в 1 квартале компания заработала около 211р. дивидендов.

Дивидендная доходность за 21г. может составить около 15%: фин.показатели этого года и свободный денежный поток на котором основаны дивиденды должны быть не хуже 2019г., что предполагает и соотв. размер дивидендов, который в 2019г. с учетом обратного выкупа составил 624 млрд.р. или 900р. на акцию исходя из текущего их количества…

Если дивидендные ожидания оправдаются, то Лукойл имеет все шансы стать «нефтяной Северсталью», направляющей на дивиденды около половины своей Ebitda.

#lkoh пишет

пишет

t.me/borodainvest/773

Мечел отчитался за 1 квартал 2021 года по МСФО. Отчет отличный:

— выручка выросла на 13%;

— EBITDA выросла на 40%;

— EBITDA металлургического дивизиона выросла на 109%!!

— у компании появилась приличная чистая прибыль и в коем-то веке она настоящая — без бумажных переоценок или прибыли от продажи активов;

— на префы в конце года с высокой вероятностью снова дадут дивиденды!

— чистый долг продолжает потихоньку сокращаться и упал еще на 7 млрд за квартал;

Позитив нельзя отрицать, котировки бодро растут! Некоторые аналитики, которые пишут про Мечел уже года этак полтора — два, хлопают в ладоши, бодро рапортуют о реализации инвестиционной идеи и призывают подписываться на их платный сервис. (Не слушайте их, конечно же лучше вступайте в мою платную группу!!) Но вот какое дело. Реализация любой идеи познается в сравнении. Если на рынке есть прямые аналоги, которые показали лучший или просто сопоставимый результат при более низких рисках, то инвестиционную идею уже сложно назвать хорошей. Сравним Мечел, например с НЛМК:

1) С марта 2020 года котировки НЛМК выросли на 170%, префы Мечела выросли на 150%. Тут доходность сопоставима.

2) НЛМК выплатил более 20 рублей дивидендов на ежеквартальной основе. На префы Мечела дали кажется 3 рубля.

3) НЛМК ничего не покупал, Мечел продал свой главный актив — Эльгу — что бы спастись от банкротства.

4) Ну и мой любимый пункт. НЛМК уверенно реализует инвестиционную программу, которая приведет к росту производства и финансовых показателей через пару лет. Мечел...

Мечел не способен поддерживать даже текущие объемы производства. От операционных результатов 1го квартала просто льются кровавые слезы:

— добыча угля упала на 38%. Компания так и пишет в презентации — снижение добычи произошло из за износа оборудования!!!!

— добыча руды -11%;

— производство стали -3%;

— продажи упали во всех сегментах кроме самого низко маржинального рядового угля;

Пока нормальные металлургические компании купаются в сверхдоходах и возвращают прибыль акционерам на ежеквартальной основе, Мечел едва-едва сводит концы с концами. Напомню, что цены на сырье могут не только расти и падать! Очередной цикл супер цен вновь проходит мимо компании! Допустим денег от сверхдоходов хватит на покупку новых экскаваторов. Что будет делать компания с долгом под 300 млрд рублей на фоне роста ставок и при снижении цен на сырье через пару лет? Снова реструктурировать долги перед банками? А горе аналитики снова будут считать возможный дивиденд на преф от курсовой переоценки?

Иногда не нужно быть слишком хитрым или слишком дальновидным, ведь на рынке регулярно работают самые простые закономерности. Например такая: плохая компания, с плохим руководством, с огромными долгами и постоянными проблемами на протяжении более чем десятилетия скорее всего на дистанции покажет результат значительно хуже нормального бизнеса с качественным менеджментом. Мечел это унылое говно, которое давно было пора обанкротить, но по недоразумению оно все еще плавает.

Спекулятивно можно зарабатывать и на таких историях, но в долгосрочно держать акции Мечела это какой-то изощренный мазохизм.

пишет

пишет

t.me/insider_market/1334

#FIXP #inside

В догонку ко вчерашнему разбору Fix Price (https://t.me/insider_market/1330) расскажем общий инвестиционный тезис по компании от наших друзей из JPMorgan.

С сетью из 4 167 магазинов в России и странах СНГ и объемом продаж 190 млрд рублей в 2020 году, Fix Price занимала 0,5% российской розницы и является основным игроком на рынке розничной торговли разнообразными товарами.

Бизнес-модель Fix Price, формат магазина и ценностное предложение являются уникальными для нашей розницы, поскольку у компании нет серьезных прямых конкурентов. В JPM считают компанию революционером в традиционных форматах розничной торговли из-за ее пристального внимания к выбору ассортимента, ротации и низким ценам.

Благодаря рациональной структуре затрат, Fix Price имеет самую высокую рентабельность в отрасли, если сравнивать с публичными компаниями и один из самых высоких показателей среди дискаунтеров магазинов во всем мире, в то время как ее рентабельность инвестиций является одной из лучших среди всех ритейлеров в мире.

Оценка: банкиры используют модель DCF для отражения возможности роста FIXP и 10-летний горизонт WACC в размере 12,9%, исходя из безрисковой ставки 7,2% и конечного темпа роста 4%. В результате PT на конец 2022 года установлена на уровне USD11.8 / GDR с рейтингом OW. 📉X5 Retail Group падает на 3% в связи с див. отсепчкой

📉X5 Retail Group падает на 3% в связи с див. отсепчкой

Дивиденд составил 110,49 руб., на текущий момент акционеры выкупили практически половину падения.

Всего за 2020 год компания выплатила 184,13 руб.

Авто-репост. Читать в блоге >>>

URL

№: 7Название: +МосЭнергоПериод: 2020, годДата Т-2: 01.07.2021Дивиденд*: 0,179Див.доходность*: 7,8%Вашидивиденды: 1 790ВашаДив.Доходность**: 7,4%

правильный дивиденд 0,17945 пруф: www.e-disclosure.ru/portal/event.aspx?EventId=ysJXgWi3MkWd65etQxCKvw-B-B

DoubleBubble, спасибо исправил.

Пассажиропоток группы «Аэрофлот» в апреле упал на 34,5% к «доковидному» 2019г

Роман Ранний, отрасль восстанавливается! скоро аэрофлот будет по 120!

zzznth, то есть 290 до допки? хотя даже в 17 году он еле до 200 дотянул

Михаил Titov, кажется надо было держать табличку *сарказм*

zzznth, ВЗГЛЯД: Возможен подъем цены акций «Детского мира» до 166,6 руб. на горизонте 10 месяцев — «Финам»

ВЗГЛЯД: Возможен подъем цены акций «Детского мира» до 166,6 руб. на горизонте 10 месяцев — «Финам» 💥🇷🇺#NKNC #KZON #нефтехимия

💥🇷🇺#NKNC #KZON #нефтехимия

Глава СД ТАИФа: Уже ясно, что в периметр сделки с СИБУРом войдет ТГК-16 ТАИФа вместе со строящимися мегагенерациями на «Казаньоргсинтезе» и «Нижнекамскнефтехиме» — то есть в том числе Казанская ТЭЦ-3 и Нижнекамская ТЭЦ-1. А значит, «веселая пара» вечно бодающихся энергогигантов — «Татэнерго» и ТАИФа — сменится на пару «„Татэнерго“ и СИБУР». Как они будут взаимодействовать, большой вопрос. — БизнесOnline (https://www.business-gazeta.ru/article/507265)