Коля Гаврилов

Точки покупок для инвестора в долгосрок.

- 18 января 2017, 12:35

- |

После долгих метаний и экспериментов я потихоньку пришел к 3 простым вещам — индекс, портфель, ребалансировка.

1. Индекс — нечего пытаться его обогнать и лудоманить со стаками. (Правда в малом портфеле еще пытаюсь это делать с етфами отраслей/стран/размеров). Но чувствую что скоро подобью статистику и плюну, оставив только SPY/MDY/IWM.

2. Портфель решает. Когда у меня абсолютно не кореллирующие активы то любые маркет крэши выхывают только сонное зевание. Например сейчас у меня: индекс, трежерис, золото, нефть, палладий, литий, некоторые ЕМ страны.

Конечно мой портфель не скачет на +1..3% в день, но и не валится на -1..5%.

3. Ребалансировка. Про нее как нить в другой раз, тоже есть идейка. Но смысл 1, максимум 2 раза в год.

Но пост не о том. Меня регулярно мучает вопрос — как покупать в портфель (из доходов реал биза), чтобы не переплатить и оптимально войти.

И пока пришел к наблюдению (за 2+ года) что покупать надо на ПАНИКАХ, и точно не на оптимизме! Каждый год рынок дает возможность для 2-3 покупок в год. И это логично, с точки зрения комиссий. Чтобы не платить малую комиссию дешевле покупать 3 раза в год, а не 12 (я не в ИБ и не смогу туда зайти по своим причинам).

Как результат построил такую системку, посмотрим как проявит себя дальше. Пока удалось только хорошо вскочить на трампралли.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 16 )

Подведение инвестиционных итогов за 2016 год.

- 28 декабря 2016, 16:55

- |

Плохо:

Рано продал купленные на дне 2015 ЕМ активы. Заработал 10-15% и радовался (лошара), а мог заработать 50%, не высидел тренд ( ибо нет опыта пока…

упустил 2-3 возможности набрать позицию:

А. Январь днище по СП500 упустил вдрызг, сидел и думал «ну вот сейчас точно на 1500 там и возьму»

Торговал стаками США некоторое время. Итог — хуже индекса, брокер потер руки с идиота;

Б. Пропустил брекзит. Спекульнул на 3 копейки, хотя была возможность войти в хороший лонг;

А также упустил:

Высадили из тренда по Норникелю, забоялся дешевых слухов;

Рано продал некоторые бонды, после выхода в безубыток.

Нахватался ножей в сургуте, усреднялся до запаха в памперсе и чуть выскочил. Высидел лося и уже в плюсе. А в это время другие росс акции сделали *2 на фоне маринада в Сргт.

Весь год продержал 30% портфеля в кэше с результатом 0. Правда это лучше чем минус.

Отмониторил некомфортность захода в индекс приличной суммой. Хотя в то же время покупал бонды стремных стран и чувствовал себя уверенно.

Нашел в себе дискомфорт нахождения в позиции когда началась коррекция, кажется «вот сейчас точно на днище все упадет». Хотя речь идет про индекс или что то иное вечное. Зато если продаю (с перепугу) – 100% на днище.

Не могу завести в систему докупать индекс на паниксейлах.

Начал набирать трежаки на хаях.

Пробовал хэджироваться путами и ЮВХай, разумеется угорел.

( Читать дальше )

стоимость обладания премиальными автомобилями

- 28 декабря 2016, 12:42

- |

На днях пересчитывал бюджет и обратил внимание сколько там занимают автомобили (мой и жены). Речь не сколько содержании (они на расходах компании), а сколько на амортизации. И пришел к цифре (на примере своих крайних 3-5 машин — крузак, 730, 530, кайен, Кю5) что стоимость владения мне стоила примерно 20-25% годовых в валюте!!! При том что я езжу на машине по 3-5 лет и это не экзотичные для перепродажи марки (где угар просто ужас ужас). Вот текущая машина, тоже уверенно обходится 25% годовых, думаю с оказией поменять на 222, а ее отдать жене. Крайние машины (кроме 730) покупал новыми, думаю 222 брать с пробегом до 20 (как 730) и не платить премию дилеру.

з.ы. пост ни разу не про «как все дорого ай ой, пожалейте меня». Все хорошо, чего и всем желаю )

А про «тру процент» владеть чоткой машиной, многие просто не догоняют цифр.

текущий портфель 9-12

- 10 декабря 2016, 16:13

- |

Я парень нехитрый, и не пытаюсь остановить зубами летящий поезд (я про фонду).

За последние 2 недели роста только докупался своим DIA. Итого уже +4,65% чисто в ней (без учета зафиксированных плюсов и лосей в других бумагах).

Позицию там открыл в 1й день после выборов, и дальше усредняюсь с каждым гэпом.

Правда, признаюсь, позавчера купил 195х путов на конец января, причем за половину прибыли. Брейкивн около 193.

В портфель в четверг докупил начавший трендить и до этого тормозивший XLK, после того как тот крепко вырос 2% и потом опять с открытия ушел лучше рынка на новый хай. Рассчитываю проехаться и там, даже если финансы и индастриалы начнут разгружаться после дикого роста (что уже происходит).

( Читать дальше )

текущий портфель, 5-12

- 06 декабря 2016, 10:33

- |

Рынок растет все выше и скрипучее, а я перестраиваю портфель все бронебойнее, в акциях оставил только Доу Джонс ака DIA.

Не к добру такие настроения:

Что то много радости на рынке...

На днях начал покупать длинные трежерис, 30 летки.

( Читать дальше )

текущий портфель, 30-11

- 01 декабря 2016, 11:02

- |

На фоне нефти никто не заметил вчера продолжения истории с трежаками, а их бросили снова, и некисло. И вместе с ними полетели все дивидендные стаки/ЕТФы.

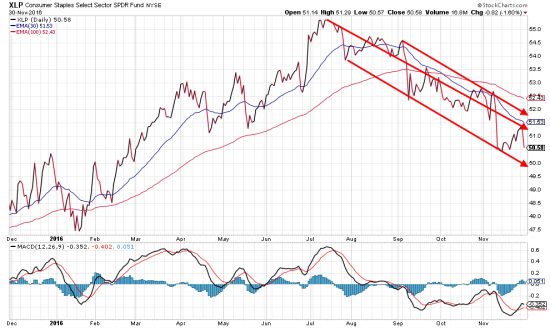

Я решил закрывать все позиции «дивидендного уклона», ибо, кмк, их с таким трендом еще долго могут волочь «кишками по снегу», а я стараюсь покупать только трендовые активы.

Итак, закрыл с лосиком XLP. И так около 2 месяцев терпел

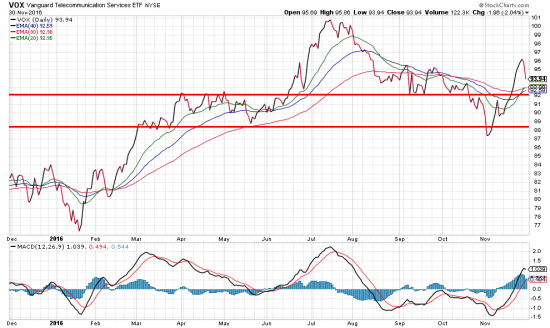

VOX покупал недавно но хорошем росте, но тоже закрыл в 0, кмк разворот не подтверждается. Кинули их вчера как тряпку.

( Читать дальше )

текущий портфель, 29-11

- 30 ноября 2016, 10:43

- |

на днях подписался на платный стокчарт.ком (воспользовался кибермандэй и скидкой 30%)

особенно нравятся там возможность построения графиков относительной силы (индустрии к индексу), позволяет находить трендящие

а пока картина по портфелю такова:

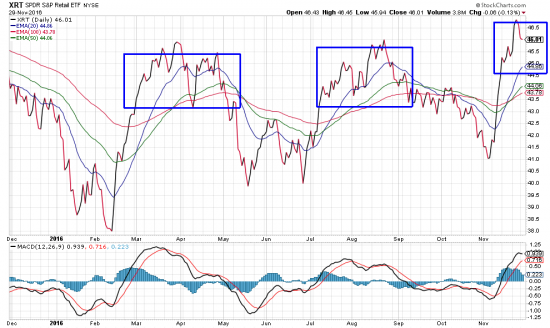

XRT продал с лосиком, купил поздно/дорого и сейчас может быть откат/застой. Резать маленьких лосей не больно.

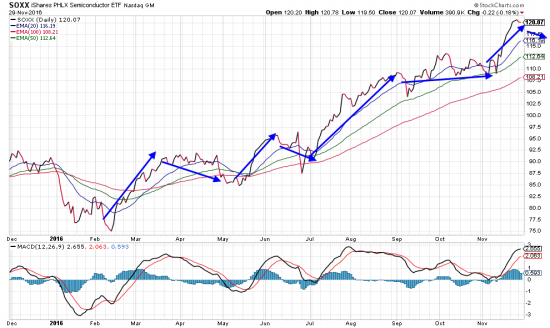

SOXX продал, +3% забрал, несмотря на то, что проспал половину движения. Сектор самый волательный и может откатить.

( Читать дальше )

обгон индекса "по встречке"

- 27 ноября 2016, 23:21

- |

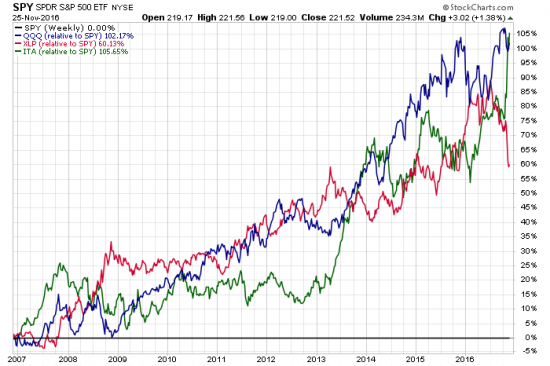

тестировал кой какие графики и нашел интересный портфель, который относительно безрисково обогнал индекс (да еще как!)

QQQ+XLP+ITA. XLY можно добавить, но волатильный местами

Главный вопрос — способна ли тенденция продолжатся дальше? Индекс указан как «точка 0»

как я покупаю себе в портфель

- 25 ноября 2016, 16:12

- |

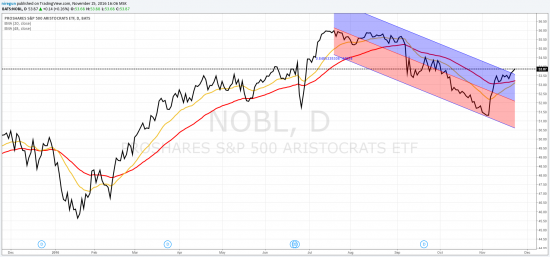

сегодня буду добавлять в портфель етф NOBL. Куда входят компании трудяжки, более 20 (или сколько там) лет увеличивающие выплаты по дивидендам. На дивиденды мне нас%ать, замысел — компании ТОЛЬКО растут, значит имеют устойчивые преимущества и очень конкурентоспособны. Часто обгоняют индекс. А в етфе сводится к 0 риск по отрасли (привет медицине) или отдельной компании (привет инвесторам Валеанта).

А теперь техника, вот какая картинка рисуется — пробой канала и пересечение 2 СС.

текущий портфель, 22-11

- 23 ноября 2016, 11:15

- |

вывод — высиживай тренд, а не убегай с копейкой...

благодаря товарищу из темы не продал так SOXX, в итоге еще процент/другой плюса...

Сегодня докупался самыми растущими отраслевыми етфами: XRT, VOX, VNQ (разворот или отскок?), ITA (нахрена выходить надо было?!).

RYH (healtcare) — закрыл лося в -2% Пусть в пол он не упадет, но сидеть месяцы с лосями как в XLP, VNQ — желания нет.

Далее мой вью такой — пока индекс будет расти, ибо:

1. оптимизм пока не на максимуме;

2. растет широким фронтом и есть отстающие отрасли которые могут подтолкнуть — real estate, staples, healthcare;

3. хватает идиотов кто будет шортить «коль индекс вышел на хай»;

4. ставка уже заложена в цене;

5. бонды не настолько подешевели чтобы деньги пошли в них и, вероятно, ставка повышаться будет в 2017 и 18 годах, посему в бонды народ пока и не идет...

текущий портфель таков:

SPY DIA QQQ NOBL XLP VNQ GLD XLP SOXX PRN ITA VOX XRT

SGTPY валяется в боковике, хоть не падает отвесно уже…

теги блога Коля Гаврилов

- agn

- amzn

- Brent

- DJIA

- Dow Jones

- EEM

- EM

- eurobonds emerging markets

- FANG

- fb

- FCX

- GAZP Газпром

- GLD

- goog

- IB

- ibb

- interactive brokers

- LCI

- NASDAQ

- NYSE

- Oil

- pfe

- portfolio managment

- REIT

- RSI Индикатор

- RSX

- S&P500

- S&P500 фьючерс

- Smart Money

- spy

- USA

- value

- value investing

- VNQ

- vrx

- WTI

- xle

- xlv

- аллокация

- американские акции

- американский рынок

- банки

- Беларусь

- биотехнологии

- Бразилия

- вопрос

- вэлью

- вэлью инвестирование

- Газпромнефть

- гуру

- дивиденды

- Доу Джонс

- евробонды

- еврооблигации

- етфы

- заливное

- золото

- инвестиции в недвижимость

- Инновации

- коррекция

- Крамер

- Крах

- кризис

- криптовалюта

- крэш

- лонг - на все

- лосейник

- Лукойл

- маилру

- майнинг

- МКБ облигации

- молния

- моментум

- Норникель

- Облигации

- облигации еврооблигации

- околорынок

- оффтоп

- ПВТ

- портфель

- портфель активов

- пут опцион

- РЕПО

- ржач

- риск офф

- риски

- система

- ситуационный анализ

- ситуация

- СП500

- сп500 к новым вершинам

- США

- теракт

- торговые сигналы

- трейдинг

- Турция

- угар

- ФРС

- хэдж

- Щадрин