На фоне пандемии коронавируса мировой рынок алюминия по итогам первого квартала сжался на 6,4%, до 14,4 млн тонн. Больше половины этих потерь спроса — 7,8 млн тонн — пришлось на крупнейший в мире китайский рынок.

На российском рынке в 2020 году ожидается падение потребления алюминия на 30%.

«Русала» — ориентирован на экспорт. Доля экспортных поставок достигает 75% производства. Аналитики оценивают потенциальный размер сокращения с производственных мощностей «Русала» в 40%. Перезапуск алюминиевых производств после консервации тоже дорогостоящий процесс. Например, в 2018 году возобновление выпуска жидкого алюминия на БрАЗе (производство было законсервировано в 2013 году) потребовало затрат на уровне 7-8 миллиардов рублей.

По итогам 2019 года, «Русала» в мировой табели о рангах уже 3. Впереди 2 китайских, и позади — 3я. Китайская алюминиевая промышленность уже в 2016–2018 годах работала с загрузкой 70–80%. Простаивающие мощности — свыше 8 млн тонн, или 2 с лишним «Русала». Префицит 6 млн тонн — на экспорт.

Поэтому стратегическое направление развития Русала в переориентации ее на внутренний рынок (24% продаж). Тут перспективы есть.

Из плюсов — гидроэнергетика.

Короче оптимизм в моменте непонятен

комментарии nevil на форуме

-

РЦБ разгоняет EN+:

#ENPG #Говорят

⛏ Что говорят в телеграме о EN+ ?

Одной из главных интриг в кейсе En+ является квазиказначейский пакет в 21.37%, купленный в этом году ВТБ. Ожидается, что данный пакет либо будет продан стратегическому инвестору, либо будет реализован при вторичном размещении

👉 t.me/FINASCOP/2755

Поэтому для инвестирования будет интересен не просто #Русал, а компания которая объединяет 2 главных актива Дерипаски энергетику и выплавку алюминия — En+

👉 t.me/usertrader3/4849

En+ станет главным бенефециаром торгов низкоуглеродным алюминием, как самый экологичный производитель в мире. Выбросы СО2 при производстве тонны алюминия EN+ составляют всего 2.6 тонн против 12.5 тонн в среднем по миру и 16 тонн по Китаю — крупнейшему производителю алюминия. Причина — использование экологичной и дешёвой гидрогенерации в качестве источника электроэнергии.

👉 t.me/AK47pfl/5589

Благодаря собственной сырьевой базе и собственной электроэнергии, EN+ имеет одну из самых низких в мире себестоимость производства и высокую маржинальность бизнеса.

👉 t.me/investokrat/137

Роман Ранний, Странно, если, как они пишут,EN+ имеет одну из самых низких в мире себестоимость производства и высокую маржинальность бизнеса.

, почему Рентаб.EBITDA Русал 10%, а En+ 18%?

Вот у НорНикеля, скажем высокая — 59%

Интер РАО — не подтвердила информацию о покупке активов Юнипро и Энел Россия

В начале недели «Коммерсантъ» со ссылкой на источники сообщил, что «Интер РАО» рассматривает энергокомпании "Юнипро" и "Энел Россия" в качестве основных объектов для покупки. В приоритете — активы «Юнипро».

В «Интер РАО» прокомментировали это сообщение:

«В связи с публикацией в средствах массовой информации ПАО „Интер РАО“ заявляет о том, что никаких переговоров на тему покупки активов „Юнипро“ и „Энел Россия“ на данный момент не ведется»

источник

Авто-репост. Читать в блоге >>>

редактор Боб,«В связи с публикацией в средствах массовой информации ПАО „Интер РАО“ заявляет о том, что никаких переговоров на тему покупки активов „Юнипро“ и „Энел Россия“ на данный момент не ведется»

Татнефть (обыкновенные акции)

Татнефть (обыкновенные акции)

Цена закрытия на Московской бирже на 14.09.2020 — 537,40 руб.

Компания Аналитик TP Потен-л,% Рекомендация

BCS Global Markets Смит 1179 119 Покупать

BofA-ML Смык 783 46 Покупать

Goldman Sachs Мамедов 680 27 Покупать

HSBC Хазиев 734,7 37 Покупать

Sberbank CIB Громадин 1008,6 88 Покупать

Sova Capital Дженнингс 591 10 Покупать

Атон Бутко 653 22 Держать

ВТБ Капитал Лукашов 762,1 42 Покупать

Газпромбанк Бахтин 784 46 Покупать

Райффайзенбанк Полищук 690 28 Покупать

РенессансКапитал Бурганский 740 38 Покупать

Уралсиб Кэпитал Кокин 433,3 -19 Держать

BCS Global Markets

BCS Global Markets

повысил прогнозную стоимость глобальных депозитарных расписок (GDR) Mail.ru Group (MOEX: MAIL) c 2400 рублей до 2800 рублей.

Mail.ru получила поддержку от скачка спроса на игры во 2 квартале 2020 года. Долгосрочные перспективы роста остаются сильными. «бумага по-прежнему торгуется с привлекательным мультипликатором P/E.

Потенциальное включение бумаг в MSCI в ноябре должно продолжить оказывать поддержку».

Оценки и рекомендации аналитиков для акций (цены в рублях):

Компания Текущая цена Прогнозная цена Изменение Консенсус-прогноз цены* Рекомендация Консенсус-рекомендация*

Mail.ru** 2233,1 2800,0 17% 2360,40 покупать покупать

BCS Global Markets (BCS GM) Для глобальных депозитарных расписок (GDR) «Магнитогорского металлургического комбината» (MOEX: MAGN) (ММК), «Новолипецкого металлургического комбината» (MOEX: NLMK) (НЛМК) и «Северстали» (MOEX: CHMF) была дана рекомендация (рейтинг) «покупать».

BCS Global Markets (BCS GM) Для глобальных депозитарных расписок (GDR) «Магнитогорского металлургического комбината» (MOEX: MAGN) (ММК), «Новолипецкого металлургического комбината» (MOEX: NLMK) (НЛМК) и «Северстали» (MOEX: CHMF) была дана рекомендация (рейтинг) «покупать».

«Повышение мирового спроса на сталь и общее восстановление рынка случились быстрее, чем мы ожидали. Факторами поддержки оказался рост цен на железную руду, а также быстрое восстановление спроса в Китае после эпидемии COVID-19 в этой стране. Спрос на сталь в мире и в ЕС, в частности, (одно из основных экспортных направлений для российских сталепроизводителей) также начинает демонстрировать признаки восстановления. Российский рынок должен последовать за ценовым трендом. Таким образом, мы видим потенциал роста внутренних цен на горячекатаный прокат и сталь как минимум на 5-10% с текущих уровней при условии, что экспортные цены останутся стабильными».

Компания Текущая цена Прогнозная цена Потенциал роста Консенсус-прогноз цены* Рекомендация Консенсус-рекомендация*

Evraz** 3,33 4,10 23% 4,11 держать держать

Мечел*** 1,67 0,00 — - продавать —

ММК 6,75 9,80 45% 8,93 покупать покупать

НЛМК 22,5 28,0 25% 23,14 покупать покупать

Северсталь 13,2 18,0 36% 15,42 покупать покупать

BCS Global Markets (BCS GM) Для глобальных депозитарных расписок (GDR) «Магнитогорского металлургического комбината» (MOEX: MAGN) (ММК), «Новолипецкого металлургического комбината» (MOEX: NLMK) (НЛМК) и «Северстали» (MOEX: CHMF) была дана рекомендация (рейтинг) «покупать».

BCS Global Markets (BCS GM) Для глобальных депозитарных расписок (GDR) «Магнитогорского металлургического комбината» (MOEX: MAGN) (ММК), «Новолипецкого металлургического комбината» (MOEX: NLMK) (НЛМК) и «Северстали» (MOEX: CHMF) была дана рекомендация (рейтинг) «покупать».

«Повышение мирового спроса на сталь и общее восстановление рынка случились быстрее, чем мы ожидали. Факторами поддержки оказался рост цен на железную руду, а также быстрое восстановление спроса в Китае после эпидемии COVID-19 в этой стране. Спрос на сталь в мире и в ЕС, в частности, (одно из основных экспортных направлений для российских сталепроизводителей) также начинает демонстрировать признаки восстановления. Российский рынок должен последовать за ценовым трендом. Таким образом, мы видим потенциал роста внутренних цен на горячекатаный прокат и сталь как минимум на 5-10% с текущих уровней при условии, что экспортные цены останутся стабильными»

Компания Текущая цена Прогнозная цена Потенциал роста Консенсус-прогноз цены* Рекомендация Консенсус-рекомендация*

Evraz** 3,33 4,10 23% 4,11 держать держать

Мечел*** 1,67 0,00 — - продавать —

ММК 6,75 9,80 45% 8,93 покупать покупать

НЛМК 22,5 28,0 25% 23,14 покупать покупать

Северсталь 13,2 18,0 36% 15,42 покупать покупать

23089.5 руб за тн

919 руб./т НДПИ Нефть обезвоженная, обессоленная и стабилизированная

3.98 % НДПИ в стоимости нефти

nevil, не надо вводить народ в заблуждение. НДПИ в себестоимости нефтянки порядка 50% процентов. Себестоимость у ТАтнефти по РСБУ за 2019 года была 505 млрд, из которых 298 млрд только НДПИ.

Maxone, Ссылочку на цифру 50% можно?

nevil, НК РФ в помощь. Там ПОДРОБНО расписан расчет НДПИ и демпфера.

Maxone, ну тогда не надо заявлять, раз подтвердить нечем

23089.5 руб за тн

919 руб./т НДПИ Нефть обезвоженная, обессоленная и стабилизированная

3.98 % НДПИ в стоимости нефти

nevil, не надо вводить народ в заблуждение. НДПИ в себестоимости нефтянки порядка 50% процентов. Себестоимость у ТАтнефти по РСБУ за 2019 года была 505 млрд, из которых 298 млрд только НДПИ.

Maxone, Ссылочку на цифру 50% можно?

23089.5 руб за тн

919 руб./т НДПИ Нефть обезвоженная, обессоленная и стабилизированная

3.98 % НДПИ в стоимости нефти

nevil, то есть налог на 4 % выше станет, на 10% сверхвязкой нефти?

Роман Ранний, Если я верно прикинул, там влияние на цену -0,44% по префам. Сейчас попробую выложить

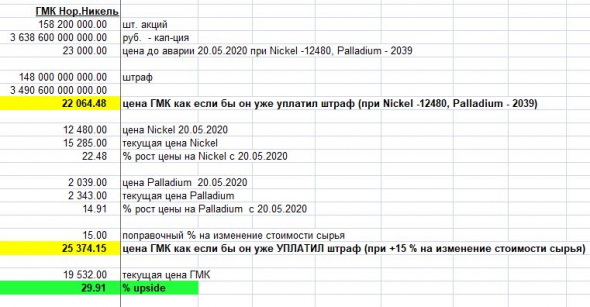

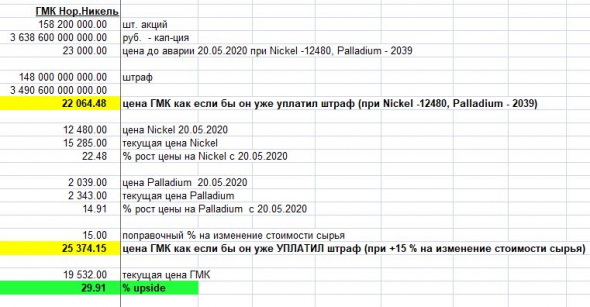

ГМК Нор Никель + 30 % upside (Перепроданность на Аварии с учетом как бы уже уплаченного штрафа)

Возьмем капитализацию ГМК до Аварии.

Вычтем из нее штраф.

И посмотрим сколько будет стоить 1 акция ГМК, как если бы ГМК уже выплатил наложенный на него штраф.

22064 руб. — цена ГМК как если бы он уже уплатил штраф (при Nickel -12480, Palladium — 2039)

Мы не учли изменение стоимости сырья. Грубо +15% (Реально больше. На 15% вырос наиболее отставший Palladium).

25374 руб. — цена ГМК, как если бы ГМК УЖЕ УПЛАТИЛ штраф (при +15 % на изменение стоимости сырья)

При текущей цене ГМК 19532р

29,91% upside

Таким образом Перепроданность ГМК Нор Никель на Аварии с учетом как бы уже уплаченного штрафа,

составляет КАК МИНИМУМ 30 %.

Авто-репост. Читать в блоге >>>

nevil, Таким образом Перепроданность ГМК Нор Никель на Аварии с учетом как бы УЖЕ уплаченного штрафа,

составляет КАК МИНИМУМ 30 %

Target price — 25 374 руб

А сейчас акции торгуются с учетом того, что деньги в обороте ГМК — штраф НЕ уплачен,

И платиться штраф ГМК будет вероятно поэтапно,

и сама сумма штрафа на данный момент оспаривается им в суде.

Таким образом реальная перепроданность еще выше ГМК Нор Никель + 30 % upside (Перепроданность на Аварии с учетом как бы уже уплаченного штрафа)

ГМК Нор Никель + 30 % upside (Перепроданность на Аварии с учетом как бы уже уплаченного штрафа)

Возьмем капитализацию ГМК до Аварии.

Вычтем из нее штраф.

И посмотрим сколько будет стоить 1 акция ГМК, как если бы ГМК уже выплатил наложенный на него штраф.

22064 руб. — цена ГМК как если бы он уже уплатил штраф (при Nickel -12480, Palladium — 2039)

Мы не учли изменение стоимости сырья. Грубо +15% (Реально больше. На 15% вырос наиболее отставший Palladium).

25374 руб. — цена ГМК, как если бы ГМК УЖЕ УПЛАТИЛ штраф (при +15 % на изменение стоимости сырья)

При текущей цене ГМК 19532р

29,91% upside

Таким образом Перепроданность ГМК Нор Никель на Аварии с учетом как бы уже уплаченного штрафа,

составляет КАК МИНИМУМ 30 %.

Авто-репост. Читать в блоге >>> Аэрофлот. Допэмиссия превосходящая Уставный капитал в 2,5 раза!!

Аэрофлот. Допэмиссия превосходящая Уставный капитал в 2,5 раза!!

Акционеры «Аэрофлота» на внеочередном собрании 11 сентября одобрили дополнительное размещение по открытой подписке до 1,7 млрд акций, следует из сообщения перевозчика.

Также принято решение о внесении изменений в устав в части увеличения количества объявленных акций с текущих 250 млн штук до 1 млрд 950 млн штук.

«Параметры размещения дополнительных акций, включая цену продажи одной акции, будут определены позже советом директоров ПАО „Аэрофлот“ (MOEX: AFLT)», — пояснили в пресс-службе компании. Если бы «Аэрофлот» разместил максимальное количество новых акций по текущей рыночной цене, компания получила бы в районе 140 млрд рублей. Уставный капитал компании при этом вырос бы в 2,5 раза.

Размещение допэмиссии, которая превосходит по размеру текущий уставный капитал — нетипичная практика для фондового рынка.

Привлечение средств через допэмиссию направлено на «повышение ликвидности и финансовой устойчивости группы „Аэрофлот“, а также на поддержку восстановления операционной деятельности до докризисного уровня по мере оживления внутреннего и международного рынков авиаперевозок», говорится в сообщении компании.

При этом согласно распоряжению правительства по итогам размещения доля государства в «Аэрофлоте» должна быть не меньше нынешних 51,17% (держатель пакета — Росимущество). Получается, что государство должно выкупить чуть больше половины допэмиссии.

Авто-репост. Читать в блоге >>> Мосбиржа зарегистрировала программу облигаций «КИВИ Финанс» на 30 млрд рублей.

Мосбиржа зарегистрировала программу облигаций «КИВИ Финанс» на 30 млрд рублей.

Программа бессрочная, облигации в рамках программы могут размещаться на срок до 10 лет. У эмитента на данный момент нет облигаций в обращении. «QIWI рассматривает возможность размещения облигаций и предпринимает технические шаги, необходимые для того, чтобы такая возможность была доступна».

У группы сравнительно небольшая долговая нагрузка:

долгосрочный долг на 30 июня 2020 года составлял 1,45 млрд рублей (против 1,86 млрд рублей на 30 марта 2020 года и 1,55 млрд рублей на 31 декабря 2019 года),

скорректированный показатель EBITDA на 30 июня достиг 3,905 млрд рублей, тогда как на 30 марта текущего года он составлял 2,298 млрд рублей, на 31 декабря 2019 года — 1,609 млрд рублей.

Магнит — планирует внедрить два вида собственных сервисов доставки

из комментариев исполнительного директора Магнит Флориана Янсена и презентации компании:«Мы хотим использовать наш сильный потребительский бренд, чтобы иметь целый набор сервисов доставки. Думаю, мы также запустим доставку с брендом „Магнит“ позже в этом году»

Планируется два вида собственных сервисов доставки: первый — экспресс-доставка продуктов питания, второй — доставка с чуть более длительными сроками, рассчитанная на более крупные и регулярные покупки.

Магнит запустит новое приложение («суперапп»), объединяющее несколько сервисов. В нем объединятся программа лояльности и несколько проектов (онлайн-заказ в аптеках «Магнита», доставка продуктов)

источник

Авто-репост. Читать в блоге >>>

редактор Боб, Насчет «собственных сервисов доставки » —

запуск экспресс-доставки в партнерстве с Delivery Club. В перспективе география доставки из магазинов может расшириться до всех городов, где работает Delivery Club (более 100 населенных пунктов помимо городов Московской и Ленинградской областей).- бывш.Исполнительный директор экс-глава и сооснователь Lamoda Флориан Янсен.

(Основной конкурент «Магнита» — X5 Retail Group («Пятерочка», «Перекресток», «Карусель») — самостоятельно развивает экспресс-доставку. На начало июля услуга действовала в 439 магазинах сетей «Пятерочка» и «Перекресток» в пяти городах.)

На сайте Магнита онлайн-заказ-оплата отсуствуют

1 квартал цена титана: $11,500/т

2 квартал цена титана: $7,000/т

Производство титана ВСМПО:

2019: 35,000т

2020п: 26,500т

Производство губчатого титана ВСМПО:

2019: 44,000т

2020п: 35,000т

Тимофей Мартынов,цена титана: $7,000/т

А где цену титана смотришь?