Русал 1 пол 2020

Достаточно всего двух цифр, чтобы понять, что ничего хорошего от 1 пол 2020 ждать не стоит: себестоимость тонны алюминия — 1 564 долл., цена тонны алюминия на LME — 1 592 долл. Премия немного выправила ситуацию, но не сильно.

Конъюнктура неблагоприятная: в 1 пол 2020 года глобальный спрос на алюминий снизился на 6,6% г/г – до 30,3 млн тонн, а мировое производство выросло на 1,8% – до 32,1 млн тонн. На рынке переизбыток в объеме 1,8 млн и запасы на складах LME более 1,6 млн тонн, это давит цены вниз.

При этом 12% алюминиевых заводов в мире (без учета Китая) работают в убыток. Ситуация в отрасли очень непростая, для ликвидации избытка на рынке нужно либо череда банкротств, либо бурный экономический рост, что пока маловероятно.

В 1 пол. 2020 выручка упала на 15,2% до 4 015 млн долл., EBITDA – на 59% до 219 млн долл. И это с учетом снижения себестоимости на 10,5% до 3 520 млн долл. Компанию поддержала девальвация, снижение цен на электроэнергию из-за локдауна, снижение цен на сырье. Однако даже эти факторы не позволили Русалу остаться прибыльным на операционном уровне: операционный убыток в 1пол. составил 106 млн долл.

Чистый OCF упал в 4,3 раза до 173 млн, капитальные затраты составили 392 млн долл. Колоссальную поддержку оказали дивиденды от Норникеля в размере 790 млн долл.

На Русал давит большой долг: 7 234 млн долл. долгосрочные и 826 млн долл. краткосрочные кредиты и займы. Запас кэша на балансе – 2 096 млн долл. Процентные расходы за год практически 500 млн долл, стоимость заемного капитала около 6%.

Сейчас капитализация Русала в два раза меньше стоимости его доли в Норникеле, дивиденды от которого покрывают расходы по обслуживанию долга. Сам рынок алюминия выглядит депрессивно, но в случае ралли в коммодитиз из-за печатного станка ФРС котировки Русала могут выстрелить, т.к. алюминиевый бизнес компании оценен крайне дешево.

комментарии Дилетант на форуме

-

X5 Retail Group 2 кв 2020

X5 Retail Group 2 кв 2020

Одна из немногих растущих компаний на российском рынке, с 2015-го X5 Retail Group в 2,3 раза увеличила число магазинов и в 2,2 раза выручку, поддерживая при этом устойчивую маржинальность. LFL продажи с 2015-го находятся в положительной зоне, но есть тенденция к замедлению с 13,7% в 2015 до 4% в 2019-м. В текущем году: +5,7% в 1кв и 4,3% во 2 кв.

2кв 2020 для компании получился удачным: выручка +13,2% до 493 млрд, валовая прибыль +13,9% до 124,7 млрд, EBITDA +14,4% до 41,3 млрд, чистая прибыль +20,5% до 16,3 млрд. OCF во 2 кв упал на 46% до 17 млрд, что обусловлено ростом оборотного капитала (прежде всего запасов).

CAPEX составил 22 млрд, из которых 53% пошло непосредственно на открытие новых магазинов. Компания подходит к пределу расширения в Москве и СПб и вынуждена идти в регионы, где отдача с 1 кв м площади магазина практически в 2 раза меньше. 9% капитальных затрат приходится на проекты цифровой трансформации и повышения эффективности компании: с учетом стагнации потребительского спроса в ближайшие годы из-за спада реальных доходов цифровизация может поддержать прибыль.

Компания продолжает активно привлекать заемный капитал: чистый долг вырос на 13% г/г до 220 млрд, средневзвешенная ставка упала на 83 б.п. до 7,31% в 1 пол. 2020 г. Чистые финансовые расходы во 2 кв. составили 4,5 млрд. Соотношение Чистый долг/ EBITDA находится на комфортном уровне 1,68х. Отмечу, что 72% выплат по долгам приходится на 2021-2022 гг., однако они, скорее всего, будут рефинансированы, т.к. компании доступна кредитная линия на 430 млрд руб.

82% выручки X5 Retail Group обеспечивается магазинами у дома – «Пятерочкой». Маржинальность по EBITDA у «Пятерочки» 8,3%, что на 1,4 п.п. выше, чем в «Перекрестке». Формат гипермаркетов «Карусель» отживает свое, спад по выручке 27%. Онлайн-доставка из «Перекрестка» во 2 кв превысила 3,5 млрд и уже вышла в зону прибыли.

Вывод: более органичная модель экспансии и грамотный менеджмент X5 Retail Group позволяет компании не терять в эффективности в процессе роста, по сравнению с тем же Магнитом. Рост точек трансформируется в рост прибыли. Рынок это видит, как следствие, компания оценена справедливо. ПАО Юнипро 1 пол 2020

ПАО Юнипро 1 пол 2020

1. Конъюнктура: рост выработки на ГЭС совпал с локдауном и падением спроса на электроэнергию. На рынке зафиксировано перепроизводство, в результате цены упали на 11-14% г/г. Гидрогенерация заместила выработку на ГРЭС, которые принадлежат Юнипро, в 1пол 2020 спад составил 14,1%.

2. Финансовые результаты: из-за снизившейся выработки выручка в 1 пол 2020 упала на 12,1% до 37,6 млрд, EBITDA – на 26% до 13 млрд, базовая чистая прибыль – на 26% до 8,2 млрд. Также снизились платежи по ДПМ из-за снижения доходности ОФЗ. Операционные затраты почти не изменились из-за роста закупок электроэнергии со стороны и обесценения ОС и НМА.

Показатели на уровне 1 пол 2018-го. OCF составил 10,9 млрд, полностью покрывает CAPEX в размере 4,3 млрд.

3. Финансовое положение: компания погасила последние 2,5 млрд займа и теперь не имеет краткосрочных и долгосрочных долгов.

4. Перспективы: очередной перенос срока запуска 3 блока Березовской ГРЭС уже на конец 1 кв 2021 из-за пандемии (впоследствии возобновятся платежи за мощность). Осталось инвестировать всего 6 млрд. Уже с 1 кв 2020 заканчиваются платежи по ДПМ на энергоблоках Шатурской и Яйвинской, а в 3 кв – на двух блоках Сургутской ГРЭС. Частично будет компенсировано модернизацией 3 блоков Сургутской ГРЭС, однако поставка мощности (и платежи) начнется только в 2022 и 2024-2025 гг.

5. Дивиденды: в декабре выплатят 11 коп/акц (3,4% чистыми), в 2021-2022 обещают уже 32 коп/акц (9,8% годовых чистыми). Многое зависит от запуска 3 блока Березовской ГРЭС, если опять затянут, повышение дивов перенесется, т.к. в 1 пол payout был 85%, а еще нужно проводить CAPEX. Но текущие 22 коп/акц они в любом случае заплатят.

6. Вывод: компания без долга с привлекательными дивидендами, которые имеют перспективу роста. Наверное, самая понятная и предсказуемая история в российской генерации. Купил и забыл.

Мосэнерго 1 пол 2020

Полугодие для компании оказалось плохим: уменьшение выработки электроэнергии на 13,6% г/г (в результате увеличения доли ГЭС и АЭС в выработке) и снизившийся из-за теплой зимы на 6,6% г/г отпуск тепловой энергии вместе с прохождением пика ДПМ обусловили слабые финансовые результаты.

В 1 пол 2020 совокупная выручка упала на 10,5% г/г до 93 млрд. Средневзвешенная цена на электроэнергию из-за избытка предложения снизилась на 9,4% г/г и находится на уровне 2016-го года. Выручка от реализации электроэнергии упала на 21,7% г/г, компания потеряла по сравнению с 1пол 2019 почти 9,5 млрд. Тарифы на тепло, напротив, выросли на 2,9% г/г, что обусловило не столь сильное снижение по данному сегменту – всего 4%. Цена на новую мощность прибавила 9,8% г/г, выручка от реализации мощности +2,3%.

На фоне сокращения выработки выросли постоянные затраты на 4,5% (скорректированные на разовую налоговую выплату по налогу на имущество). В результате скорректированная EBITDA – минус 16,4% до 19,5 млрд.

Чистая прибыль рухнула в 2 раза до 6,6 млрд в результате сокращения EBITDA, выросших в 4 раза до 1,4 млрд резервов под обесценение активов и в 4,5 раза до 1,8 млрд финансовых расходов (860 млн – убыток по курсовым разницам, 688 млн – выросшие процентные расходы).

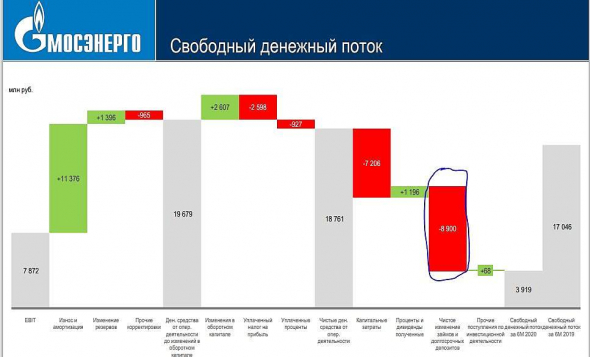

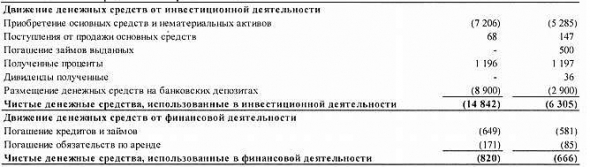

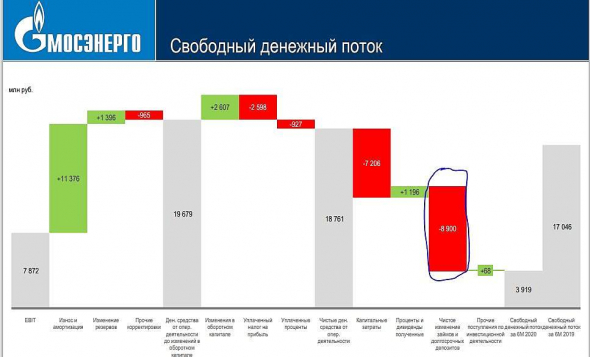

FCF за 1 пол 2020 составил 3,9 млрд (в 1 пол 2019 было 17 млрд), однако такой спад объясняется размещением 8,9 млрд рублей на банковском депозите.

CAPEX в 1 пол. 2020 хоть и вырос на 36% г/г до 7,2 млрд с лихвой покрывается операционным денежным потоком в 18,8 млрд (минус 20% г/г). Инвестпроекты в большей степени направлены на повышение операционной эффективности ТЭЦ.

Долг не изменился – минус 0,6% до 25,8 млрд. Практически целиком он представляет собой кредит Газпромбанка на 22,7 млрд под 6,25%, который погашается в 2022 году. Скорее всего, этот кредит просто пролонгируют. А вот валютный кредит на сумму 3 млрд руб BNP Paribas Мосэнерго погасил в полном объеме после отчетной даты. Чистый долг / EBITDA всего 0,28х на конец 1 пол 2020.

Особых перспектив у компании пока не просматривается, в следующем году очередное снижение платежей по ДПМ, а с новыми мощностями дела обстоят не очень хорошо.

Дилетант, чета я не понял: как размещение денег на депозите может влиять на свободный денежный поток???

первый раз вижу, чтобы размещение на депозите уменьшало СДП

Тимофей Мартынов, чудеса бухгалтерского учета от Мосэнерго

Дилетант, да я так понимаю, это выплата долга

Тимофей Мартынов, нет, именно размещение на депозите

Мосэнерго 1 пол 2020

Полугодие для компании оказалось плохим: уменьшение выработки электроэнергии на 13,6% г/г (в результате увеличения доли ГЭС и АЭС в выработке) и снизившийся из-за теплой зимы на 6,6% г/г отпуск тепловой энергии вместе с прохождением пика ДПМ обусловили слабые финансовые результаты.

В 1 пол 2020 совокупная выручка упала на 10,5% г/г до 93 млрд. Средневзвешенная цена на электроэнергию из-за избытка предложения снизилась на 9,4% г/г и находится на уровне 2016-го года. Выручка от реализации электроэнергии упала на 21,7% г/г, компания потеряла по сравнению с 1пол 2019 почти 9,5 млрд. Тарифы на тепло, напротив, выросли на 2,9% г/г, что обусловило не столь сильное снижение по данному сегменту – всего 4%. Цена на новую мощность прибавила 9,8% г/г, выручка от реализации мощности +2,3%.

На фоне сокращения выработки выросли постоянные затраты на 4,5% (скорректированные на разовую налоговую выплату по налогу на имущество). В результате скорректированная EBITDA – минус 16,4% до 19,5 млрд.

Чистая прибыль рухнула в 2 раза до 6,6 млрд в результате сокращения EBITDA, выросших в 4 раза до 1,4 млрд резервов под обесценение активов и в 4,5 раза до 1,8 млрд финансовых расходов (860 млн – убыток по курсовым разницам, 688 млн – выросшие процентные расходы).

FCF за 1 пол 2020 составил 3,9 млрд (в 1 пол 2019 было 17 млрд), однако такой спад объясняется размещением 8,9 млрд рублей на банковском депозите.

CAPEX в 1 пол. 2020 хоть и вырос на 36% г/г до 7,2 млрд с лихвой покрывается операционным денежным потоком в 18,8 млрд (минус 20% г/г). Инвестпроекты в большей степени направлены на повышение операционной эффективности ТЭЦ.

Долг не изменился – минус 0,6% до 25,8 млрд. Практически целиком он представляет собой кредит Газпромбанка на 22,7 млрд под 6,25%, который погашается в 2022 году. Скорее всего, этот кредит просто пролонгируют. А вот валютный кредит на сумму 3 млрд руб BNP Paribas Мосэнерго погасил в полном объеме после отчетной даты. Чистый долг / EBITDA всего 0,28х на конец 1 пол 2020.

Особых перспектив у компании пока не просматривается, в следующем году очередное снижение платежей по ДПМ, а с новыми мощностями дела обстоят не очень хорошо.

Дилетант, чета я не понял: как размещение денег на депозите может влиять на свободный денежный поток???

первый раз вижу, чтобы размещение на депозите уменьшало СДП

Тимофей Мартынов, чудеса бухгалтерского учета от Мосэнерго

ОГК-2 1пол и 2кв 2020

ОГК-2 1пол и 2кв 2020

Отчет средний, положительных моментов найти не могу, снижение финансовых показателей в целом соответствует состоянию дел в отрасли. Рост выработки электроэнергии на ГЭС в условиях локдауна и пониженного спроса привел к сокращению выработки на ТЭС и снижению цен. ОГК-2 оказалась в проигрыше, поскольку оперирует исключительно ТЭС.

Результаты 2 кв 2020: выручка минус 18,2% г/г до 26 млрд, операционная прибыль – минус 37,6% г/г до 3,1 млрд, чистая прибыль – минус 30,4% г/г до 2,4 млрд.

По 1 пол результаты оказались чуть лучше: выручка упала на 13% г/г до 60,3 млрд, операционная прибыль выросла 1% до 13,1 млрд, чистая прибыль прибавила 6,7% г/г до 10,3 млрд. Однако здесь следует уточнить, что положительная динамика прибыли обусловлена продажей Красноярской ГРЭС-2. Заявленная цена сделки без НДС составляла 10 млрд, компания получила 8,9 млрд от продажи актива и отразила 3,7 млрд прибыли. Причем прибыль показана не по строке «прочие доходы», а как уменьшение операционных расходов. Скорректированная чистая прибыль за 1 пол равна 6,6 млрд (минус 32% г/г).

Операционные расходы компании сократились только в части топлива и покупной электроэнергии, которые относятся к переменным затратам и пропорциональны выработке и реализации электроэнергии.

Стоит отметить, что в 1пол 2020 ОГК-2 была на пике платежей по ДПМ, но уже начиная с 3кв 2020 заканчивается часть выплат по Рязанской ГРЭС.

Операционный денежный поток до изменений в оборотном капитале в 1пол составил 17,1 млрд (-17,4% г/г), чистый OCF равен 9,2 млрд: на 67% выше сумма уплаченного налога на прибыль.

Капитальные затраты упали на 20%, возврат выданных займов и поступления от продажи Красноярской ГРЭС-2 обусловили положительный денежный поток от инвестиционной деятельности в размере 8,3 млрд.

Компания направила практически все сгенерированные средства на погашение долга и погасила 17,4 млрд. На текущий момент сумма краткосрочных и долгосрочных кредитов и займов составляет 35,2 млрд (-33% г/г). Средняя стоимость заемного капитала составляет всего 5,5%. Скорее всего, практика погашения долга продолжится, поскольку крупных инвестпроектов, судя по инвестпрограмме на суйте, у компании пока нет.

Вывод: текущий спад вызван в большей степени конъюнктурой рынка. Но уже с 3кв 2020 начнется плавное сокращение платежей по ДПМ, резкий спад будет в 4кв 2021. В компании это знают и уже начинают сокращать долговую нагрузку. К моменту прекращения ДПМ долг должны загасить, кардинальной переоценки акций не случится, но 2 млрд к чистой прибыли (дивы за 2020 были всего 6 млрд) это прибавить должно. Особых перспектив не просматривается, дивиденды вряд ли будут больше, чем за 2020 год.

Тинькофф 2 кв 2020

Результаты хорошие, особенно на фоне условий, в которых пришлось работать Тинькофф Банку во 2 кв 2020. Однако консервативный прогноз менеджмента в части прибыли за 2020 год наталкивает на мысль, что все проблемы в полной мере проявятся осенью. Это проявляется в росте субстандартных кредитов (с просрочкой 30-90 дней) – за 2 квартал с 4,5 до 5,1%, а с просрочкой в 90+ дней – с 9,2% до 10,4%. Задержка может быть связана с реструктуризацией части проблемных кредитов на общую сумму 15,5 млрд.

Активы банка во 2 кв 2020 выросли на 48% г/г до 669,2 млрд, но стоить отметить, как изменилась структура активов: в 2,3 раза г/г до 217,1 млрд увеличились инвестиции в ценные бумаги, тогда как кредитный портфель вырос всего на 12%. Причем во 2 кв кредиты даже снизились до 324 с 336 млрд в 1 кв 2020, а вложения в бонды выросли на 47% за этот же период с долей 32% от активов. По сути, бизнес-модель банка становится более консервативной. Это снижает доходность, но и риск.

Заметна трансформация и в структуре доходов: процентные доходы составляют уже только 63% выручки, комиссии обеспечивают 22% или 10,8 млрд во 2 кв, страховой бизнес – 9%. Отмечу комиссии Тинькофф Брокера от почти 2 млн клиентов, которые составили 1,5 млрд во 2 кв. Активы на счетах 143,5 млрд (рост 68% кв/кв ).

Страховые премии и комиссии полностью покрывают административные затраты и 70% всех операционных затрат.

Чистая процентная маржа из-за падения ключевой ставки постепенно сжимается – минус 4,5 п.п. за год до 19%, при этом стоимость риска, по понятным причинам, выросла на 3,6 п.п. до 12,5%. Однако списания «плохих долгов» за 1 пол всего 7,5 млрд, а резерв под обесценение за тот же период – 21,1 млрд.

Чистая прибыль за 2 кв 10,2 млрд (+24,7% г/г). ROE достиг 40%, с максимумов 2018-го снижение в 2 раза. С капиталом проблем нет: собственный капитал составил 108,1 млрд, рост 98,3% г/г и 11,9% кв/кв.

Подводя итог, скажу, что Тинькофф банк постепенно переходит от венчурной модели банка кредитных карт к классическому банку. Им не хочется связываться с кредитованием бизнеса, поэтому они выходят на рынок бондов. Если тенденция продолжится, то темпы роста прибыли сократятся. В таком случае текущая премия за рост выглядит необоснованной.

Дилетант, А вы помните мы с вами спорили в мае по поводу результатов банка?

smart-lab.ru/forum/TCSG/goto_comment_11185608/#comment11185608

я вам говорил что просрочек не будет и всё будет хорошо…

Роман Ранний, да, я помню. Они смогли рефинансировать часть плохих кредитов.

Но прогноз по прибыли закладывает некоторые проблемы с долгами осенью. Мосэнерго 1 пол 2020

Мосэнерго 1 пол 2020

Полугодие для компании оказалось плохим: уменьшение выработки электроэнергии на 13,6% г/г (в результате увеличения доли ГЭС и АЭС в выработке) и снизившийся из-за теплой зимы на 6,6% г/г отпуск тепловой энергии вместе с прохождением пика ДПМ обусловили слабые финансовые результаты.

В 1 пол 2020 совокупная выручка упала на 10,5% г/г до 93 млрд. Средневзвешенная цена на электроэнергию из-за избытка предложения снизилась на 9,4% г/г и находится на уровне 2016-го года. Выручка от реализации электроэнергии упала на 21,7% г/г, компания потеряла по сравнению с 1пол 2019 почти 9,5 млрд. Тарифы на тепло, напротив, выросли на 2,9% г/г, что обусловило не столь сильное снижение по данному сегменту – всего 4%. Цена на новую мощность прибавила 9,8% г/г, выручка от реализации мощности +2,3%.

На фоне сокращения выработки выросли постоянные затраты на 4,5% (скорректированные на разовую налоговую выплату по налогу на имущество). В результате скорректированная EBITDA – минус 16,4% до 19,5 млрд.

Чистая прибыль рухнула в 2 раза до 6,6 млрд в результате сокращения EBITDA, выросших в 4 раза до 1,4 млрд резервов под обесценение активов и в 4,5 раза до 1,8 млрд финансовых расходов (860 млн – убыток по курсовым разницам, 688 млн – выросшие процентные расходы).

FCF за 1 пол 2020 составил 3,9 млрд (в 1 пол 2019 было 17 млрд), однако такой спад объясняется размещением 8,9 млрд рублей на банковском депозите.

CAPEX в 1 пол. 2020 хоть и вырос на 36% г/г до 7,2 млрд с лихвой покрывается операционным денежным потоком в 18,8 млрд (минус 20% г/г). Инвестпроекты в большей степени направлены на повышение операционной эффективности ТЭЦ.

Долг не изменился – минус 0,6% до 25,8 млрд. Практически целиком он представляет собой кредит Газпромбанка на 22,7 млрд под 6,25%, который погашается в 2022 году. Скорее всего, этот кредит просто пролонгируют. А вот валютный кредит на сумму 3 млрд руб BNP Paribas Мосэнерго погасил в полном объеме после отчетной даты. Чистый долг / EBITDA всего 0,28х на конец 1 пол 2020.

Особых перспектив у компании пока не просматривается, в следующем году очередное снижение платежей по ДПМ, а с новыми мощностями дела обстоят не очень хорошо. Тинькофф 2 кв 2020

Тинькофф 2 кв 2020

Результаты хорошие, особенно на фоне условий, в которых пришлось работать Тинькофф Банку во 2 кв 2020. Однако консервативный прогноз менеджмента в части прибыли за 2020 год наталкивает на мысль, что все проблемы в полной мере проявятся осенью. Это проявляется в росте субстандартных кредитов (с просрочкой 30-90 дней) – за 2 квартал с 4,5 до 5,1%, а с просрочкой в 90+ дней – с 9,2% до 10,4%. Задержка может быть связана с реструктуризацией части проблемных кредитов на общую сумму 15,5 млрд.

Активы банка во 2 кв 2020 выросли на 48% г/г до 669,2 млрд, но стоить отметить, как изменилась структура активов: в 2,3 раза г/г до 217,1 млрд увеличились инвестиции в ценные бумаги, тогда как кредитный портфель вырос всего на 12%. Причем во 2 кв кредиты даже снизились до 324 с 336 млрд в 1 кв 2020, а вложения в бонды выросли на 47% за этот же период с долей 32% от активов. По сути, бизнес-модель банка становится более консервативной. Это снижает доходность, но и риск.

Заметна трансформация и в структуре доходов: процентные доходы составляют уже только 63% выручки, комиссии обеспечивают 22% или 10,8 млрд во 2 кв, страховой бизнес – 9%. Отмечу комиссии Тинькофф Брокера от почти 2 млн клиентов, которые составили 1,5 млрд во 2 кв. Активы на счетах 143,5 млрд (рост 68% кв/кв ).

Страховые премии и комиссии полностью покрывают административные затраты и 70% всех операционных затрат.

Чистая процентная маржа из-за падения ключевой ставки постепенно сжимается – минус 4,5 п.п. за год до 19%, при этом стоимость риска, по понятным причинам, выросла на 3,6 п.п. до 12,5%. Однако списания «плохих долгов» за 1 пол всего 7,5 млрд, а резерв под обесценение за тот же период – 21,1 млрд.

Чистая прибыль за 2 кв 10,2 млрд (+24,7% г/г). ROE достиг 40%, с максимумов 2018-го снижение в 2 раза. С капиталом проблем нет: собственный капитал составил 108,1 млрд, рост 98,3% г/г и 11,9% кв/кв.

Подводя итог, скажу, что Тинькофф банк постепенно переходит от венчурной модели банка кредитных карт к классическому банку. Им не хочется связываться с кредитованием бизнеса, поэтому они выходят на рынок бондов. Если тенденция продолжится, то темпы роста прибыли сократятся. В таком случае текущая премия за рост выглядит необоснованной.

VEON 2кв 2020

VEON 2кв 2020

Очередной плохой квартал для компании. Оправдание невыдающихся финансовых результатов локдауном выглядит странно, особенно на фоне отчетов Ростелекома, AT&T, Verizon, где выручка от мобильной связи хотя бы не снижалась.

В минус VEON еще сыграло и то, что он работает на развивающихся рынках, чьи валюты оказались под ударом. Отчетность составляется в долларах, поэтому девальвация ухудшает картину. Однако проблема в том, что все финансовые показатели снижаются даже в местных валютах.

Прирост выручки и EBITDA отмечается только в Украине, однако на этот рынок приходится всего 11,5% выручки компании. В России, на которую приходится половина всех продаж VEON, выручка в 1пол 2020 в рублях уменьшилась на 6,2% г/г. Компания стремительно проигрывает конкуренцию Tele2, который вырос на 16% за тот же период.

Во 2 кв 2020 выручка в долларах снизилась на 16,3% до 1,89 млрд (в местных валютах минус 6,9%). EBITDA упала на 18,7% до $809 млн, операционная прибыль упала на 29,5% до $327 млн.

По 1 полугодию 2020 чуть лучше по обороту, но беда с прибыльностью: выручка минус 9,1% до 3,99 млрд (в местных валютах минус 3,4%). EBITDA упала на 24,6% до $1,73 млрд, операционная прибыль упала на 41,4% до $734 млн.

CAPEX в 1пол снизился на 1,2% до $988 млн. При этом из-за снижение выручки растет соотношение CAPEX/выручка, достигшее 20,8% — прирост 4,1 п.п. Капзатраты в основном на сети 4G в развивающихся странах.

С долгом ситуация не улучшается: общий долг вырос на 1,4% кв/кв до $9,35 млрд, чистый долг вырос на 5,5% кв/кв до $8,17 млрд. Net debt/LTM EBITDA уже 2.2x. В принципе, это на уровне Ростелекома или МТС, вот только у них растущие потоки, а не падающие. За 1 пол. 2020 финансовые расходы составили $391 млн, коэффициент покрытия всего 1,88х. Стоимость фондирования 6,4%. Банкротство пока не грозит, но менеджмент уже считает маловероятным выплаты дивидендов в 2020 году. Правильное решение, с учетом того, что собственный капитал хоть и вырос на 49% кв/кв, но составляет всего $811 млн.

В общем, проблемный актив, спасти который может только глубокая реструктуризация. Можно прикрываться коронавирусом, но проблемы у компании уже давно. Долг растет и мешает развиваться, конкуренты выдавливают с рынков, потоки падают. МТС сделал ставку на 5G и интернет вещей, Ростелеком – на цифровые сервисы, хранение, обработку и обеспечение безопасности данных. Какую ставку сделал VEON, я не понимаю. Если дело так и дальше пойдет, то поглощение выглядит неминуемым.

Евраз 1 полугодие 2020

Евраз 1 полугодие 2020

Отчет вышел средним, результаты в целом получились ожидаемые.

Выручка в 1 пол сократилась на 18,8% до $4,98 млрд (чуть лучше среднеотраслевого значения), EBITDA упала на 27,6% до $1,07 млрд (большой вклад в снижение внес угольный дивизион). Благодаря положительным курсовым разницам операционная прибыль практически не изменилась: всего минус 2,4% до $891 млн, а чистая прибыль благодаря отложенному налогу на прибыль выросла на 49% до $513 млн.

При этом нельзя не отметить отдачу от инициатив менеджмента по повышению эффективности компании (акцент сделан на рост производительности и улучшение отношений с клиентами) положительный эффект на EBITDA в размере $251 млн. Нельзя не отметить эффект от девальвации рубля, благодаря которой себестоимость сляба снизилась до $210 на тонну против $230 на тонну в 1пол 2019 г. (У НЛМК 200 долл/т, а у Северстали 184 долл/т). Это частично компенсировало воздействие низких цен на продукцию Евраза.

FCF упал в 2 раза до $315 млн и практически полностью будет выплачен в виде дивидендов в размере $291,37 млн (20 центов на акцию). Всего за 2020 выплатят уже $872 млн.

СAPEX в 1 пол вырос на 9,1% до $337 млн. Треть от суммы пошло на проекты развития (прежде всего длинномерный рельсопрокатный стан в Пуэбло и закупка оборудования для угольных шахт), остальное на поддержание мощностей. Цель по капзатратам на этот год — $800 млн.

Долговая нагрузка при этом продолжает увеличиваться: общий долг вырос на $229 млн, до $5,097 млрд, чистый долг увеличился на $288 млн, до $3,733 млрд. Чистый долг/ EBITDA вырос до 1,7х с 1,1х. Стоимость фондирования составляет около 5,4% в долларах, дороговато, учитывая, что ведущие компании под такую ставку занимают в рублях. Среднесрочный таргет по чистому долгу — $4 млрд, пока он не превышен, Евраз будет платить дивиденды акционерам. Начиная со следующего года, компании нужно ежегодно погашать по $1 млрд в течение 5 лет. Если конъюнктура будет неблагоприятной, то дивиденды придется срезать.

На Мосбирже компанию не купить, но даже если бы такая возможность была, то я не вижу каких-либо особенных конкурентных преимуществ по отношению к Северстали или НЛМК. У ММК выше себестоимость, но нет такого долга. ТГК-1 1пол 2020

ТГК-1 1пол 2020

Отчет с учетом сложившихся реалий вышел средний.

Выручка за 1 полугодие упала на 10,3% г/г до 47,3 млрд. Причем выработка электроэнергии снизилась в 1 пол всего на 0,3% г/г, а отпуск тепловой энергии – на 2,9% г/г. Основными факторами снижения выручки выступило падение цен и объемов реализации электроэнергии на свободных секторах ОРЭМ и снижением объемов полезного отпуска тепловой энергии. Также сокращаются платежи по ДПМ, пик был пройден в 3 квартале 2019.

Т.к. выработка осталась практически на уровне прошлого года, операционные расходы за 1 пол. 2020 снизились не столь сильно — на 6,9% г/г до 38,6 млрд. Сэкономили на топливе (затраты снизились на 15%) и покупной электроэнергии (-33%), но выросли амортизация (+8%) и расходы на персонал (+7%).

В результате этих «ножниц» EBITDA упала на 19% г/г до 13,7 млрд, а чистая прибыль – на 27,4% г/г до 6,75 млрд. При этом стоит учесть, что политика ТГК-1 по погашению долга позволила сократить процентные платежи на 52% до 613 млн: за 1 полугодие 2020 погасили почти 10 млрд руб. На сегодняшний день долг ТГК-1 (без учета обязательств по аренде) составляет всего 7,4 млрд, стоимость фондирования около 6% (у Энела 8,5%).

Капитальные затраты за 1 пол составили 7,6 млрд (+ 62% г/г), но частично компенсированы возвратом выданного займа в 4,5 млрд.

В целом, перспектив у компании пока не просматривается, платежи ДПМ уже начали снижаться, что сократит выручку и прибыль. Реализуемые проекты по реконструкции гидроэлектростанций ситуацию не исправят. От инвестиций в эту компанию воздержусь. Ростелеком 2кв 2020 и 1 пол 2020

Ростелеком 2кв 2020 и 1 пол 2020

Отчет вышел очень хороший. Сразу отмечу, что компания сделала ретроспективный пересчет отчетности за прошедшие периоды, начиная с 1 января 2019 с учетом сделки по Tele2, поэтому мы имеем сопоставимые цифры.

Для несырьевой госкомпании двузначные темпы роста всех показателей – что-то выдающееся, менеджменту респект.

Во 2кв выручка прибавила 13% г/г до 127,3 млрд, OIBDA +15% г/г до 48,8 млрд, чистая прибыль +32% г/г до 7,7 млрд.

По 1 пол. получилось чуть хуже: выручка +11% г/г до 249 млрд, OIBDA +14% г/г до 95,9 млрд, чистая прибыль +14% г/г до 15,4 млрд. На 0,7 п.п. выросла рентабельность по OIBDA.

Драйверами роста Ростелекома являются два сегмента: Tele2 и цифровые сервисы. Tele2 растет темпом 16% в год и уже обеспечивает 34% выручки компании. Операционно Tele2 выглядит очень неплохо: рост трафика +66% г/г, число пользователей интернета +28% г/г.

Цифровые сервисы прибавили 68% г/г, при этом на ЦОД и кибербезопасности Ростелеком уже зарабатывает 5,1 млрд, рост 2,3х г/г.

Сегмент фиксированной ШПД растет на 6% г/г, прежде всего, за счет оптоволоконных сетей, но его доля в выручке снижается до 17%. Уже в следующем году при сохранении темпов роста цифровые сервисы выйдут на 2 место в структуре выручки.

Оптовые услуги и ТВ демонстрируют стагнацию, телефония отживает свой век.

FCF в 1пол отрицателен и составил минус 14,8 млрд. Это связано с ростом дебиторской задолженности государства по проекту подключения больниц к Интернету и погашением кредиторской задолженности, которые сократили чистый OCF на 32% г/г до 32,8 млрд.

CAPEX в 1 пол вырос на 5,9% г/г до 46,7 млрд, причем растут инвестиции в собственные проекты: инвестиции на реализацию гос. программ упали на 28,4% до 6,9 млрд.

Чистый долг продолжает расти и достиг 407 млрд, общий долг уже 445 млрд из-за консолидации Tele2 и падения OCF. Соотношение Чистый долг/ OIBDA пока приемлемое на уровне 2,2х, но на выплату процентов только в 1 полугодии пришлось потратить 16 млрд (больше размера чистой прибыли). По графику погашение долга должно начаться уже во 2 полугодии, но требуемых почти 50 млрд на счетах нет, могут рефинансировать.

Подводя итог, я могу сказать, что Ростелеком сейчас можно считать примером успешной госкомпании, которая смогла найти свои ниши на рынке и стать там лидером. Кибербезопасность, обработка и хранение данных – те направления, которые будут динамично расти, особенно в связи с курсом РФ на импортозамещение. Больших дивидендов я не жду до 2024 года, к которому должна быть выплачена основная часть долга. Пока, по сути, компания работает на кредиторов, а не акционеров, и именно погашение долга является драйвером пересмотра оценки Ростелекома. Налоговая революция в РФ???

Налоговая революция в РФ???

Правительство предлагает заменить НДС, НДФЛ, налог на прибыль и соцвзносы единым налогом на оборот в размере 6,2%.

Проект Плана проведения ОФВ НПА на 2021 год

regulation.gov.ru/projects#npa=106559

Обоснование (скопировал из проекта):

Согласно функционалу, если налоговая нагрузка организаций из сферы строительства, транспорта, ЖКХ, сельского хозяйства и машиностроения составляет примерно 24-27% к выручке, то аналогичный показатель для организаций из ТЭК и ритейла в 2-4 раз меньше и составляет 6-14% к выручке.Это подтверждается не только анализом функционала, но и указанным выше приказом ФНС РФ, согласно которому налоговые нагрузки отраслей (без учета НДПИ и акцизов), находящихся на общеустановленной системе налогообложения, варьируют в пределах от 5 до 30%.

В качестве примера приводятся сведения о налоговой нагрузке некоторых, наугад взятых организаций из различных отраслей:

В подтверждение примеры налоговой нагрузки организаций, которые не являются плательщиками НДПИ и акцизов:

Авто-репост. Читать в блоге >>> Магнит 2кв 2020

Магнит 2кв 2020

Отчет вышел хорошим по цифрам, но с учетом того, что котировки выросли на 100% с мартовских минимумов я отнесся к нему критически.

Выручка за 2 кв равна 387,3 млрд (+13,7% г/г). При этом нужно иметь в виду, что за год Магнит открыл 1010 новых магазинов. Сопоставимые продажи (LFL) +7,2%, при этом средний чек вырос на 24,7%, а трафик упал на 14%. Последствия карантина: люди стали меньше ходить в магазин, больше покупать за раз продуктов. При этом весь общепит, ярмарки выходного дня, точки нестационарной торговли практически не работали. 1,5-2 месяца, кроме продуктового магазина, людям ходить было просто некуда. Магнит подсуетился и сократил количество скидок из-за «низкой чувствительности покупателя к промо в условиях самоизоляции». Также учтем, что продовольственная инфляция за год составила 3,6%.

Валовая прибыль (+16,5% г/г) до 94,3 млрд. Магнит объясняет рост «улучшением коммерческих условий и снижением промо-активности». Т.е. альтернативы у покупателей не было, они пошли тариться в ближайший магазин у дома даже без промо.

EBITDA (+16,4% г/г) до 47 млрд (полностью повторяет динамику валовой прибыли).

Чистая прибыль удвоилась и составила 11,4 млрд.

Важно понимать, будут ли текущие результаты постоянными или после снятия ограничений все вернется к стагнации, в которой Магнит находился в последние годы.

Карантин снимут, традиционные точки торговли откроются и Магниту опять придется вкладываться в промо, делать скидки, а это, в свою очередь, ударит по марже.

Возможной точкой роста являются магазины дрогери: выручка в 1пол +25%, LFL продажи +9%, трафик даже вырос на 3%. Видимо, так считает и менеджмент, поэтому 65% всех открытых магазинов Магнита приходится на этот сегмент. Срок окупаемости на год меньше, чем у магазинов у дома, первоначальные затраты на создание торговой точки в расчете на 1 кв/м на 35% ниже. Пока, правда, дрогери приносит всего 8% выручки. К недостатку можно отнести вдвое меньшую отдачу с 1 кв/м, но это должно компенсироваться более высокой маржой.

Концепт прочих малые форматы и пилоты выглядит красиво, но это все-таки нишевые истории, которые вряд ли займут существенную долю в выручке.

Планы на год по CAPEX прилично сократили с 60-65 млрд до 45-50 млрд, в основном порезали планы по реновации магазинов. С одной стороны, некритично, но с другой в некоторых точках, в которых я бывал, реально грязно, Пятерочка выглядит более цивилизованно. Следует учесть, что денежные ресурсы ограничены: чистый долг 187 млрд, Чистый долг / EBITDA равен 2,0х (это все без учета обязательств по аренде). Чистую прибыль ВТБ всю выкачивает на дивиденды, о сокращении долговой нагрузки речи нет.

Подводя итог, я могу сказать, что толком не увидел заслуг менеджмента в текущих результатах. Ответ менеджмента на кризис – снизить затраты на маркетинг, ибо покупателю деваться некуда. Удачно сложилась конъюнктура, конкуренты были закрыты. Но сейчас все откроется, а покупатели уже поиздержались за время карантина и будут экономить. Никто тарить гречку на полгода вперед больше не будет. И где гарантия, что не продолжится тенденция последних лет по сокращению прибыли при росте продаж?

Друзья, подскажите, что значит фраза: «Компания открыла (gross) 94 магазина у дома...» и «Общее количество магазинов у дома составило 14 581 (меньше на 41 магазин (net) по сравнению с 31 декабря 2019 года».

Что значат gross и net в данном контексте?

Спасибо.

AxelFRose, gross — сколько всего открыли, net — открытые минус закрытые за период. Сбербанк 2 кв 2020

Сбербанк 2 кв 2020

Отчет вышел довольно неплохим, учитывая, в каких обстоятельствах был вынужден работать Сбер.

Чистая прибыль за 2 кв 2020 составила 166,7 млрд (-33,4% г/г). По сравнению с 1кв 2020 рост на 38%, но нужно иметь в виду, что вся эта положительная динамика обусловлена исключительно созданием резервов под обесценения портфеля: в 1 кв 2020 они составили 163,7 млрд, а во 2кв уже 129,5 млрд (для сравнения в 2кв 2019 резервы были всего 7,3 млрд).

Здесь важно отметить динамику просроченной задолженности (от 1 до 90 дней), Сбер дает данные на 30 июня и 31 декабря 2019: в коммерческом кредитовании юриков просрочка выросла с 73,5 до 246,9 млрд (3,4х), по ипотеке с 41,8 до 70,4 млрд (1,7х), по потреб кредитам и кредиткам с 75,8 до 130,9 млрд (1,7x). Физики пока дисциплинированнее.

Стоимость риска во 2 кв снизилась, но все равно остается на исторически высоком уровне 2,25% (до кризиса было 0,8%), причем основные риски Сбер видит в кредитах физикам (36% от всего портфеля), там рост стоимости риска продолжился с 2,42% в 1кв до 2,94% во 2кв 2020, тогда как по корпоратам отмечено снижение практически в 2 раза – с 3,2% до 1,88%.

Кредитный портфель за полугодие +5,1%. У физиков основной драйвер – ипотека, у корпоратов, на удивление, кредиты на инвестиционные цели.

Почти на 700 млрд прирост по статье «Финансовые инструменты, заложенные по договорам репо», причем целиком состоит из ОФЗ и евробондов, а в пассиве прирост средств по сделкам прямого репо на 590 млрд с государственными и общественными организациями. Это, видимо, и есть та разрекламированная СМИ схема по финансированию дефицита бюджета на деньги ЦБ??

Операционные доходы во 2 кв составили 514,9 млрд, хороший рост на 5,8% г/г. Причем чистый процентный доход вырос на 12,9% до почти 400 млрд. Снижение ставки ЦБ с 7,75% во 2 кв 2019 до 4,5% во 2 кв 2020 не сделало кредиты населению дешевле: средняя доходность кредитов физикам снизилась всего на 30 б.п. до 11,9%, зато ставка по депозитам упала на 130 б.п. до 4,1%. У корпоратов ситуация получше: доходность кредитов упала на 150 б.п. до 7,1%.

Ставка по депозитам падает быстрее ставок по кредитам, в результате чистая процентная маржа Сбербанка за год даже выросла с 5,41 до 5,61%. Процентные доходы упали всего на 2% г/г до 595 млрд, а процентные расходы рухнули на 22,2% до 196,3 млрд.

Комиссионный доход из-за локдауна стагнировал (меньше транзакций), рост г/г всего 2,8% до 120 млрд. Отмечу прирост на 57% г/г доходов от оказания брокерских услуг до 3,3 млрд за 2 кв.

Операционные расходы удается сдерживать — рост 2,8% г/г (на уровне инфляции), во многом обусловлено сокращением 15 тыс. сотрудников за год (в большей степени в дочках).

В целом, отчет неплохой, Сбер выигрывает от снижения ставок, но резервы под обесценения являются вариативной величиной и в случае чего могут сильно сократить всю прибыль. По текущему графику около 550 млрд должны заработать за год, но это если не будет второй волны и нового роста отчислений в резервы. ММК 2 кв 2020

ММК 2 кв 2020

Отчет вышел хуже, чем у Северстали или НЛМК, но это было ожидаемо.

2кв тяжелый: выручка $1268 млн (-37% г/г), рентабельность по EBITDA упала на 8 п.п. (кв/кв) до 17,8%, EBITDA сократилась в 2 раза до $226 млн, FCF ушел в отрицательную зону – минус $18 млн.

За первое полугодие: выручка $2978 млн (-22% г/г), EBITDA $668 млн (- 28,7%), рентабельность по EBITDA 22,4%, FCF $97 млн (-70,2%). Чистый долг перестал быть отрицательным, Чистый долг/EBITDA теперь 0,16х, обусловлено выплатой $535 млн дивидендов в 1 пол и, как следствие, снижением кэша на балансе. Прирост долга за 1 пол всего $23 млн. Низкий долг, пожалуй, единственное преимущество перед НЛМК и Северсталью.

Невыдающиеся результаты обусловлены плохой конъюнктурой: цена на сталь падает уже 2,5 года, спрос на металлопродукцию в РФ снизился на 19,2%, притом, что на РФ приходилось 88% продаж ММК. Необходимо учесть, что без инфраструктурных проектов государства ситуация была бы еще хуже (за апрель-май потратили 78 млрд руб, перенесли госзакупки на самое тяжелое время). Экспортные каналы до кризиса были не очень развиты, но в условиях пандемии смогли почти в 2 раза увеличить отгрузку на экспорт (прежде всего в Азию). Правда, пришлось продавать сталь с отсрочкой платежа, +$33 млн к чистому оборотному капиталу.

В таких условиях менеджмент разумно провел плановые ремонтные работы во 2 кв. Производство снизилось, но и затоваривания складов не произошло. Прошедшая реконструкция Стана-2500 добавит $103 млн к среднегодовой EBITDA, ремонт доменной печи уменьшит выбросы, эффект $10 млн к EBITDA. Продолжается проект по повышению эффективности комплекса КХП – в результате в 2021-м кэш-кост сляба упадет на 29 долл/т. (во 2кв 2020 было 255 долл/т, у НЛМК – 200, у Северстали – 180). Из-за неполной обеспеченности сырьем себестоимость наиболее высокая из всей тройки, пошли по пути улучшения технологий производства, а не полной вертикальной интеграции.

Себестоимость на 65% в долларах, выручка на 60% в долларах, поэтому девальвация существенного положительного влияния не оказывает.

CAPEX в 1 пол составил $306 млн из запланированных на год $800 млн, пик капзатрат приходится на 2021-2023 в размере $950 млн в год. 16% от суммы сейчас идет на экологию, в свете последних событий эта доля будет повышаться.

Итого: 2кв 2020 – минимальный объем производства и выручки за последние 2,5 года, но в убыток не ушли, долг не нарастили. Если не будет второго локдауна в России, то худшее, что могло произойти, уже случилось. Грядущие вливания государства в строительство инфраструктуры должны оказать поддержку, а там и другие сектора начнут восстанавливаться.

Вроде не все так плохо. Ожидаемое снижение (после 1го то квартала). Но ЧП в 8 ярдов рсбу все ж больше запланированных 7 ярдов, что должны пойти на дивы за первое полугодие…

zzznth, думаете почти 100% ЧП направят на дивы? Мне кажется, это не самое хорошее решение, да и с берёзой ещё неизвестно что.

ZaPutinNet, долгов нет, могут и полностью выплатить. Ниже 0,22 руб на акцию за год не должно быть

Обязательства все в рублях, однако процентная ставка даже выросла за год на 10 б.п. до 8,5%. При нынешней ставке ЦБ долги обходятся недешево.

Дилетант, при 6-7%, которые платят, скажем, Россети и их дочки 8.5% для компании с иностранным участием и качественным менеджментом выглядит очень высоким уровнем

Михаил П, если учесть, что CAPEX будет в долг, то при такой стоимости фондирования они будут работать на банки, а не акционеров.