SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Олег Сергеевич

Судьба Евро ---?????

- 14 марта 2012, 14:12

- |

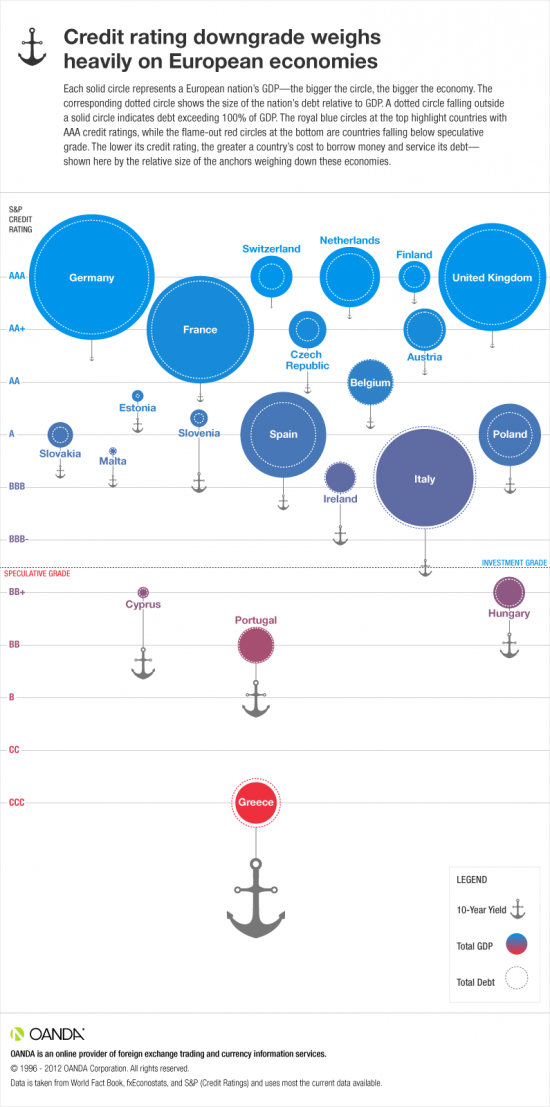

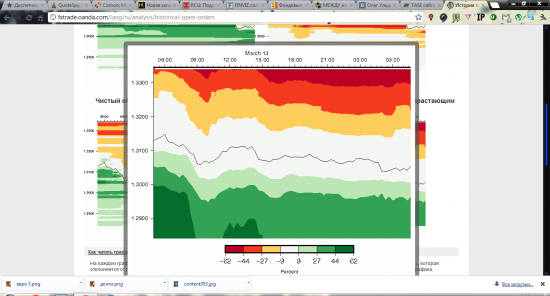

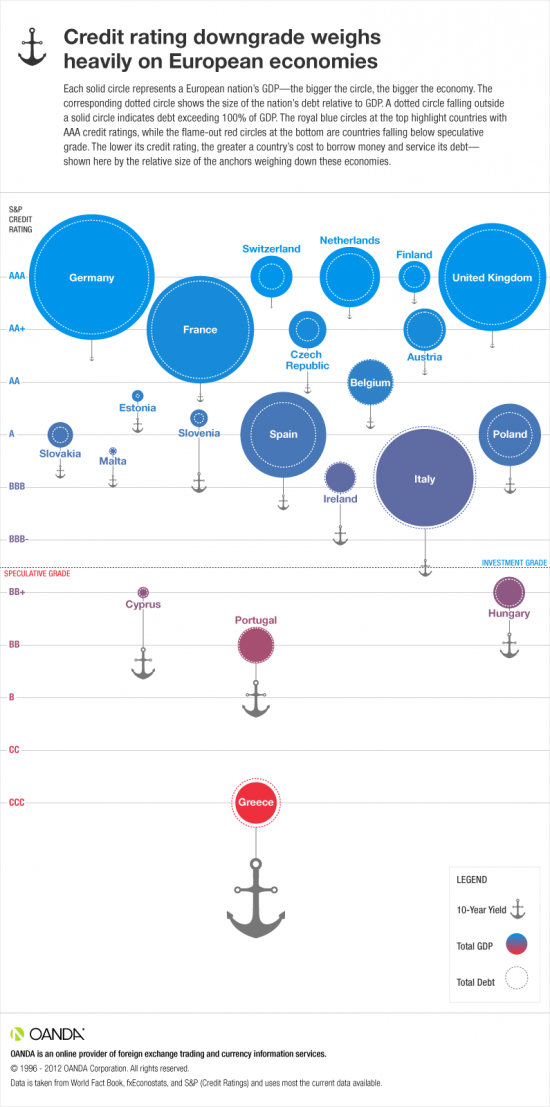

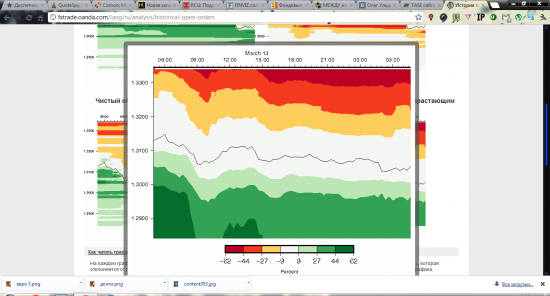

Рейтинги стран еврозоны, пока стабильны, Мудисс понизил Кипр до мусора, Греция понятно что в попе ! сама пара евробакса в непонятном боковике долгое время, вроде все неплохо по 1.30 железобетон, по 1.32 сильные продажи

сама пара евробакса в непонятном боковике долгое время, вроде все неплохо по 1.30 железобетон, по 1.32 сильные продажи

данные по покупкам и продажам кажут боковик

бакс возле годовых хаев но идет слабовато, жду новостной разворот на 80, евру пробой 1.32 на 1.35 в периоде 1 месяц при нормальном новостном фоне

итог пробой 1.30 нежелателен даже для Америки, сильный бакс не нужен никому, нужен хороший боковик 1.30-1.35 на этот квартал! чтодаст почву для дальнейщего роста рынков акций !

сама пара евробакса в непонятном боковике долгое время, вроде все неплохо по 1.30 железобетон, по 1.32 сильные продажи

сама пара евробакса в непонятном боковике долгое время, вроде все неплохо по 1.30 железобетон, по 1.32 сильные продажи

данные по покупкам и продажам кажут боковик

бакс возле годовых хаев но идет слабовато, жду новостной разворот на 80, евру пробой 1.32 на 1.35 в периоде 1 месяц при нормальном новостном фоне

итог пробой 1.30 нежелателен даже для Америки, сильный бакс не нужен никому, нужен хороший боковик 1.30-1.35 на этот квартал! чтодаст почву для дальнейщего роста рынков акций !

- комментировать

- 14 | ★2

- Комментарии ( 1 )

Выкуп Рихи на объемах

- 31 января 2012, 18:48

- |

Риха довольно техничный инструмент, отследить, увидеть и спрогнозировать ее движение можно.Выкладываю скрин Риха минутка, выкуп перед открытием амеров виден разворотный объем от 156500, может кому поможет в дальнейшем

Кто не знает сегодня интересный день в Америке

- 19 января 2012, 19:09

- |

http://www.cboe.com/AboutCBOE/xcal2012.pdf

Кто не знает сегодня интересный день в Америке может быть все, что угодно

Опционы, экспирация, Амеры

Кто не знает сегодня интересный день в Америке может быть все, что угодно

Опционы, экспирация, Амеры

Опять трейдера бьются

- 27 декабря 2011, 23:01

- |

http://www.ultimatetradershowdown.com/ Опять трейдера бьются

Движухи нет ,но своего трейда я дождался !

- 27 декабря 2011, 19:16

- |

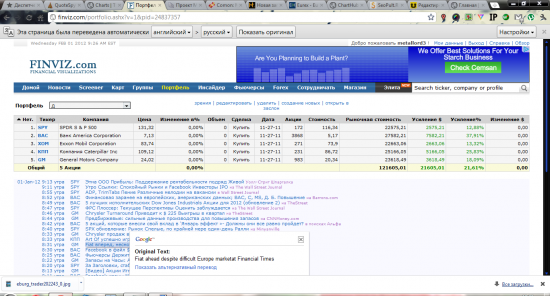

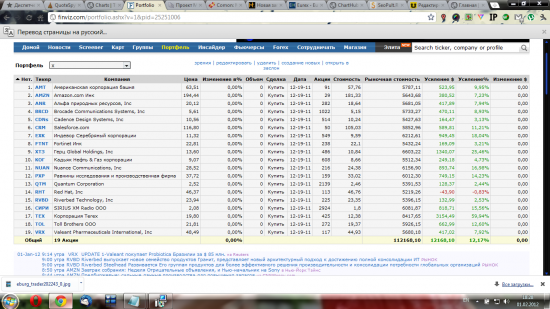

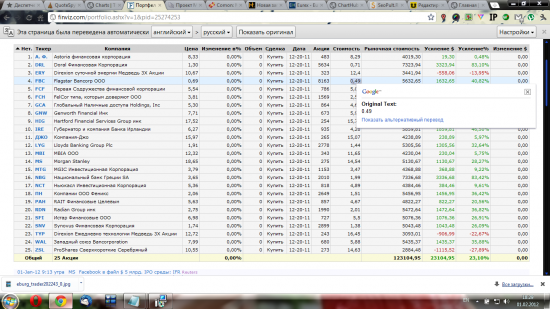

Движухи нет, но своего трейда я дождался! Высидел неплохой трейд по сиплому, стаки пока не радуют  !

!

идей пока неособо, но может пиндосы еще разгонятся

вот он мой красивый 4 коня профит виден

добавил шорт, посмотрим куда пойдет

добавил шорт, посмотрим куда пойдет

шорт закрыт

!

!

идей пока неособо, но может пиндосы еще разгонятся

вот он мой красивый 4 коня профит виден

добавил шорт, посмотрим куда пойдет

добавил шорт, посмотрим куда пойдет

шорт закрыт

В помощь трейдерам как зарегить реальный счет TD Ameritrade и нахаляву пользоватся TWS, Стратеджи деск,архитект трейд и другими продуктами

- 15 декабря 2011, 11:55

- |

Смотрим видео Заходим на https://wwws.ameritrade.com/www.tdameritrade.comрегимся и понеслась, у нас будут реальные амеровские котировки и доступ к таким продуктам как

StrategyDesk ,Trade Architect ,thinkorswim ,tdameritrade.com

Practice and learn

All products — one platform

( Читать дальше )

StrategyDesk ,Trade Architect ,thinkorswim ,tdameritrade.com

Practice and learn

- Test new strategies, experiment with advanced order types, and make mistakes without putting your money at risk. In the paperMoney® mode every user has $100,000 of «virtual» money with all of the same features as the «real» money version. You can paper trade in live or historical markets.

All products — one platform

- Trade futures, forex, ETFs, equites and options. You can trade futures and forex without having to log on to a separate system or platform *. You'll also have access to differentiated futures content such as the live audio feed from the S&P futures pit.

( Читать дальше )

5 "D" антиутопических рынков.

- 11 декабря 2011, 14:08

- |

5 «D» антиутопических рынков. → Блог им. notmineemail

Наиболее употребляемая фраза которую мы слышим «Рынки рухнули». Наравне с тем как ежедневно происходит множество анекдотичных ситуаций со всеми категориями активов, за этим всем стоит кое-что побольше, чем молниеносные «флеш-креши» и взлеты итальянских облигаций. Мир становится мрачнее с каждым днем — так отметила кредитная группа Citigroup, которая является одним из компонентов шага к структурированным кредитным продуктам — основным аспектам рушащейся обстановки.

Есть 5 «D» антиутопических рынков.

Перспективы с точки зрения Citigroup если представить, что Апокалипсис был вчера…

1. Долговая прибыль (Debt Yields)/ При такой низкой прибыли, даже в условиях увеличения дефицита для государств и сомнительно устойчивых ставок, обычные возвратные переуступки рухнули.

2. Сомнительная ликвидность (Doubt Liquidity). Торговля с огромными спредами, даже при условии достаточно высокой прозрачности, не всегда значит, что позиции действительно исполнимы. Это является крахом вторичных рынков.

3. Дистрибутивные претензии (Distributional Challenges). Прогнозы по поводу роста ВВП активно освещают в печати, а производительность S&P 500 выглядит точной и обоснованной, тем не менее, лежащие в основе распределения неопределенности этих прогнозов настолько огромны, что фактически обеспечивают крах моделей прогнозирования.

4. Сложности финансирования (Difficulties in Funding). Стоит спросить у любого европейского банка откуда у них доллары, как они тут же начнут увиливать. Срок стоимости фондирования абсолютно недопустим, реальный рыночный спрос на финвыдачи минимальный и залог испытывает недостаток, позволяя моделям финансирования разлагаться.

5. Снижение доли заемных средств преподносится как средство дерегулирования (Deleveraging? as Deregulation). Переход от Basel II к Basel II, Dodd-Frank, Volcker, Tobin Taxes? Следствием всего этого будет замедление создания кредита, а сила (потенциально корректная) заемных средств и снижение финансовой гибкости фирмы позволят банковской модели разлагаться.

Более того, существует еще несколько «D», которые должны быть причиной беспокойства: дивергенция (Divergence) (между ростом EM и DM), декаплинг (Decoupling) (между США, Европой и Азией), снижение доли заемных средств (Deleveraging) (не только европейских банков, но и всех балансов, насыщенных долгами, во всем мире), пересмотр в сторону понижения (Downward) (доходы пролонгации) и стратегии дивидендов (Dividend strategies) (которые все еще остаются наиболее оживленными сделками). Существует догадка, что их еще больше, а решением по словам большинства дикторов является базука.

Наиболее употребляемая фраза которую мы слышим «Рынки рухнули». Наравне с тем как ежедневно происходит множество анекдотичных ситуаций со всеми категориями активов, за этим всем стоит кое-что побольше, чем молниеносные «флеш-креши» и взлеты итальянских облигаций. Мир становится мрачнее с каждым днем — так отметила кредитная группа Citigroup, которая является одним из компонентов шага к структурированным кредитным продуктам — основным аспектам рушащейся обстановки.

Есть 5 «D» антиутопических рынков.

Перспективы с точки зрения Citigroup если представить, что Апокалипсис был вчера…

1. Долговая прибыль (Debt Yields)/ При такой низкой прибыли, даже в условиях увеличения дефицита для государств и сомнительно устойчивых ставок, обычные возвратные переуступки рухнули.

2. Сомнительная ликвидность (Doubt Liquidity). Торговля с огромными спредами, даже при условии достаточно высокой прозрачности, не всегда значит, что позиции действительно исполнимы. Это является крахом вторичных рынков.

3. Дистрибутивные претензии (Distributional Challenges). Прогнозы по поводу роста ВВП активно освещают в печати, а производительность S&P 500 выглядит точной и обоснованной, тем не менее, лежащие в основе распределения неопределенности этих прогнозов настолько огромны, что фактически обеспечивают крах моделей прогнозирования.

4. Сложности финансирования (Difficulties in Funding). Стоит спросить у любого европейского банка откуда у них доллары, как они тут же начнут увиливать. Срок стоимости фондирования абсолютно недопустим, реальный рыночный спрос на финвыдачи минимальный и залог испытывает недостаток, позволяя моделям финансирования разлагаться.

5. Снижение доли заемных средств преподносится как средство дерегулирования (Deleveraging? as Deregulation). Переход от Basel II к Basel II, Dodd-Frank, Volcker, Tobin Taxes? Следствием всего этого будет замедление создания кредита, а сила (потенциально корректная) заемных средств и снижение финансовой гибкости фирмы позволят банковской модели разлагаться.

Более того, существует еще несколько «D», которые должны быть причиной беспокойства: дивергенция (Divergence) (между ростом EM и DM), декаплинг (Decoupling) (между США, Европой и Азией), снижение доли заемных средств (Deleveraging) (не только европейских банков, но и всех балансов, насыщенных долгами, во всем мире), пересмотр в сторону понижения (Downward) (доходы пролонгации) и стратегии дивидендов (Dividend strategies) (которые все еще остаются наиболее оживленными сделками). Существует догадка, что их еще больше, а решением по словам большинства дикторов является базука.

Платформа QST - платформа для торговли фьючерсов и опционов

- 09 декабря 2011, 16:18

- |

VisionQST (Quick Screen Trading) – это мощный программный комплекс, который подойдет как индивидуальным инвесторам, так и профессинальным брокерам. QST — единственная платформа, отобранная и представляемая биржей CME (CME Group) как собственный фронт-энд для доступа на биржевые торги. Де факто QST — это платформа биржи CME . Торговая платформа ориентирована на результат, позволяя совершать сделки практически из любого окна приложения. Возможность торговать по системе «один клик» сочетается в VisionQST с продвинутным интерфейсом управления счетом, включая доступ к нескольким счетам.

Основные преимущества торговой платформы VisionQST:

( Читать дальше )

Основные преимущества торговой платформы VisionQST:

- Трейдинг из любого окна терминала

- Торговля в «один клик»

- Улучшенные возможности выставления/модификации ордеров

- Полностью настраиваемое рабочее пространство трейдера

- Работа с графиками: широкий спектр индикаторов с возможностью построения собственных

- Улучшенная функциональность при торговле опционами: real-time отображение параметров контракта, волатильностей и греков

- Расширенные возможности риск-менеджмента

- Мобильный рабочий стол позволяет трейдерам подключаться к торгам с любого компьютера и получать доступ к своим сохраненным настройкам рабочего окружения

- Соединение с приложением «Excel» в режиме реального времени

( Читать дальше )

теги блога Олег Сергеевич

- 3d

- HFT

- NANEX

- NinjaTrader 7

- NYSE

- QScalp

- TOS

- Zen-Fire

- Амеры

- Баблокосилка

- бан на месяц

- Грааль

- демура

- Демура и Тушенка

- Евро

- игра с нулевой суммой

- Класс

- копипаст

- Круто

- Круть

- кукл зубастый – робот обыкновенный

- кукловод

- Мартынов

- Найс

- новости

- Опционы

- офтоп

- оффтоп

- план действий

- платформа

- прикол

- Риза

- рим

- Рима

- россия

- РТС

- скальперский бой

- смартлаб

- Торги Лайф

- фейсбук

- экспирация

- Я гуру трейдер