SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Руслан (Cash_flow)

Дерьмократия по американски (просто решил посмотреть последние новости)

- 04 сентября 2013, 14:06

- |

Последние новости, где прошлись не так давно (и порой еще ходят)Америкосы и из союзники.

Ливия

02.09.2013 Ливия сократила добычу нефти с 1,5-1,6 млн баррелей до 100 тыс. баррелей в сутки. Об этом в эфире телеканала Al-Hurra TV заявил член парламентской комиссии по энергетике Саад бен Шрада.

Спад добычи связан с акцией протеста работников сырьевой отрасли, которые заблокировали нефтяные терминалы и порты. Бывшие повстанцы, помогавшие свергать режим Муаммара Каддафи, устроили забастовку в конце июля. Рабочие обвиняют власти в попытках продавать дополнительные объемы сырья без документов.

Большинство новостей из разряда похитили и ограбили.

Ирак

04.09.2013 Число жертв серии взрывов в столице Ирака Багдаде во вторник достигло 40 человек, более 100 ранены, сообщает агентство Франс Пресс со ссылкой на службу безопасности страны. Первоначально сообщалось о 29 погибших и более 70 раненых. Уточняется, что более десяти заминированных машин взорвались в районах, где проживают преимущественно мусульмане-шииты. Отмечаемый в последнее время рост напряженности в Ираке связан с противостоянием крупнейших исламских общин — суннитов и шиитов.

( Читать дальше )

Ливия

02.09.2013 Ливия сократила добычу нефти с 1,5-1,6 млн баррелей до 100 тыс. баррелей в сутки. Об этом в эфире телеканала Al-Hurra TV заявил член парламентской комиссии по энергетике Саад бен Шрада.

Спад добычи связан с акцией протеста работников сырьевой отрасли, которые заблокировали нефтяные терминалы и порты. Бывшие повстанцы, помогавшие свергать режим Муаммара Каддафи, устроили забастовку в конце июля. Рабочие обвиняют власти в попытках продавать дополнительные объемы сырья без документов.

Большинство новостей из разряда похитили и ограбили.

Ирак

04.09.2013 Число жертв серии взрывов в столице Ирака Багдаде во вторник достигло 40 человек, более 100 ранены, сообщает агентство Франс Пресс со ссылкой на службу безопасности страны. Первоначально сообщалось о 29 погибших и более 70 раненых. Уточняется, что более десяти заминированных машин взорвались в районах, где проживают преимущественно мусульмане-шииты. Отмечаемый в последнее время рост напряженности в Ираке связан с противостоянием крупнейших исламских общин — суннитов и шиитов.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

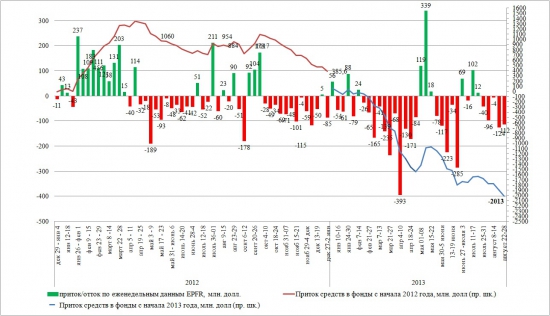

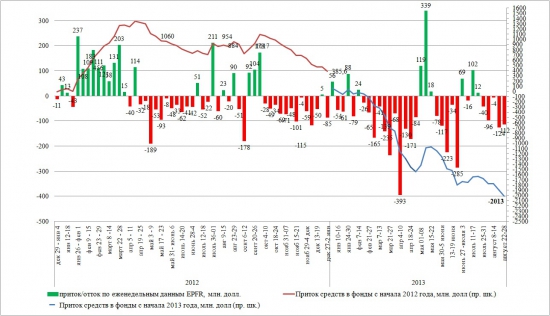

Динамика притока/оттока в EPFR (август 2013)

- 04 сентября 2013, 11:55

- |

Динамика притока/оттока в EPFR (август 2013, Россия)

С 1 августа по 28 августа отток средств из фондов, инвестирующих в Россию, составил около 336 млн дол США.

Отток удручающий, особенно если смотреть на «с начала года»:

с начала года - минус $2013 млн. (офицально $2032 млн.).

С 1 августа по 28 августа отток средств из фондов, инвестирующих в Россию, составил около 336 млн дол США.

Отток удручающий, особенно если смотреть на «с начала года»:

с начала года - минус $2013 млн. (офицально $2032 млн.).

Si и немного RI _12

- 27 августа 2013, 16:15

- |

Неплохо прокатились по http://smart-lab.ru/blog/tradesignals/137043.php

Вышел шортовый сигнал по Si. Сигнал «средней тяжести» — 20% депо - 33 306.

Сигнал на лонг Ri, но слабый — 10% депо - 130 440.

Уверенности Ri в особо нет…

Григорий Бегларян в Казани

- 26 августа 2013, 13:44

- |

Может кому-то будет интересно

боле полный текст http://www.business-gazeta.ru/article/86403/

В Казани на днях выступил один Григорий Бегларян (В настоящее время управляющий партнер компании Medelle SA – консалтингового центра в Швейцарии).

КАК ДЕЙСТВУЕТ МЕХАНИЗМ РЕГУЛИРОВАНИЯ АМЕРИКАНСКОГО ФОНДОВОГО РЫНКА

По словам Бегларяна, отличие американского рынка в том, что там очень много наличности и при падении стоимости акций компании просто увеличивают размер дивидендов, поэтому долгосрочные инвесторы не уходят с рынка. Чтобы фондовый рынок рос, чтобы сюда приходили деньги, нужно, чтобы доходность акций компаний перевешивала доходность инструментов долгового рынка – государственных и корпоративных облигаций. Как только начинает расти доходность гособлигаций, то есть цена облигаций падает ниже определенного уровня, деньги из акций компаний перетекают на облигации. Фондовый рынок падает, начинает расти стоимость обслуживания корпоративного долга, потихоньку начинает расти стоимость кредитных ставок, и где-то через полгода это приводит к замедлению реального сектора экономики. Чтобы этого не допустить, каждый раз делается одно и то же: на финансовый рынок закачивается все больше денег. Федеральная резервная система как бы говорит: «Выходите из защитных бумаг! Смотрите, как фондовый рынок укрепляется!» Все так и делают, акции на американском фондовом рынке растут, что постепенно сказывается на оживлении реального сектора экономики. Этот механизм работает уже 10 лет, но так вечно продолжаться не может. «Когда все инструменты сдерживания будут исчерпаны, все начнет двигаться достаточно хаотично», – предупредил Бегларян.

О ПЕРСПЕКТИВЕ АМЕРИКАНСКОГО ФОНДОВОГО РЫНКА

«Хотя сейчас индекс Доу Джонса устанавливает новые рекорды, я считаю, что американский рынок находится в медвежьей фазе (тенденция к снижению котировок акций на фондовом рынке). Сам по себе рост акций ни о чем не говорит, потому что «бычья» фаза наступает только при постоянном росте и переходе на новые уровни поддержки: акции стоили 100 долларов, потом 300, вернулись на 200, но ниже уже не опускаются. В данном случае обновление исторических максимумов биржевых индексов в США связано с программой QE 3. Сигналом к коррекции может стать месячное падение индекса Доу Джонс на ту же величину, что он вырос месяцем ранее.

Как только состоится коррекция, она будет сопровождаться потрясениями на всех мировых рынках. Сейчас все гадают о глубине будущей коррекции. По моему мнению, нет никаких аргументов прогнозировать такой же обвал, который произошел в 2008 году. Она просто не соответствует структуре тех акций, которые входят в индекс Доу Джонса. Компании, входящие в этот индекс, сохраняют генерацию прибыли, и их много, что придает устойчивость рынку.

ПРИМЕТЫ БУДУЩЕЙ ВСТРЯСКИ НА МИРОВЫХ РЫНКАХ

«Всех интересует нынешний этап развития рынка. Главный вопрос – сроки начала новой встряски на рынках. Ситуация может развиваться очень быстро – один шаг к микрофону, одно слово главы ФРС США и мир уже другой», – сказал эксперт и посоветовал внимательно следить за уровнем доходности трежерис (государственных долговых обязательств правительства США). По его словам, эксперты боятся повторения событий 1994 года. Тогда произошел скачок доходности трежерис, так как федеральный резерв неожиданно для всех изменил свою политику. Инвесторы стали в массовом порядке выводить свои активы из более рискованных рынков и вкладывать в гособлигации США. В результате этот не очень большой скачок вызвал серьезные потрясения на emergencymarkets.

Эксперт отметил, что развитие мировой экономики идет по спирали: когда исчерпывается потенциал развития одного цикла, спираль начинает раскручиваться в обратную сторону. «Сейчас мы находимся на этапе завершения очередного цикла, что означает скорую смену тренда. Последние 40 лет главной тенденцией западных рынков было постепенное падение инфляции. Возник такой казус: общая инфляция низкая, зарплата стагнирует и в Европе, и в Америке. При этом те сектора, которые жизненно важны для обывателя, как раз и подвержены инфляцией – происходит рост стоимости услуг медицины, образования, коммунальных услуг. Вместе с тем развитие технологий приводит к падению цен на промышленные товары: бытовую электронику, автомобили. Однако отсутствие тенденции к повышению уровня оплаты труда сужает спрос на товары и услуги, что сдерживает рост экономики», – рассказал он. «Кредитный рычаг, который используется сейчас в Америке для стимуляции спроса, не может продолжаться вечно – кредиты надо погашать, а доходов у населения на их погашение уже не хватает, – обрисовал ситуацию эксперт. – Я отвожу три-четыре года на завершение этой спирали. После этого на Западе неизбежно начнется процесс повышения зарплат, что приведет к росту инфляции с 2 до 8 — 10 процентов в год и росту стоимости кредитов», – прогнозирует Бегларян.

О ПРИЧИНАХ СТАГНАЦИИ ЭКОНОМИКИ РОССИИ

«Сейчас российский фондовый рынок стагнирует, уменьшается капитализация российских компаний, они вынуждены сокращать свои издержки, снижают свою инвестиционную активность, увольняют персонал и так далее. А что ему остается делать, если по банковским депозитам сейчас в России ставка 8 — 10 процентов? Как при таком гарантированном уровне доходности привлекать средства населения на покупку более рискованных акций российских компаний? Примерно такая же дилемма стоит и перед китайцами. Логика ситуации говорит, что депозитные ставки должны упасть. Тогда население вынуждено будет искать более доходные инструменты для своих сбережений», – советует эксперт и добавляет, что развивающимся рынкам выгодно повышать потребительский спрос, что возможно только при условии крепкой валюты и низких банковских кредитных ставках.

При этом Бегларян предупреждает, что одно лишь снижение ставок Банка России не даст никакого эффекта для роста экономики. «Для того чтобы кредит стал дешевым, надо расширять долговой рынок. Если доходность нашей долгосрочной рублевой облигации, которая сейчас в районе 8 процентов, будет стоить, например, 4 процента, кредитные ставки начнут автоматически падать. Тогда произойдет удешевление обслуживания корпоративного долга. Удешевив кредит, вы обеспечите приток свежих денег в экономику, – пояснил он.

«Сейчас ситуация похожа на то, что было в начале 2000-х: сравнительный анализ сводного индекса российских бирж с биржами других развивающихся стран показывает, что акции компаний других развивающихся рынков переоценены по сравнению с российскими. Так что стоит ожидать локального скачка стоимости российских акций. По моим оценкам, прирост может составить порядка 15 процентов. Рубль сейчас слабеет, но у этого процесса есть свои технические ограничения, чтобы рубль упал на 20 — 30 процентов, как об этом некоторые говорят, надо напечатать много денег. Не думаю, что в правительстве сидят самоубийцы, которые пойдут на этот шаг», – сказал Бегларян.

боле полный текст http://www.business-gazeta.ru/article/86403/

В Казани на днях выступил один Григорий Бегларян (В настоящее время управляющий партнер компании Medelle SA – консалтингового центра в Швейцарии).

КАК ДЕЙСТВУЕТ МЕХАНИЗМ РЕГУЛИРОВАНИЯ АМЕРИКАНСКОГО ФОНДОВОГО РЫНКА

По словам Бегларяна, отличие американского рынка в том, что там очень много наличности и при падении стоимости акций компании просто увеличивают размер дивидендов, поэтому долгосрочные инвесторы не уходят с рынка. Чтобы фондовый рынок рос, чтобы сюда приходили деньги, нужно, чтобы доходность акций компаний перевешивала доходность инструментов долгового рынка – государственных и корпоративных облигаций. Как только начинает расти доходность гособлигаций, то есть цена облигаций падает ниже определенного уровня, деньги из акций компаний перетекают на облигации. Фондовый рынок падает, начинает расти стоимость обслуживания корпоративного долга, потихоньку начинает расти стоимость кредитных ставок, и где-то через полгода это приводит к замедлению реального сектора экономики. Чтобы этого не допустить, каждый раз делается одно и то же: на финансовый рынок закачивается все больше денег. Федеральная резервная система как бы говорит: «Выходите из защитных бумаг! Смотрите, как фондовый рынок укрепляется!» Все так и делают, акции на американском фондовом рынке растут, что постепенно сказывается на оживлении реального сектора экономики. Этот механизм работает уже 10 лет, но так вечно продолжаться не может. «Когда все инструменты сдерживания будут исчерпаны, все начнет двигаться достаточно хаотично», – предупредил Бегларян.

О ПЕРСПЕКТИВЕ АМЕРИКАНСКОГО ФОНДОВОГО РЫНКА

«Хотя сейчас индекс Доу Джонса устанавливает новые рекорды, я считаю, что американский рынок находится в медвежьей фазе (тенденция к снижению котировок акций на фондовом рынке). Сам по себе рост акций ни о чем не говорит, потому что «бычья» фаза наступает только при постоянном росте и переходе на новые уровни поддержки: акции стоили 100 долларов, потом 300, вернулись на 200, но ниже уже не опускаются. В данном случае обновление исторических максимумов биржевых индексов в США связано с программой QE 3. Сигналом к коррекции может стать месячное падение индекса Доу Джонс на ту же величину, что он вырос месяцем ранее.

Как только состоится коррекция, она будет сопровождаться потрясениями на всех мировых рынках. Сейчас все гадают о глубине будущей коррекции. По моему мнению, нет никаких аргументов прогнозировать такой же обвал, который произошел в 2008 году. Она просто не соответствует структуре тех акций, которые входят в индекс Доу Джонса. Компании, входящие в этот индекс, сохраняют генерацию прибыли, и их много, что придает устойчивость рынку.

ПРИМЕТЫ БУДУЩЕЙ ВСТРЯСКИ НА МИРОВЫХ РЫНКАХ

«Всех интересует нынешний этап развития рынка. Главный вопрос – сроки начала новой встряски на рынках. Ситуация может развиваться очень быстро – один шаг к микрофону, одно слово главы ФРС США и мир уже другой», – сказал эксперт и посоветовал внимательно следить за уровнем доходности трежерис (государственных долговых обязательств правительства США). По его словам, эксперты боятся повторения событий 1994 года. Тогда произошел скачок доходности трежерис, так как федеральный резерв неожиданно для всех изменил свою политику. Инвесторы стали в массовом порядке выводить свои активы из более рискованных рынков и вкладывать в гособлигации США. В результате этот не очень большой скачок вызвал серьезные потрясения на emergencymarkets.

Эксперт отметил, что развитие мировой экономики идет по спирали: когда исчерпывается потенциал развития одного цикла, спираль начинает раскручиваться в обратную сторону. «Сейчас мы находимся на этапе завершения очередного цикла, что означает скорую смену тренда. Последние 40 лет главной тенденцией западных рынков было постепенное падение инфляции. Возник такой казус: общая инфляция низкая, зарплата стагнирует и в Европе, и в Америке. При этом те сектора, которые жизненно важны для обывателя, как раз и подвержены инфляцией – происходит рост стоимости услуг медицины, образования, коммунальных услуг. Вместе с тем развитие технологий приводит к падению цен на промышленные товары: бытовую электронику, автомобили. Однако отсутствие тенденции к повышению уровня оплаты труда сужает спрос на товары и услуги, что сдерживает рост экономики», – рассказал он. «Кредитный рычаг, который используется сейчас в Америке для стимуляции спроса, не может продолжаться вечно – кредиты надо погашать, а доходов у населения на их погашение уже не хватает, – обрисовал ситуацию эксперт. – Я отвожу три-четыре года на завершение этой спирали. После этого на Западе неизбежно начнется процесс повышения зарплат, что приведет к росту инфляции с 2 до 8 — 10 процентов в год и росту стоимости кредитов», – прогнозирует Бегларян.

О ПРИЧИНАХ СТАГНАЦИИ ЭКОНОМИКИ РОССИИ

«Сейчас российский фондовый рынок стагнирует, уменьшается капитализация российских компаний, они вынуждены сокращать свои издержки, снижают свою инвестиционную активность, увольняют персонал и так далее. А что ему остается делать, если по банковским депозитам сейчас в России ставка 8 — 10 процентов? Как при таком гарантированном уровне доходности привлекать средства населения на покупку более рискованных акций российских компаний? Примерно такая же дилемма стоит и перед китайцами. Логика ситуации говорит, что депозитные ставки должны упасть. Тогда население вынуждено будет искать более доходные инструменты для своих сбережений», – советует эксперт и добавляет, что развивающимся рынкам выгодно повышать потребительский спрос, что возможно только при условии крепкой валюты и низких банковских кредитных ставках.

При этом Бегларян предупреждает, что одно лишь снижение ставок Банка России не даст никакого эффекта для роста экономики. «Для того чтобы кредит стал дешевым, надо расширять долговой рынок. Если доходность нашей долгосрочной рублевой облигации, которая сейчас в районе 8 процентов, будет стоить, например, 4 процента, кредитные ставки начнут автоматически падать. Тогда произойдет удешевление обслуживания корпоративного долга. Удешевив кредит, вы обеспечите приток свежих денег в экономику, – пояснил он.

«Сейчас ситуация похожа на то, что было в начале 2000-х: сравнительный анализ сводного индекса российских бирж с биржами других развивающихся стран показывает, что акции компаний других развивающихся рынков переоценены по сравнению с российскими. Так что стоит ожидать локального скачка стоимости российских акций. По моим оценкам, прирост может составить порядка 15 процентов. Рубль сейчас слабеет, но у этого процесса есть свои технические ограничения, чтобы рубль упал на 20 — 30 процентов, как об этом некоторые говорят, надо напечатать много денег. Не думаю, что в правительстве сидят самоубийцы, которые пойдут на этот шаг», – сказал Бегларян.

Si и немного RI _12

- 26 августа 2013, 12:24

- |

1) Есть сигнал на покупку Si

Сигнал по силе «средний», поэтому покупка пока на 10% от депо (33 095). Докупаемся при «нашем» направлении... Стоп для интересующихся (33 010).

2) по Ri есть слабый сигнал на шорт. Но без позиций.

Сигнал по силе «средний», поэтому покупка пока на 10% от депо (33 095). Докупаемся при «нашем» направлении... Стоп для интересующихся (33 010).

2) по Ri есть слабый сигнал на шорт. Но без позиций.

Si и немного RI _11

- 22 августа 2013, 20:58

- |

Продолжаем http://smart-lab.ru/blog/tradesignals/136095.php

Дежавю, но все же...

Вышли сигналы:

Шорт Ri и лонг SI.

по первому цель 1300

по второму 33,3, а потом 33,5.

Дежавю, но все же...

Вышли сигналы:

Шорт Ri и лонг SI.

по первому цель 1300

по второму 33,3, а потом 33,5.

Сорос поставил против Америки

- 20 августа 2013, 14:39

- |

Soros Fund Management сделал ставку на падение фондового рынка США

По итогам второго квартала этого года в его Soros Fund Management находилось пут-опционов на ETF S&P 500 (биржевой фонд, следующий за индексом S&P 500) на сумму $1,25 млрд.

Австралийский блогер Булион Бэрон заметил, что Сорос не в первый раз покупает опционы пут на индекс S&P 500. Во втором квартале 2011 года фонд купил опцион на $538 млн, а через 6-7 недель индекс упал на 16%. В первом квартале 2012 года Сорос вновь купил опционы на $509 млн, и индекс вновь упал на 9%. В этом году вкладывать деньги в пут-опционы на S&P 500 Сорос начал в первом квартале, купив их на сумму $409 млн. Однако рынок продолжил расти, и во втором квартале Сорос увеличивает ставку до $1,25 млрд.

Точно сказать, что Сорос играет против рынка, нельзя, поскольку неизвестны параметры опциона, считает начальник управления анализа рынков «Открытие-брокер» Константин Бушуев.

Репост

http://www.forbes.ru/finansy/investitsii/243528-soros-postavil-protiv-ameriki

По итогам второго квартала этого года в его Soros Fund Management находилось пут-опционов на ETF S&P 500 (биржевой фонд, следующий за индексом S&P 500) на сумму $1,25 млрд.

Австралийский блогер Булион Бэрон заметил, что Сорос не в первый раз покупает опционы пут на индекс S&P 500. Во втором квартале 2011 года фонд купил опцион на $538 млн, а через 6-7 недель индекс упал на 16%. В первом квартале 2012 года Сорос вновь купил опционы на $509 млн, и индекс вновь упал на 9%. В этом году вкладывать деньги в пут-опционы на S&P 500 Сорос начал в первом квартале, купив их на сумму $409 млн. Однако рынок продолжил расти, и во втором квартале Сорос увеличивает ставку до $1,25 млрд.

Точно сказать, что Сорос играет против рынка, нельзя, поскольку неизвестны параметры опциона, считает начальник управления анализа рынков «Открытие-брокер» Константин Бушуев.

Репост

http://www.forbes.ru/finansy/investitsii/243528-soros-postavil-protiv-ameriki

Si и немного RI _10

- 20 августа 2013, 10:13

- |

По мотивам предыдущего поста http://smart-lab.ru/blog/tradesignals/135628.php

1. По Si все идет по плану, однако медленно, но здесь нужно терпение. Стоп чуть выше безубытка.

2. По Ri подходим к 1300, готовлюсь слить первые 50% от позы. Остальное буду крыть через подтягивание стопа.

Si и немного RI _9

- 16 августа 2013, 00:15

- |

Вышли сигналы…

Шорт Ri и лонг SI.

по первому цель 1300

по второму 33,5

Шорт Ri и лонг SI.

по первому цель 1300

по второму 33,5

теги блога Руслан (Cash_flow)

- Apple

- Bloomberg terminal

- Bloomberg TV

- crude oil

- Dow Jones

- EPFR

- ES E-mini

- fRTS

- iphone 5

- Netinvestor

- reuters

- Ri

- Si

- SnP 500

- американские акции

- Анализ

- астрологический прогноз

- банки

- Банки в России

- Брэдли

- Вася

- война

- вопрос

- воровство денег

- ВТБ

- газ

- Газпром

- демократия

- Демура

- Джим Роджерс

- ДНР

- Донбасс

- Европа

- золото

- интервью

- инфляция в России

- кипр

- Китай

- Костин

- Крым

- курс рубля

- ликвидность

- Луганская Народная Республика

- Маразм

- Медведев

- мир

- мнение по рынку

- МЭР

- Налоговая политика

- Нефть

- Обама

- отток капитала из РФ

- оффтоп

- оффшор

- Пиндостан

- ППС

- приток

- прогнгоз

- прогноз

- прогноз fRTS

- прогнозы

- Псаки

- Путин

- РБК ТВ

- рейтинговые агентства

- российский фондовый рынок

- Россия

- ртс

- рубль

- руководитель

- санкции

- санкции против России

- символ

- Сирия

- спорт

- сравнительный анализ

- Ставка

- Статистика

- статистика Китая

- Степан Демура

- стихи

- счет текущих операций

- США

- Татнефть

- телевидение

- терминал Блумберг

- торговые сигналы

- Украина

- укропия

- фашизм

- фьчерс РТС

- фьючер на индекс РТС

- фьючерс РТС

- фьючерс на акции Газпрома

- фьючерс РТС

- фючерс ртс

- Хохлы

- Хохляндия

- экономика России

- юмор