Портфель ВДО вернулся к 14% за прошедшие 12 мес и предполагает почти 19% не перспективу

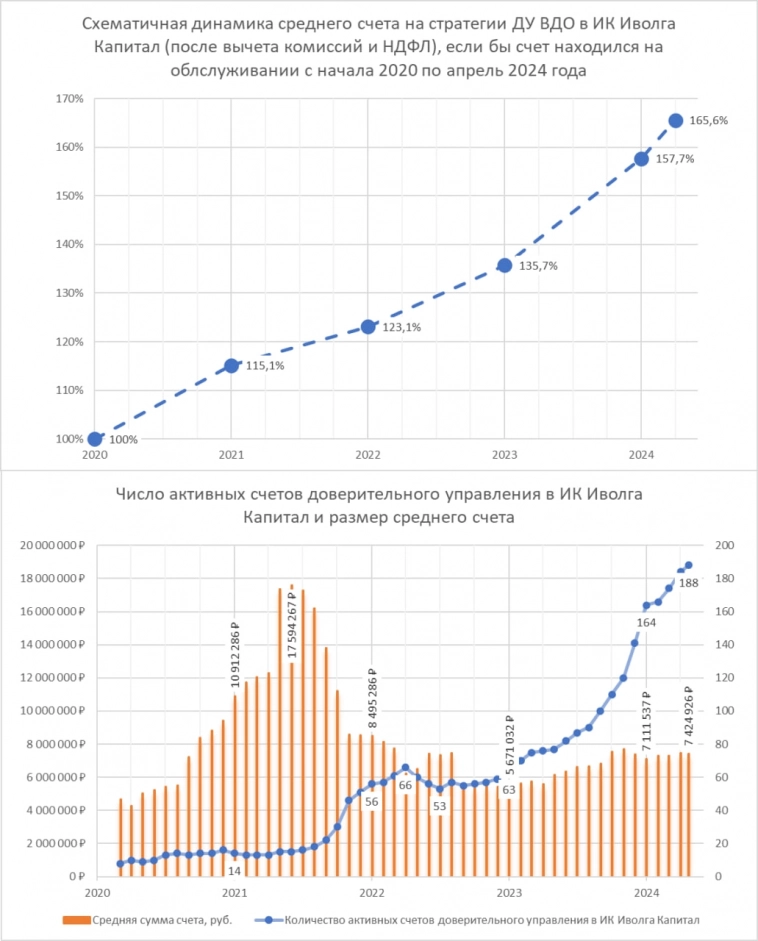

Публичный портфель PRObonds ВДО (публичный, т.к. все сделки публикуются в открытом доступе до момента их совершения) вернулся к доходу 14% за последние месяцев. Последние недели накопленная доходность была немного ниже.

При этом внутренняя доходность портфеля (аналогична доходности к погашению в терминах облигаций) сохраняется на достаточно высоком уроне, сейчас 18,7% годовых. Это те годовые, которых с наибольшей вероятностью можно ожидать в ближайшие месяцы. Внутренняя доходность постепенно поднимается. Портфель имеет средний кредитный рейтинг А (сумма кредитных рейтингов входящих в него облигаций и операций по размещению свободных денег). Рейтингу А на облигационном рынке сегодня соответствует доходность 16,5-17% годовых. Т.е. портфель эффективнее рынка, дает премию к нему 1,7-2,2% годовых.

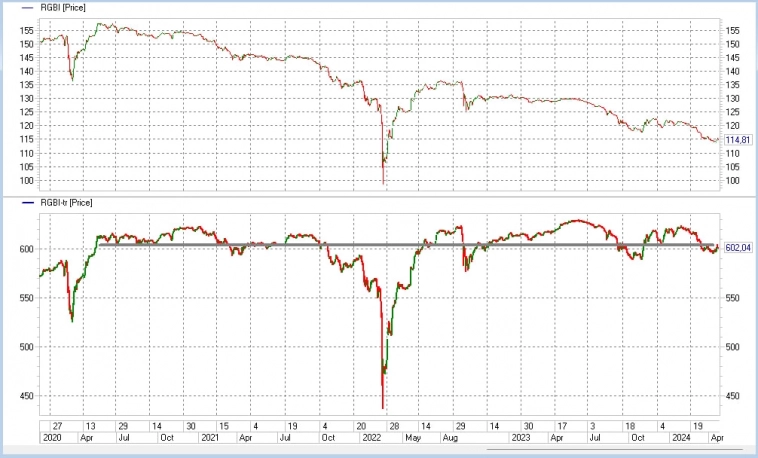

На графике динамики портфеля видим, насколько он она стала мало волатильной. Независящая от нас причина – низкая волатильность всего облигационного рынка (исключая ОЗФ, у них с подвижностью полный порядок). Зависящая – короткая дюрация портфеля. Которая давно равна 0,7 года. Если, а для нас – когда – облигационный рынок скользнет вниз, короткая дюрация пригодится больше, чем сейчас.

Авто-репост. Читать в блоге

>>>