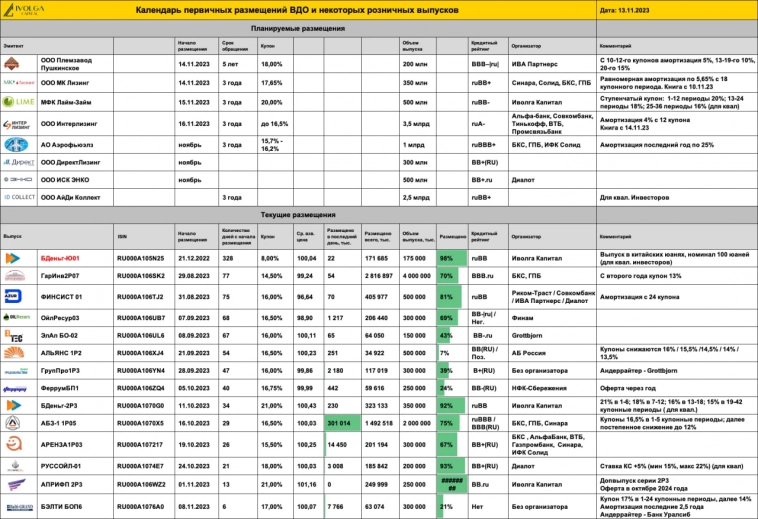

- Завтра, 15 ноября, стартует размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых)

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Авто-репост. Читать в блоге >>>