Voroncov

Доллар - не слишком ли быстро вырос?

- 29 мая 2015, 13:16

- |

Курс доллара приблизился к верхней границе среднесрочного понижательного коридора ( с января) . На текущий момент эта граница на уровне 53,70. При закреплении выше этого уровня можно будет говорить о повышении доллара в среднесрочной перспективе.Начиная с января 2015 непрерывный рост курса доллара не превышал 4-5 дней (на графике дни выделил).В ноябре-декабре 2014 было не более 6-7 дней роста, после этого обычно происходило боковое движение или снижение доллара.Коррекции после 4-5 дней роста достигали 6-8% за пару дней.Если такая закономерность продолжится, то сегодня нарисуем черную дневную и курс доллара на закрытии будет ниже 52,78 , а в понедельник можно ожидать снижения доллара. Встречаем снова на 50.

- комментировать

- ★1

- Комментарии ( 3 )

Доллар - краткосрочно возможно снижение до 60. При росте нефти курс валют в марте - доллар 58, евро 65

- 05 марта 2015, 15:19

- |

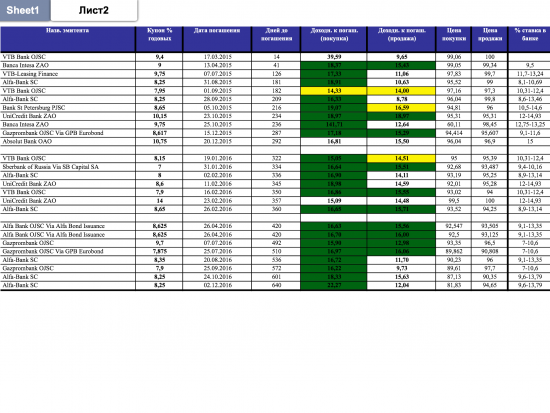

Доходности по облигациям банков и депозиты, сравнение.

- 04 марта 2015, 08:49

- |

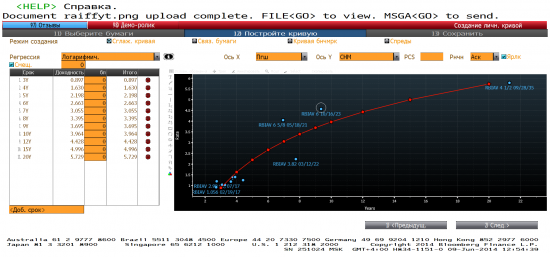

Доходность по многим выпускам банковских облигаций еще на уровнях, по которым выгодней купить облигацию банка, чем держать депозит в нем, даже с учетом уплаты налога на доходы физ. лиц. В таблице облигации распределены по сроку до погашения. Сравнивается доходность по облигации и диапазон ставок в этом же банке для разных вкладов в соответствии со сроком до погашения по облигации. Ставки по депозитам в банках брались для вклада 100 000 руб. Итоговое сравнение эффективности вложения в облигации идет с учетом уплаты налога. Самые выгодные варианты покупки по ценам покупки/продажи на бирже выделяются зеленым. Желтым выделяются варианты с разницей ± 0,2 % к ставке банка с учетом уплаты налога.

Рыбные компании Норвегии . Заявление премьер-министра Норвегии о перспективах отрасли.

- 25 февраля 2015, 22:45

- |

Последние отчетные данные по компаниям сектора выходят с превышением прогноза:Bakkafrost, Grieg seafood, Norway royal salmon отчитались лучше ожиданий рынка. По текущим ценам интересны для покупки Marine Harvest, Aker, Bakkafrost.

MHG — лучший прогноз по росту чистой прибыли из лидеров по капитализации, лучшая дивидендная доходность в секторе, повышение оценок аналитиками и регулярные выплаты дивидендов.

Aker — лучший потенциал роста до макс цен 2014 г (+40%), лучший прогноз по росту продаж в секторе, (из минусов — высокий уровень debt/ebitda, ev/ebitda). Повышение оценок аналитиков и прогнозных показателей. Выход отчетности 27/02/15.

Bakkafrost — самый низкий уровень долговой нагрузки, лучшие показатели в секторе по Ebitda margin, ROE, oper.margin. Повышение оценок аналитиков.

При коррекции цен/(повышении оценки) на уровнях от которых потенциал роста до средней будет > 20% для покупки скорее всего будут интересны Leroy, Grief Seafood. + Ausstevol в случае снижения на 5-7% от текущей цены.

Премьер-министр Норвегии заявила. что рыболовство и аквакультура обладают потенциалом для того, чтобы стать главной отраслью страны, когда нефть начинает иссякать.

( Читать дальше )

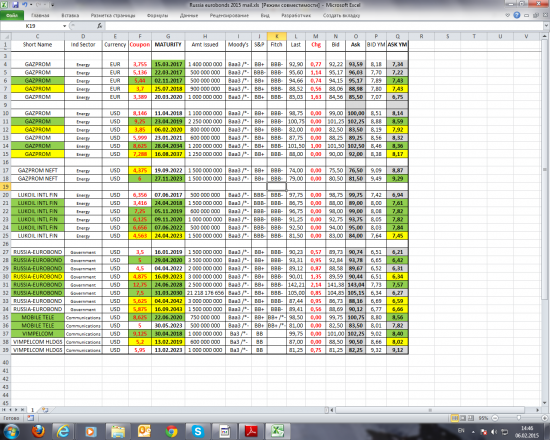

Какие еврооблигации среди сопоставимых по сроку еще сохраняют лучшую доходность.

- 06 февраля 2015, 15:06

- |

В таблице зеленым выделил выпуски, которые на фоне сообщений от Barclays и Альфы о дешевизне российских бумаг более достойны внимания. Желтым отметил с какими выпусками сравнивал по дате погашения, купону и доходности.Более короткий Газпром17 EUR с купоном 5,44% торгуется по такой же доходности как Газпром18 EUR 3,7%.Газпром19 9,25% USD по доходности лучше Газпром20 3,85%. YTM 8,59 против 7,92. Котировки выше номинала? Но и потенциал роста до максимальных цен выше — в 2014 Газпром19 торговался максимум по 123 в июне и по 116 в октябре, тогда как макс по Газпром20 был 98 и 93. Предположу. что и отскок у этого выпуска будет сильнее.Газпром34 с более высоким купоном 8,62% торгуется по доходности 8,36% против Газпром37 7,28% купон с YTM 8.17.

В таблице зеленым выделил выпуски, которые на фоне сообщений от Barclays и Альфы о дешевизне российских бумаг более достойны внимания. Желтым отметил с какими выпусками сравнивал по дате погашения, купону и доходности.Более короткий Газпром17 EUR с купоном 5,44% торгуется по такой же доходности как Газпром18 EUR 3,7%.Газпром19 9,25% USD по доходности лучше Газпром20 3,85%. YTM 8,59 против 7,92. Котировки выше номинала? Но и потенциал роста до максимальных цен выше — в 2014 Газпром19 торговался максимум по 123 в июне и по 116 в октябре, тогда как макс по Газпром20 был 98 и 93. Предположу. что и отскок у этого выпуска будет сильнее.Газпром34 с более высоким купоном 8,62% торгуется по доходности 8,36% против Газпром37 7,28% купон с YTM 8.17.( Читать дальше )

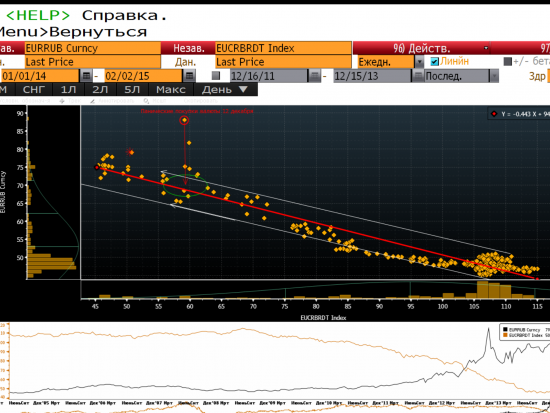

ЕВРО ВЫШЕ 79 ДОРОГО ИЛИ НЕТ?

- 02 февраля 2015, 13:54

- |

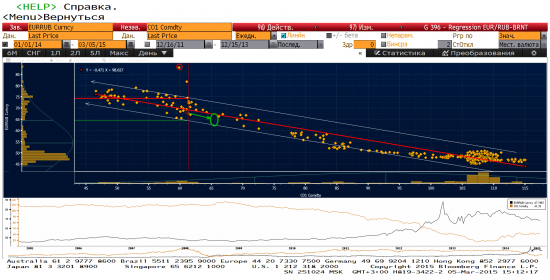

На графике регрессии соотношение курса евро и нефти. Чем ниже (левее) нефть на шкале снизу, тем выше курс евро на левой стороне графика. Каждая желтая точка это один день. Красная линия показывает зависимость средних значений курса рубль/евро от средних значений курса нефти. Красная * — курс евро сегодня > 79 руб. Обычно регрессия объясняет не больше 90% случаев изменения. Если есть сильные отклонения от средних значений, значит на курс действуют какие-то другие факторы. Одинокая точка около 88 руб/евро это панические покупки валюты в декабре 2014. После этого взлета курс вернулся к средним значениям. По статистике получается, что при нефти около 50, курс рубль/евро должен находиться в районе средних значений на графике 73-75 рублей, без учета остальных причин, влияющих на курс (политика, санкции).

Как я выводил евро с брокерского счета.

- 25 декабря 2014, 13:59

- |

С целью экономии на покупке валюты использовал брокерский счет в «Финаме». План был купить евро на бирже ниже, чем продажа валюты в ВТБ-24 или Сбербанке. Завел необходимую сумму рублей через кассу на валютную секцию. Деньги на счете увидел в тот же день, но как оказалось, для торговли в день зачисления, нужно было связаться с менеджерами для установления лимитов «вручную». Если не звонить, то на следующий день лимиты загружаются автоматически. Время было и я не спешил торговать сразу, а евро снижался. Так как планировал перевести деньги на карту к выходным, мне нужно было купить такой контракт, чтобы евро был на счете в четверг. Схема такая: если купить в среду EUR_TOD, в четверг можно подавать поручение на вывод, но если купить контракт EUR_TOM, то на следующий день в терминале он стоит еще как EUR_TOD (вывести пока нельзя), т.е. при покупке EUR_TOM дата подачи поручения на вывод сдвигается на один день и для вывода с EUR_TOM контракт нужно покупать раньше.

( Читать дальше )

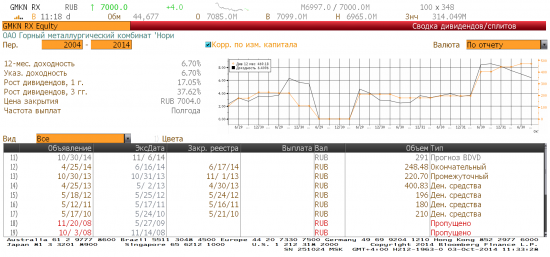

Норильский Никель

- 06 октября 2014, 14:20

- |

За последние 12 месяцев «Норильский никель» заплатил 469,18 руб дивидендов (248,48+220,7). При цене 7000 текущая дивидендная доходность (ДД) составляет 6,70%. Ожидается, что в конце октября «Норильский никель» объявит о промежуточных дивидендах в размере 291 руб. Тогда общая сумма дивидендов за 12 месяцев составит 539,48 руб (248,48+291). При цене 7000 руб ДД составит 7,70%. После объявления дивидендов в апреле 2014 рост акций продолжался до достижения локального минимума ДД, которая составила 6,63% при цене 7076 руб (макс на 09/06/14). Если предположить, что покупка «под дивиденд» ноябре завершится при ДД около 6,63%, то с учетом прогнозных дивидендов, потенциал роста (от уровня 7000 руб) составляет 16,25% до уровня 8136 руб.

( Читать дальше )