Unsaid_and_dirty, МОЖНО Я ВАС ЗАБЛОКИРУЮ? а то повторение иногда диагноз…

Igor Svir, нужно. Меньше нервничать будете, здоровее станете.

Unsaid_and_dirty, МОЖНО Я ВАС ЗАБЛОКИРУЮ? а то повторение иногда диагноз…

Unsaid_and_dirty, было уже,)))

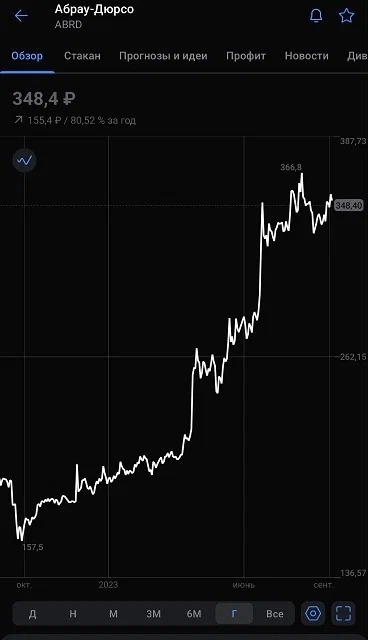

🤨 3 мая, когда мы оценивали адекватность котировок Абрау-Дюрсо и посчитали их несколько завышенными, бумага торговалась вокруг отметки 250. А сегодня видим котировки в районе 350, при этом капитализация достигла уже 34,1 млрд. руб., P/Bv подошёл к 2,8, P/S (2022) 2,5, P/E (2022) 19,5, P/E (2023) в лучшем случае 15, а то и 17. И всё это — при планируемых грандиозных долгосрочных капитальных вложениях. Что, скажите на милость, вообще происходит?

Кстати, о грандиозных вложениях. В рамках национального проекта «Туризм и индустрия гостеприимства» компанией совместно с госкорпорацией «Туризм.РФ» заключено соглашение на возведение туристического кластера с суммой совместных инвестиций 23,2 миллиарда рублей, а чтобы мало не показалось — зарегистрирована программа облигаций серии 001Р с лимитом в 20 миллиардов рублей, чтобы «иметь возможность и средства в случае необходимости реализовать новые инвестпроекты».

🔍 Для понимания масштабов бедствия: согласно отчётности, весь консолидированный собственный капитал группы «Абрау-Дюрсо» составляет 12,1 млрд.

Unsaid_and_dirty, Не, вы меня не правильно поняли, с зарубежным новентиком все понятно, он то как раз только боровикову и нужен, чтоб контро...

Unsaid_and_dirty, Не, вы меня не правильно поняли, с зарубежным новентиком все понятно, он то как раз только боровикову и нужен, чтоб контро...

Unsaid_and_dirty, Ну смотрите, зарубежный сегмент — да, и рос двухзначными темпами, и бабки в него лили, и маржи там больше было, тут соглас...

Unsaid_and_dirty, Ну-с, я в теме на всю котлету🤣

Unsaid_and_dirty, Где-то было, прям совсем из недавних 🧐

Unsaid_and_dirty, Там еще что-то было, сущ. факт можно поискать, в итоге у софтлайна 344 млн. акций

😨 В отношении трансформации Яши в информационном пространстве сейчас творится какой-то ад. Судя по котировкам, без какой-либо понятной мне мотивации кто-то его скупает. Аналогично без понятной мотивации кто-то его продаёт. Кто-то постит, что активы из материнской нидерландской компании выкупят напрямую в ООО “Озеро и Аквадискотека”. Другие считают, что на долю каждого из нас останется на 51% меньше российского бизнеса. В общем, натуральная дичь, и попробуем-ка разобраться чуть более вдумчиво и самостоятельно.

Что у нас есть?

Есть компания Яндекс. Нидерландское юридическое лицо, акции которого торговались на различных биржах и сейчас торгуются на Мосбирже в том числе. Если взять как отправную точку для капитализации котировку с Мосбиржи, то получаем стоимость всей компании 2 307 руб. х 361 482 282 акций = 833 939 624 574 руб. = 10,4 млрд. долларов по текущему курсу. Запомним.

Есть первоисточник пятничного информационного наброса, к которому мы и обратимся самостоятельно.