Т-Инвестиции

Метод Altman Z-Score: как оценить банкротство компании

- 12 марта 2021, 17:01

- |

Altman Z-Score, названный в честь его создателя Эдварда Альтмана, используется для оценки риска банкротства компании по сравнению с группой аналогичных компаний.

Немного о методе Z-Score

Это число, которое показывает, насколько сильно одна точка данных выделяется из среднего значения всех точек данных в аналогичной группе. Это значение можно рассчитать для любой группы данных, чтобы сравнить их отклонение со средним значением по группе.

Например, вы можете использовать Z-Score, чтобы сравнить длину размаха рук Василия Олейника со средним аналогичным значением для всех инвесторов. Или вы можете сравнить доходность акций одной компании со средней доходностью акций всех компаний, входящих в индекс S&P 500.

📍 В мире финансов и инвестиций Z-Score Эдварда Альтмана имеет более конкретную цель и является одним из многих способов измерения финансового состояния компании. Для расчета используются различные финансовые показатели, такие как оборотный капитал, общие активы и обязательства, нераспределенная прибыль и EBIT, а также рыночная стоимость собственного капитала и балансовая стоимость общих обязательств.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Секреты биржевых фондов и крупных игроков на рынке

- 11 марта 2021, 10:49

- |

И самое интересное — Василий рассказывает, с какими офигительными историями он сталкивался за весь свой 15-летний опыт торговли на бирже.

Intel vs AMD. Конец эпохи Intel или отличный шанс купить на снижении?

- 10 марта 2021, 16:07

- |

Одно из самых обсуждаемых событий среди инвесторов за последние несколько лет — противостояние AMD и Intel в борьбе за господство на рынке процессоров. Кто из них круче, сказать сложно, и поэтому мы посмотрели фундаментальные цифры обеих компаний.

Фундаментальные показатели

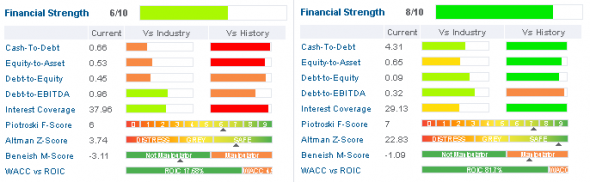

Финансовое здоровье

Это один из ключевых показателей, указывает на проблемы с долгами или их отсутствие. На скриншоте видно, что AMD имеет большое преимущество по показателям Cash-to-Debt (отношение наличных денег на балансе к обязательствам), 4,31 против 0,88, Equity-to-Assets (акционерный капитал), 0,65 против 0,53, и Debt-to-Equity (отношение долга к акционерному капиталу), 0,08 против 0,45.

Это говорит о том, что компания не испытывает проблем с долгами и кризис ей не страшен. Intel хоть и уступает в этом сравнении, но эти показатели примерно равны среднему значению по всему сектору полупроводников.

( Читать дальше )

Последний шанс выйти из акций и купить доллары

- 07 марта 2021, 16:09

- |

— Разбираемся, закончилась ли волна распродаж или инвесторов ждет ещё более сильная коррекция

— Говорим о новых санкционных рисках для России и их последствиях для рубля

— Обсуждаем динамику американского доллара, от которого зависят все сырьевые активы

— И по традиции показываем самые важные индикаторы-предвестники обвала

А ещё из этого выпуска вы узнаете, как настоящие трейдеры поздравляют девушек с 8 марта :-) Смотрите видео, ставьте под ним лайк, если было полезно, и подписывайтесь на канал, чтобы не пропустить следующие серии.

Когда рынки покажут финальный рост?

- 03 марта 2021, 19:15

- |

На что инвесторам в первую очередь стоит обращать внимание? Какие акции могут пережить обвал? И почему настоящая рецессия ещё впереди?

Смотрите видео, ставьте лайк, если было полезно, и подписывайтесь на канал, чтобы не пропустить следующие выпуски.

Самое интересное на рынках случится в марте

- 28 февраля 2021, 12:52

- |

— Обвал рынков продолжится или есть все шансы на финальный рост? Отвечает Василий Олейник

— Разбираем, какие выводы нужно сделать инвесторам после прошедшей коррекции

— Обсуждаем не очень позитивные заявления Джанет Йеллен — что они значат для рынков с прицелом на 2021 год

— И говорим о наиболее интересных движениях в отдельных акциях и секторах на американском фондовом рынке

Смотрите видео, ставьте под ним лайк, если было полезно, и подписывайтесь на канал, чтобы не пропустить следующие выпуски.

Доллар лучше, чем золото и нефтянка

- 21 февраля 2021, 12:31

- |

— Нефть, золото, рубль, доллар, юань — разбираем динамику сырьевых активов и валют

— Отвечаем на вопрос, есть ли шансы для финального рывка рынков в марте

— Говорим о сделках Баффетта — из каких акций он вышел и в какие переложился

— И анализируем вышедшие на этой неделе данные по экономике США — о чем они сигнализируют инвесторам

Смотрите видео, ставьте под ним лайк, если было полезно, и подписывайтесь на канал, чтобы не пропустить следующие серии.

Кто тащит рынки акций наверх и сколько ещё это продлится

- 14 февраля 2021, 12:13

- |

— Запускаем рубрику на самую актуальную сейчас тему — будем отслеживать первые сигналы к обвалу рынков

— Обсуждаем последнее выступление главы ФРС США и учимся читать между строк его речь

— Разбираем новые торговые идеи, которые не страшно добавить в свой портфель, когда рынки перегреты

И раз уж такой день — объявляем конкурс на лучшее признание в любви каналу «Деньги не спят» :-) Авторам 5 самых оригинальных валентинок дарим наш мерч.

Смотрите выпуск, признавайтесь нам в любви в комментариях под видео и подписывайтесь на канал, чтобы не пропустить следующие серии.

Рубль, евро, нефть и золото обречены на падение

- 07 февраля 2021, 18:53

- |

— Рынки штурмуют исторические максимумы в ожидании новых денег. Василий Олейник отвечает на вопрос — сколько ещё это может продолжаться?

— Обсуждаем ситуацию на валютном рынке — доллар, евро, рубль, йена

— Говорим о динамике сырьевых активов — что ждёт нефть и золото

— И продолжаем искать новые инвестидеи

Смотрите видео, ставьте под ним лайк, если было полезно, и подписывайтесь на канал, чтобы не пропустить следующие серии.

Что покупать, когда рынки перегреты

- 05 февраля 2021, 08:32

- |

В новом выпуске в гостях у «Деньги не спят» побывал Дмитрий Солодин — инвестор, трейдер и бывший коллега Василия Олейника. Дмитрий живет в Андорре, где full-time занимается рынком.

Вместе с ним мы отобрали компании с большим потенциалом роста, в которые не страшно инвестировать даже сейчас, когда индексы на исторических максимумах.

Скорее включайте видео — там вас ждут топ-13 недооценённых акций и просто классный разговор о рынках.

Не забывайте ставить лайк, если было полезно, и подписывайтесь на канал, чтобы не пропустить следующие серии.

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- МосБиржа

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- обзор рынка

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- прогнозы

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- Т-инвестиции

- технический анализ

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал