Рулон Обоев

Портфелю исполнилось шесть лет

- 31 марта 2024, 15:32

- |

Основному портфелю стукнуло шесть лет, из которых первые два с половиной прошли в метаниях и поисках, а следующие три с половиной — в ленивом стокпикерстве а-ля Олег Клоченок.

Было скучно, и я посчитал среднегодовую доходность за эти шесть лет, получилось +27,06%

Когда три с половиной года назад начинал лениво стокпикерствовать, как ориентир для себя наметил +26% среднегодовой доходности, которые позволяли бы портфелю раз в три года удваиваться. Как ни странно, но пока получается.

При этом портфель за эти шесть лет видел американо-китайскую торговую войну при Трампе (в тот момент в американских акциях было около половины портфеля и немало из этой доли — в полупроводниках), Ковид, СВО (решение резко и полностью продать американскую часть портфеля, лежавшую в ВТБ, было просто мегаправильным, так как ВТБ внезапно заморозил американские активы через пару дней вместо обещанного месяца), мобилизацию...

Сказать, что время было безмятежным, трудно. Однако, устраивающий меня с точки зрения временных затрат, нервного напряжения и доходности результат пока имеется.

( Читать дальше )

- комментировать

- Комментарии ( 14 )

Как инвестору-стокпикеру подвести итоги года?

- 26 декабря 2023, 13:31

- |

Через пару дней смартлаб захлестнет волна процентов и графиков, поэтому самое время поделиться моей методикой подведения итогов года.

Итак, для подведения итогов нам понадобятся:

1. Доходность нашего портфеля (надеюсь, вы считаете её правильно)

2. Индекс Мосбиржи полной доходности нетто по налоговым ставкам российских организаций

3. Инфляция. Можно даже в качестве третьего компонента использовать не голую инфляцию, а инфляцию + годовой ВВП.

Вот, собственно и все. Для подведения итогов осталось выяснить, какой из четырех возможных случаев — наш:

1. Доходность портфеля обогнала индекс, а индекс, в свою очередь, обогнал инфляцию — мы чёртовы инвестиционные гении, волки с Уолл-стрит, имеем полное право метать карликов в мишень и колотить себя маршальским жезлом по ляжкам, требуя пива.

2. Портфель обогнал индекс, но проиграл инфляции — нам не в чем себя особо винить, мы действовали правильно, просто это был плохой год для рынка акций. Если наша стратегия не допускает нахождения вне акций, то мы вообще молодцы, если допускает периодические выходы в кэш, облиги, фонды денежного рынка — значит, мы прозевали нужный момент.

( Читать дальше )

Вопрос по выбору способа получения дивидендов в ВТБ

- 28 января 2023, 13:38

- |

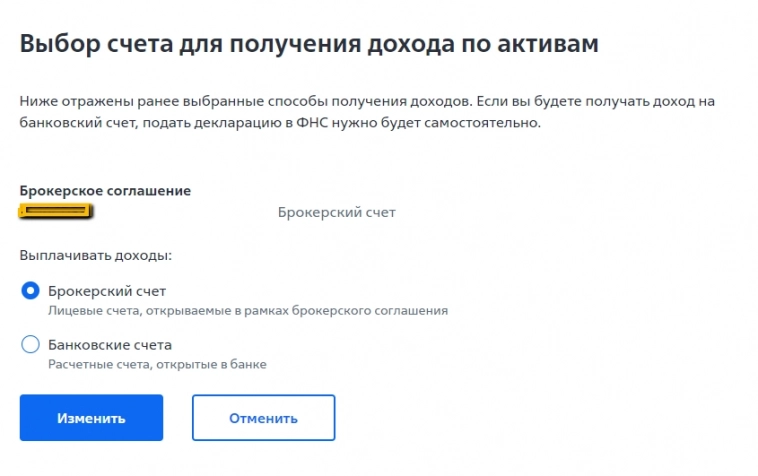

Зашел тут в свой личный кабинет, а там «новшество»:

Раньше оговорки про самостоятельную подачу декларации в случае получения дивидендов на банковский счет не было. Это что за новинка такая?

Первый год на рынке закончился

- 06 апреля 2019, 20:19

- |

Вот и прошел мой первый год на рынке. Набил много шишек, сделал немало ошибок. Что-то получилось неплохо. Депо не слил)) Финансовый результат более чем скромен, буду продолжать учиться. Начала вырисовываться ТС, а также примерно понятно, какие методы торговли мне максимально подходят с точки зрения психологии.

В рублях получилось +1,02% В долларах на американском рынке — +6,05% В целом по всему счету +2,97%.