комментарии Тимур Гайнетьянов на форуме

-

Спорим люди не такие глупые? "Пятничный_мем"

Спорим люди не такие глупые? "Пятничный_мем"

Был заготовлен другой #пятничный_мем. Но тут Трамп заявил, что рассматривает масштабные банковские санкции, если не будет достигнуто прекращение огня. И призвал Москву и Киев немедленно начать переговоры.

На этом фоне индекс МосБиржи с роста +1,3% развернулся на падение на -1,1%.

Ахах. Как же это смешно. Сделал новый мем на скорую руку. Суть даже не в том, что Сбер $SBER и T-T $T и другие уже давно под санкциями и второй раз в SDN их не записать. И что тревожные не понимая это распродают. А у всёпропальщиков всё пропало в очередной раз.

Суть в том, что это мега позитивная новость. Трамп нам только что анонсировал скорые переговоры между Москвой и Киевом. Видимо уже есть примерные даты.

Ну элементарная же логика Коллеги. Трамп всю жизнь строит из себя Альфа самца и мастера сделок. Сейчас он пригрозил. Чтобы когда объявили переговоры он сказала какой он великий миротворец и как он умеет достигать результата. И всё потому что он НАДАВИЛ на РФ.

Сам бы конечно прикупил побольше Сбера и Т-Т, но они уже и так максимальные доли в моём портфеле как одни из ключевых бенефициаров.

Авто-репост. Читать в блоге >>> Минфин не сбавляет темп и досрочно закрывает план.

Минфин не сбавляет темп и досрочно закрывает план.

Коротко:

Рекордный спрос сохраняется. Минфин не стал уменьшать объёмы займов. Говорить о снижении ставки рано, но позитивные сигналы есть. Стал снова покупать облигации в личный портфтель.

Подробно:

Спрос на ОФЗ остаётся высокий. Т.е. профессиональные участники рынка спешат набрать ОФЗ.

— Три недели назад писал, что Минфин рекордно занял благодаря рекордному спросу (~345 млрд).

— Две недели назад, что благодаря высокому спросу (~300 млрд) Минфин нагнал квартальный план.

— На прошлой неделе, что Минфин уже не даёт хороших премий рынку на аукционах, но высокий спрос сохраняется (~324 млрд).

— Посмотрев на аукционы сегодня можно констатировать, что Минфин не сбавляет темп. А хороший спрос на рынке ОФЗ не только сохраняется, но и растёт.

В ОФЗ 26246 заняли 173,75 млрд руб. при спросе 312,8 млрд.

В ОФЗ 26230 44,232 млрд. руб. при спросе 63,9 млрд. руб., т.е. суммарный спрос вырос до ~377 млрд. (рис 1). В прошлом году рекорды были часто со знаком минус. В этом со знаком плюс. Это повод задуматься сидящим на заборе (во вкладах или фондах денежного рынка).

Авто-репост. Читать в блоге >>> А кто переживает?

А кто переживает?

Ладно спекулянты, которым надо быстро маржинальные позиции закрывать, они да, справедливо переживают из-за однодневных движений, но инвесторы говорящие самому себе что минимум на пару лет зашли. Чего переживают?

Вчера вот всё падало, сегодня всё растёт. Но кто-то нервничал вчера, что рано в пятницу купил. А сегодня уже что надо было вчера докупать. Вот Абрау-Дюрсо +20% за день и в голове сразу голос: «Как же так, всё пропустил» или Европлан за день почти +10% и такой: «Эх, думал же набирать» и т.д.

За последние годы (как летит время) общаясь с подписчиками вывел для себя две основные причины сильных переживаний:

• Нет понимания внутренней стоимости.

Делал обзор Абрау-Дюрсо $ABRD 2 Июля 2024 в посте "Дорогая тёмная лошадка рынка виноделия". Угадал с таймингом для поста отлично (это сарказм рис 1). Писал тогда что оптимальная стратегия с компанией: «покупать на просадке». Так как она (1)дорогая по мультипликаторам (2) очень волатильная. При этом у неё есть хороший потенциал роста.

Авто-репост. Читать в блоге >>> А кто переживает?

А кто переживает?

Ладно спекулянты, которым надо быстро маржинальные позиции закрывать, они да, справедливо переживают из-за однодневных движений, но инвесторы говорящие самому себе что минимум на пару лет зашли. Чего переживают?

Вчера вот всё падало, сегодня всё растёт. Но кто-то нервничал вчера, что рано в пятницу купил. А сегодня уже что надо было вчера докупать. Вот Абрау-Дюрсо +20% за день и в голове сразу голос: «Как же так, всё пропустил» или Европлан за день почти +10% и такой: «Эх, думал же набирать» и т.д.

За последние годы (как летит время) общаясь с подписчиками вывел для себя две основные причины сильных переживаний:

• Нет понимания внутренней стоимости.

Делал обзор Абрау-Дюрсо $ABRD 2 Июля 2024 в посте "Дорогая тёмная лошадка рынка виноделия". Угадал с таймингом для поста отлично (это сарказм рис 1). Писал тогда что оптимальная стратегия с компанией: «покупать на просадке». Так как она (1)дорогая по мультипликаторам (2) очень волатильная. При этом у неё есть хороший потенциал роста.

Авто-репост. Читать в блоге >>> Нужны правильные вопросы.

Нужны правильные вопросы.

Много участников сосредоточились на краткосрочной перспективе и ждали прекращения огня в Апреле и Трампа по правую руку от ВВП на 9 Мая. И задаются сейчас вопросом «Как долго теперь это всё будет длиться», «А может лучше Депозит?», «А может лучше фонд денежного рынка?» и т.д.

Можно задать более правильные вопросы. К примеру: «А как дела шли последний год у наших оппонентов когда была поддержка США?» или «А станут ли у них дела идти лучше после сворачивания поддержки?» и т.д.

Индекс МосБиржи продолжает чуть сползать, сейчас на уровнях годичной давности. Тогда все активно покупали и докупали, а параллельно были заявления главного спонсора наших оппонентов, что на РФ будут накладывать больше санкций и поддержка деньгами и оружием будет столько сколько нужно.

Теперь когда главный спонсор проекта «Украина» говорит, что они заканчивают финансирование и вообще снимут санкции с РФ если потребуется, при этом рынок распродают. Л-Логика.

Но ничего. Завершение конфликта уже во всю идёт, Мы ждали три года, подождём ещё немного.

Авто-репост. Читать в блоге >>> Все всё понимают (ну может кроме тех кто автора ватником называет).

Все всё понимают (ну может кроме тех кто автора ватником называет).

Класс, писал вчера, что Владимир З. себя закопал. И что больше всех от вчерашней встречи в Овальном кабинете победил Темнейший. И по мне это очевидные вещи, но не для всех (рис 1)

Что сегодня мы узнаём от пресс-секретаря Белого дома? А то, что администрация президента США Дональда Трампа не намерена больше финансировать конфликт Украины с Россией, заявила пресс-секретарь Белого дома Каролин Левитт в интервью Fox News.

«Джо Байден больше не находится в Овальном кабинете, и мы больше не собираемся просто так выписывать чеки на войну, идущую далеко от нас, без реального, долгосрочного мира,» — сказала она.

Пресс-секретарь добавила, что диалог о мире требует уступок с обеих сторон, но Владимир Зеленский этого не понимает. Она также назвала его упрямым переговорщиком и указала, что присутствие журналистов на встрече с Трампом помогло показать всему миру, с чем приходится сталкиваться Вашингтону в диалоге с Киевом.

«Американский народ и весь мир смогли увидеть, с чем президент Трамп и его команда имели дело за закрытыми дверями на переговорах с украинцами»

Авто-репост. Читать в блоге >>> Пятничный_мем про "А я говорило"

Пятничный_мем про "А я говорило"

На неделе рубль был 85,92 и, скорей всего, это было дно. В посте разборе отчёта ЦБ «О развитии банковского сектора» обсуждали, что у нас есть две ключевые даты в продажах валюты:

(1)под налоговый период 28 февраля.

(2) 27 февраля, как дата истечения лицензий Минфина США на завершение операций с Газпром нефтью и Сургутнефтегазом попавшими под санкции США в начале года.

Оба фактора прошли и рубль по чуть крепнет. Пока всего несколько процентов. Посмотрим какой будет тренд дальше. Определённо с текущей ценной нефти (которая ниже чем заложено в бюджете) и с текущим курсом рубля (который ниже чем заложено в бюджете) история выглядит интересной. Сам под это взял валютных облигаций Новатэка.

По чуть так и продолжу добирать параллельно с акциями.

Если сильно переживали за рубли когда курс был около 110, то сейчас хорошее время когда можно формировать потихоньку позицию в валютных инструментах (обычная валюта, облигации в валюте, фонды денежного рынка в валюте и т.д.), если вам такая нужна. #пятничный_мем в эту тему сегодня.

Авто-репост. Читать в блоге >>> 🐹 «Не знаю, что происходит, но мне кажется началось»

🐹 «Не знаю, что происходит, но мне кажется началось»За последние 3 дня индекс МосБиржи падал до -5% в моменте от локального максимума. Лавров сказал, что никакой заморозки не будет, а то что останется от Украины тоже должно быть освобождено от расистских законов. А Трамп выдал инсайт что нет гарантий, что конфликт удастся урегулировать. Ну ничего себе: «нет гарантий»! Вот это инсайды из Белого дома.

Кто-то теперь видит падение индекса к 3000 для закрытия гэпа, кто-то рисует линии поддержки на 2900, отдельные горячие головы видят падение ещё ниже. В целом очень забавно читать что вот оно «загоняли хомяков, а теперь пошли на разворот» 🐹🐹 Мне бы такое самомнение, что вся геополитика в мире ради ̷м̷е̷н̷я̷ ̷ хомяков в РФ.

Да, рост в 40% от дна это много. Но на мой взгляд, у нас тут особый случай. Индексу МосБиржи надо вырасти ещё на ~8% чтобы дойти до уровней мая прошлого года, ещё на треть, чтобы дойти до максимальных уровней 2021. Но и тогда, в октябре 2021, рынок был дешёвый по разным меркам. А за эти 3,5 года накопленная инфляция составила ~37%, что как бы говорит, что рынок всё ещё остаётся дешёвый. Не экстремально дешёвый как в ноябре/декабре, но точно не дорогой.

Авто-репост. Читать в блоге >>> Минфин жадничает в премиях ОФЗ и это хорошо.

Минфин жадничает в премиях ОФЗ и это хорошо.

Коротко:

Высокий спрос на аукционах Минфина сохранятся — Минфин этим пользуется и даёт маленькую премию. Квартальный план по займам выполнить уже не проблема. В инфляции С-Стабильность.

Подробно:

Минфин на аукционах предлагал два выпуска с постоянным купоном ОФЗ 26248 и 26225. Так как с одной стороны на предыдущих аукционах Минфин нагнал квартальный план по размещению ОФЗ, а с другой спрос на аукционах остаётся высокий, то Минфин может себе позволить жадничать в премиях к рынку и делать их совсем небольшими (~0,1%) и это очень хорошо, для тех кто уже в ОФЗ )

Аукционы с хорошим спросом, в ОФЗ 26248 240 млрд. руб., в ОФЗ 26225 85 млрд руб. Суммарно Минфин сегодня занял 192 млрд руб. (142,4 + 50,0), а с начала года 793 млрд. Учитывая что план на квартал 1 трлн и осталось ещё 4 дня аукционов (рис 1), то для выполнения плана Минфину достаточно занимать по ~52 млрд руб. Что удавалось делать и в более сложные времена. Поэтому быстрый рост премии мы вряд ли увидим на следующих аукционах. Что для RGBI в плюс, давить Минфин сильно не будет (если конечно план перевыполнить вдруг не решит)

Авто-репост. Читать в блоге >>> 💲🤑 Про торги выходного дня.

💲🤑 Про торги выходного дня.

МосБиржа $MOEX обрадовала своих инвесторов запуском с 1 марта торгов в выходные дни. В тоже время вижу грусть и печаль у спекулянтов с призывами «Астанавитесь».

Новость не новость, она была ожидаема, сама Мосбиржа много раз говорила про расширение времени торгов. Да и то что СПБ Биржа $SPBE уже запустила торги в выходные не оставило Мосбирже шансов не запускать.

Т-Т $T уже давно разрешает торговать акциями по выходным. Сбер $SBER облигациями. ВТБ $VTBR своим фондом денежного рынка $LQDT и что? И ничего, небо на землю не упало. МосБиржа просто берёт торги выходного дня под свой контроль (и комиссию за сделки, физиков то на рынке 3/4 объёмов (рис 1), и выходные они не работают).

Могу даже проспойлерить, что пока торги в выходные Мосбиржа запустила на рынке акций, на рынке облигаций они тоже скоро появятся. И фондами потом будем в выходные торговать. И срочными инструментами. И время торгов будут расширять. А в конечном итоге всё придёт к торговле всеми инструментами в режиме 24/7/365.

Авто-репост. Читать в блоге >>> Разбор отчетности: почему клиенты банка Озона могут остаться без денег

Разбор отчетности: почему клиенты банка Озона могут остаться без денегМаркетплейсы прочно вошли в жизнь. Если верить ВЦИОМ, то 71% жителей нашей страны за прошедший год покупали онлайн. Причем в 92% случаях — на маркетплейсах.

Как известно, маркетплейсов-монополистов в нашей стране всего два — это Озон и ВБ. Задача любого монополиста –– подсадить покупателя на собственную иглу. Для этого они выстраивают целые экосистемы, запуская комплементарные основному бизнесу продукты. Пожалуй, самый популярный такой продукт — повышенные кэшбекиот банков, принадлежащих маркетплейсам.

Система проста. Маркетплейс предлагает покупателю получить приятную скидку практически на все товары, которые продаются на его платформе. Для этого нужно всего ничего — оформить онлайн-карту банка маркетплейса и оплатить ей покупку. Если верить отчетности Озона, например, то половина от общего числа покупателей маркетплейса (27 млн) уже пользуется его картой. Причем не только для покупок на самой платформе. Больше 30% транзакций по этим картам совершаются вне Озона, то есть они используются как обычные дебетовые.

Авто-репост. Читать в блоге >>> Минфин нагоняет план. Умные деньги набирают ОФЗ.

Минфин нагоняет план. Умные деньги набирают ОФЗ.Коротко:

На аукционах Минфина сохраняется отличный спрос и остаются минимальные премии.

Подробно:

Аукционы Минфина в феврале проходят намного веселей чем в начале года. На прошлой неделе Минфин сегодня рекордный объём в ОФЗ ПД (фиксированный купон) в 225 млрд руб. В выпусках ОФЗ 26248 и ОФЗ 26233

На этой неделе Минфин суммарно занял 190 млрд руб. в выпусках ОФЗ 26247 (122,869 млрд.) и 26245 (67,825 млрд.). При этом и спрос значительный. И (как следствие высокого спроса) премия незначительная. (рис 1)

Но самое важное, «умные деньги», т.е. профессиональные участники рынка набирают длинные ОФЗ и набирают активно. Так, что за две последние недели Минфин занял 415 млрд руб. при плане на квартал 1 трлн руб. (рис 2)

Авто-репост. Читать в блоге >>> Собираем с рынка премию за риск эмитента ВДО, но не берём сам риск.

Собираем с рынка премию за риск эмитента ВДО, но не берём сам риск.Пока в ОФЗ мы видим планки и уменьшившающиеся доходности на «геополитическом оптимизме», можно посмотреть на ВДО размещения. Тем более на прошлой неделе разбор облигации ВДО многим оказался полезен, поэтому продолжим разбирать отдельные выпуски.

Сегодня про выпуск Ойл Ресурс Групп-001P-01 $RU000A10AHU1

Что за компания?

Российская нефтяная компания в составе крупной группы компаний. Занимается оптовыми поставками нефти и нефтепродуктов.Что с финансовой устойчивостью?

Свежая отчётность МСФО есть только за I полугодие 2024. Там мы видим рост выручки в три раза год к году (г/г) до 11,3 млрд руб. LTM (последние 12 месяцев) EBITDA – 833,3 млн руб. отношение чистого долга к EBITDA LTM – 1,49х. в целом более чем комфортно. Более свежего отчёта пока нет, но это нет у нас. Больше данные есть у рейтинговых агентств, так в ноябре 2024 года НРА повысило кредитный рейтинг до уровня «BB+|ru|» со стабильным прогнозом. И как последний штрих, ближайшее погашение облигаций будет только весной 2027 в выпуске Ойл Ресурс Групп-БО-01 $RU000A108B83, т.е. крупных расходов пока не планируется.

Авто-репост. Читать в блоге >>> О звонке Путина и Трампа [возможно] знали заранее. Рекордный спрос на ОФЗ с постоянным купоном был не просто так.

О звонке Путина и Трампа [возможно] знали заранее. Рекордный спрос на ОФЗ с постоянным купоном был не просто так.Коротко:

Минфин рекордно занял, заплатив рекордно низкую премию. Проф участники ждут смягчения санкций и спада инфляционного давления. Облигации конечно хорошо, но акции лучше. Недельные данные приемлемые, но в феврале можем увидеть рост инфляции. Но смотреть будет не на неё, а на денежную массу.

Подробно:

Минфин сегодня занял рекордный объём в ОФЗ ПД (фиксированный купон) в 225 млрд руб. В ОФЗ 26248 $SU26248RMFS3 - 174,758 млрд. руб. в ОФЗ 26233 $SU26233RMFS5- 50,000 млрд. руб. (рис 1)

![О звонке Путина и Трампа [возможно] знали заранее. Рекордный спрос на ОФЗ с постоянным купоном был не просто так. О звонке Путина и Трампа [возможно] знали заранее. Рекордный спрос на ОФЗ с постоянным купоном был не просто так.](/uploads/2025/images/18/86/50/2025/02/12/32d2e4.webp)

Просто для сравнения, за весь 2024 не было ни одно аукциона когда у Минфина получилось занять бы больше 100 млрд руб. в ОФЗ ПД. Во флоатерах да и по 1 трлн руб. занимал, но не в фиксах.

Интересен не только объём размещений, но и суммарный спрос почти в 350 млрд руб. Интересны и небольшие премии к рынку.

Всё это нам явно показывает на изменения настроений у профессиональных участников рынка. Как рыба прилипала, увидев такие объёмы в ОФЗ ПД в стратегии &ОФЗ/Корпораты/Деньги заменил короткий выпуск ЛСР на длинные ОФЗ 26238 и 26248, если неделю назад вес длинных ОФЗ в стратегии был 0%, то с учётом сегодняшних сделок стал ~40%

Авто-репост. Читать в блоге >>> Победить легче, проиграть сложнее. Несмотря на риски, игра продолжается.

Победить легче, проиграть сложнее. Несмотря на риски, игра продолжается.

Минфин представил предварительную оценку исполнения федерального бюджета за январь и мы можем для себя выделить пару важных моментов (рис 1):

— Дефицит за январь составил 1,7 трлн руб. при плановом на год 1,173 трлн руб.

— Расходы год к году (г/г) прибавили 73,6% (до 4,38 трлн руб.)

Превышение дефицита только за январь всего годового плана вызвано авансами по гос контрактам. При этом Минфин не ожидает существенных изменений в квартальной динамике исполнения расходов. Простыми словами в феврале и марте бюджетные расходы будут сильно меньше. Т.е. пока в планах сильное торможение бюджетного импульса.

Если и кредитный импульс разгоняться в феврале и марте не будет, то это будет дефляционная история со всеми вытекающими и для рынка акций и для рынка облигаций.

При этом мы можем получить повышенное инфляционное давление в ближайшие пару месяцев за счёт трат бюджета в январе (деньги пошли в экономику разогревая спрос), но данные по кредитованию и бюджетным расходам будут в данном случае опережающим индикатором.

Авто-репост. Читать в блоге >>> Про ошибки и Инфоцыган

Про ошибки и Инфоцыган

#вопросответ

Коллега, ну с непогрешимостью вы сильно загнули, хотя мне приятно ). На счёт того что вы не видели, могу только рекомендовать смотреть внимательней )

Если брать самое свежее, то вот в посте от 4 декабря «Триллион Минфина, разгоняющаяся инфляция и инструкция для Паниковского» писал:

«Сильно скептично был настроен на выполнения плана по заимствованиям последние месяцы, но сегодня Минфин занял половину от оставшегося плана на год (не путаем план на год и сумму поквартальных планов учитывающих недоборы за II и III квартал). Так что занять ещё столько же не проблема. Антон Германович,

извиняюсь, был не прав, признаю.

»

Или вот 20 декабря, когда ЦБ взял паузу. Там прямо хронологию ошибки расписал. Как изначально верное предположение (что будет пауза в повышении ставки) менялось когда и почему на неверное (хайк по ставке), хотя в отчётах ЦБ была информация и намёки на решение и смену подхода, а всё почему? А потому что были устоявшиеся предположения и невнимательное чтение отчётов ЦБ. Политика ЦБ не константа, ошибся, забыл об этом. Исправлюсь.

Авто-репост. Читать в блоге >>> Про ошибки и Инфоцыган

Про ошибки и Инфоцыган

#вопросответ

Коллега, ну с непогрешимостью вы сильно загнули, хотя мне приятно ). На счёт того что вы не видели, могу только рекомендовать смотреть внимательней )

Если брать самое свежее, то вот в посте от 4 декабря «Триллион Минфина, разгоняющаяся инфляция и инструкция для Паниковского» писал:

«Сильно скептично был настроен на выполнения плана по заимствованиям последние месяцы, но сегодня Минфин занял половину от оставшегося плана на год (не путаем план на год и сумму поквартальных планов учитывающих недоборы за II и III квартал). Так что занять ещё столько же не проблема. Антон Германович,

извиняюсь, был не прав, признаю.

»

Или вот 20 декабря, когда ЦБ взял паузу. Там прямо хронологию ошибки расписал. Как изначально верное предположение (что будет пауза в повышении ставки) менялось когда и почему на неверное (хайк по ставке), хотя в отчётах ЦБ была информация и намёки на решение и смену подхода, а всё почему? А потому что были устоявшиеся предположения и невнимательное чтение отчётов ЦБ. Политика ЦБ не константа, ошибся, забыл об этом. Исправлюсь.

Авто-репост. Читать в блоге >>> Что делать с ОФЗ? Судя по недельным данным инфляционное давление быстро спадает. Но недельные данные и не показатель.

Что делать с ОФЗ? Судя по недельным данным инфляционное давление быстро спадает. Но недельные данные и не показатель.

Коротко:

Минфин щедро увеличивает доходность. ОФЗ летят на эйфории замедления недельной инфляции. Автор думает, что это очередной фальстарт в наборе длинных ОФЗ.

Подробно:

На неделе Минфин занимал в ОФЗ 26246 с погашением через 11 лет и в 26228 с погашением через 5 лет.

В 26246 был поставлен новый рекорд по доходности при размещении в этом году — 17,49% годовых (рис 1). До этого рекорд был всего две недели назад в выпуске 26247 — 17,03%. Т.е. доходности на аукционах очень быстро растут.

Спрос на аукционах остаётся маленький, в этот раз ~70 млрд руб. на оба выпуска. Разместил Минфин на ~46 млрд руб. Т.е. на две трети от спроса. Такая пропорция сохраняется с начала года. Минфину приходится быстро повышать премию, чтобы занять значимый объём. Но с объёмами пока сложно, уже прошло 5 из 11 запланированных аукционов, а с учётом последних Минфин занял ~167 млрд руб. при квартальном плане в 1 трлн руб.

При этом вечером на рынке ОФЗ опять царит оптимизм на недельных данных по инфляции. Свежие данные по инфляции с 28 января по 3 февраля показали замедление до 0,16% после 0,22% и 0,25% двумя неделями ранее. В целом, если судить по недельным данным, инфляционное давление быстро спадает (рис 2). Окрепший чуть рубль тут играет на руку.

Авто-репост. Читать в блоге >>> План ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока. Но RGBI падать продолжит.

План ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока. Но RGBI падать продолжит.

RGBI (Индекс государственных облигаций РФ) продолжает сползать вниз (рис 1). Ждали этого и обсуждали не раз и в декабре, и в январе, как и раньше, предположу, что движение RGBI в южном направлении продолжится.

После небольшой эйфории на паузе ЦБ, рынок облигаций стабильно снижается 1,5 месяца. Растущие доходности в облигациях уже снова начали давить на акции. Сохранение динамики будет давление усиливать. Что в целом отлично для дивидендных инвесторов в акции, но сейчас не об этом.

Сейчас в разных каналах вижу, что есть опасения, что ключевую ставку будут поднимать на заседании ЦБ 14 февраля.

Коллеги видимо плохо слушали ЦБ. Новый (с декабря) план ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока, так как ключевой триггер для роста ставки теперь является ускорение кредитования (которое сейчас тормозит), а уже следом рост инфляции (которая не особо тормозит) и рост инфляционных ожиданий (которые вообще растут) по важности.

Авто-репост. Читать в блоге >>> Покупка ПИФов на Индекс или сборка портфеля самому.

Покупка ПИФов на Индекс или сборка портфеля самому.

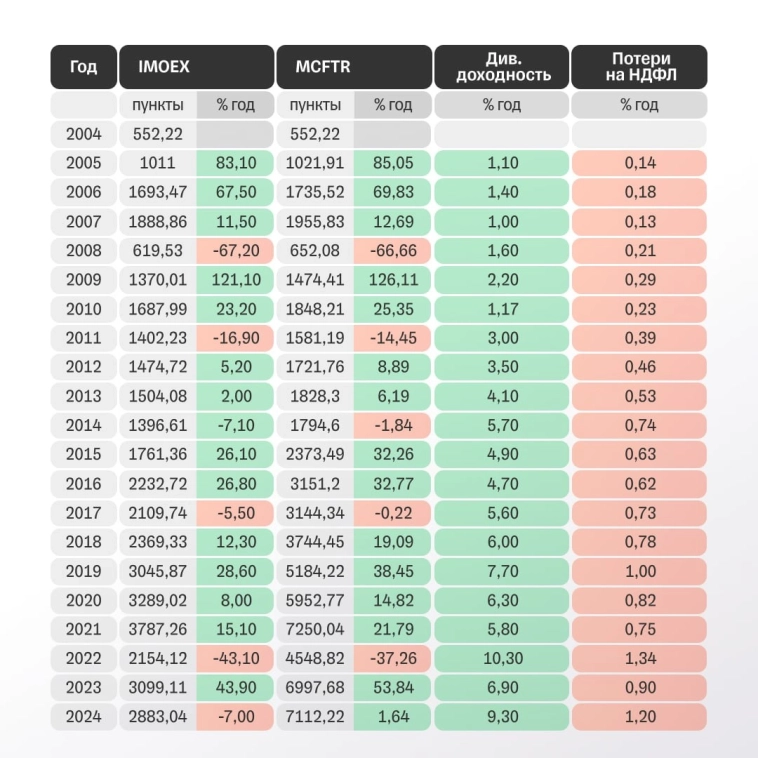

Т-Инвестиции подготовили таблицу (рис 1) где за 20 лет посчитали див доходность индекса и потери на НДФЛ (13%) от поступающих дивидендов. Основной посыл, что инвестирование в фонды выгоднее чем собирать индекс самому.

Если подходить к этому вопросу формально. То с этим действительно сложно спорить. Общие расходы популярных фондов сейчас, относительно, небольшие:

EQMX (УК ВИМ Инвестиции) — 0,67% в год.

TMOS (УК Т-Капитал) — 0,79% в год.

SBMX (УК Первая) — 0,95% в год.

BCSR (УК БКС Мир инвестиций) — 0,98% в год.

Так за 2024 разница на потерях между налогами и минимальной комиссией в случае фонда EQMX составила 0,53% (1,20%-0,67%) или 5.300 руб. При условии, что за 2024 вы получили дивидендами 1.000.000 руб. при общем портфеле ~10 752 688 руб.

Или 0,41% — 4.100 руб., 0,25% — 2.500 руб. и 0,02% — 2200 руб. для TMOS, SBMX и BCSR соответственно.

Большие ли это потери? — тут каждый решает сам. За себя скажу, что если бы повторял индекс, то заморачиваться с повторением индекса самому отслеживания изменения веса компонентов и состава индекса вряд ли бы стал, купил бы просто фонд. Но я и не повторяю индекс!

Авто-репост. Читать в блоге >>>