комментарии Тимур Гайнетьянов на форуме

-

Бюджет-2026: дефицит, долг и год возможностей в ОФЗ

Бюджет-2026: дефицит, долг и год возможностей в ОФЗ

Кратко:

Бюджет-2026 остаётся дефицитным и опирается на внутренние заимствования. Комбинация «рубль + нефть» пока хуже плановой, что повышает риск размещений сверх плана и делает давление объёмами на рынок ОФЗ системным фактором года. При этом высокая эмиссия и премии на аукционах создают возможности для инвесторов на долговом рынке — пока ЦБ удерживает инфляцию под контролем.

Подробно:

Зафиксируем ключевые ориентиры Минфина.

Бюджет — 2026:

— Доходы: 40,3 трлн руб. (+8,6% г/г)

— Расходы: 44,1 трлн руб. (+2,9% г/г)

— Дефицит: 3,8 трлн руб. (1,6% ВВП)

— Госдолг: 43,7 трлн руб. (+13% за год)

— Обслуживание долга: 3,9 трлн руб. — одна из самых быстрорастущих статей

(рост около +35% г/г, с ~2,9 до 3,9 трлн руб.)

Макроориентиры:

— Рост ВВП: 1,3%

— Инфляция: 4%

— Нефть Urals: $59

— Курс: 92,2 руб./$

Рублёвый ориентир по нефти — около 5 440 руб. за баррель.

На текущий момент нефть торгуется ниже бюджетного ориентира, а рубль — крепче заложенных параметров. С другой стороны, год только начинается, и пространство для корректировок ещё сохраняется.

Авто-репост. Читать в блоге >>> ОФЗ не радуют спекулянтов, но хороши для тех, кто пришёл за купоном

ОФЗ не радуют спекулянтов, но хороши для тех, кто пришёл за купоном

На последних в этом году аукционах Минфин занял 85,3 млрд руб.:

• ОФЗ 26250 — 20,7 млрд руб.

• ОФЗ 26252 — 64,6 млрд руб.

Итог IV квартала — 3,828 трлн руб. по номиналу при плане 3,8 трлн руб. План выполнен с небольшим запасом.

За весь 2025 год Минфин разместил ОФЗ на 8,266 трлн руб. по номиналу (с учётом юаневых выпусков). Фактически привлечено 7,202 трлн руб., из них почти половина (3,533 трлн) — в IV квартале.

Рекорд года пришёлся на 12 ноября: за один аукционный день Минфин разместил ОФЗ на 1,856 трлн руб., из которых 1,691 трлн руб. дали два новых выпуска ОФЗ-ПК 29028 и 29029.

Вывод здесь достаточно прямой: спрос на госдолг устойчивый, Минфин закрывает заимствования без ценового давления на кривую, а рынок спокойно переваривает даже крупные объёмы.

График и параметры размещений ОФЗ в I квартале 2026 года узнаем уже на ближайшей неделе. Посмотрим, с какими аппетитами выйдет Минфин. Но в целом проблем с размещениями быть не должно. Интерес к длинным выпускам сохраняется.

Авто-репост. Читать в блоге >>> МФО: охлаждение уже здесь. А в 2026 станет жёстче

МФО: охлаждение уже здесь. А в 2026 станет жёстче

В свежем #отчётеЦБ «Обзоре ключевых показателей микрофинансовых институтов за III квартал 2025 года» — много показательных сигналов для тех, кто присматривается к условному Займеру $ZAYM или любит высокую доходность ВДО от МФО.

Если коротко: хороших новостей там немного. Рынок формально растёт, но качество этого роста заметно ухудшается. Просрочка растёт быстрее портфеля, регуляторное давление усиливается, а бизнес-модели части игроков подходят к пределу.

Этот обзор — редкий случай, когда ЦБ без прикрас и «мягких формулировок» довольно прямо описывает будущие проблемы сектора. Для инвестора это как раз тот текст, который стоит читать не по диагонали. А вдумчиво и весь. Если же вы не инвестировали в МФО, а так, «просто в курсе быть», то ок. Можно ограничится краткой версией.

Подробно:

Что происходит сейчас

Рынок МФО формально растёт, но качество этого роста ухудшается.

Портфель займов — 757 млрд руб. (+38% г/г), но квартальный прирост минимальный с 1к23. Выдачи снизились до 506 млрд руб. (-5% к/к) (рис 1).

Авто-репост. Читать в блоге >>> 📈Т-Технологии: рост продолжается

📈Т-Технологии: рост продолжаетсяОперационные результаты за ноябрь показывают, что рост Т-Технологий $T сохраняется и остаётся качественным — без резких перекосов и разовых эффектов.

База и активность

Активные клиенты — 34,1 млн (+7% г/г), всего клиентов — 53,7 млн (+14% г/г). MAU вырос на 6% г/г, DAU — на 2% г/г. Темпы не взрывные, но тут важно другое: экосистема остаётся «ежедневной». Это фундамент для комиссионных и небанковских доходов.

Обороты и экосистема

Объём покупок клиентов за январь–ноябрь — 8,9 трлн руб. (+12% г/г). Рост оборотов опережает рост клиентской базы — значит, увеличивается монетизация, это в плюс.

Финансовый контур

Кредитный портфель — 3,1 трлн руб. (+21% с начала года), при этом растёт и инвестиционный портфель клиентов (+44% г/г). Это говорит о перераспределении средств внутри экосистемы. Менеджмент указывает на фокус на B2B, рекламу и аналитические сервисы, снижая зависимость от классического банка.

Авто-репост. Читать в блоге >>> Диверсификация без фанатизма: сколько эмитентов достаточно в портфеле облигаций AA+

Диверсификация без фанатизма: сколько эмитентов достаточно в портфеле облигаций AA+

#вопросответ

Кратко:

При рейтинге AA и выше вопрос количества эмитентов не является критичным. 5-7 эмитентов будет достаточно, чтобы купоны плюс/минус равномерно шли и доля рубль/валюта подходящая для вас была.

Подробно:

Для облигационного портфеля, полностью состоящего из корпоративных бумаг инвестиционного уровня (AA–AAA), таких как Европлан, Сибур, Яндекс, ФосАгро или Сбер, риск дефолта отдельного эмитента уже вторичен (он минимальный) по сравнению с другими факторами — процентным риском, ликвидностью и валютной структурой.

Поэтому в такой ситуации диверсификация по эмитентам перестаёт быть самоцелью. А практический подход следующий:

1. Количество эмитентов

Достаточно ровно столько выпусков и эмитентов, сколько необходимо:

— для выстраивания удобной периодичности купонных поступлений (еженедельно/ ежемесячно);

— для соблюдения целевой аллокации (короткие/длинные бумаги, фикс/флоатер);

— для баланса рубль / валюта, если портфель не только рублёвый.

Авто-репост. Читать в блоге >>> Тренд на смягчение усиливается: спокойные аукционы Минфина, замедляющаяся инфляция, интересные ОФЗ.

Тренд на смягчение усиливается: спокойные аукционы Минфина, замедляющаяся инфляция, интересные ОФЗ.

Кратко:

Спокойные аукционы Минфина проходят с высоким спросом, инфляция замедляется как по недельным, так и по месячным данным, бюджетные расходы остаются сдержанными, кредитный спрос не разгоняется — всё это аргументы за увеличения доли ОФЗ в стратегии.

Подробно:

Аукционы Минфина проходят спокойно и без существенных информационных поводов. Сегодня в выпуске ОФЗ 26252 размещено 74,6 млрд руб., в ОФЗ 26254 — 40,4 млрд руб. Совокупный спрос почти вдвое превысил объём размещения. В целом у Минфина ситуация комфортная: рынок стабильно поглощает предложения и хочет больше, т.е. давление на RGBI (Индекс государственных облигаций РФ) со стороны размещений минимальное. Излишний спрос может выходить на рынок, на этом ОФЗшки могут подрасти.

Свежие данные по инфляции и вышедшие отчёты ЦБ разберём подробно в выходные. Пока же можно зафиксировать, что ключевые моменты, обозначенные в утреннем разборе #отчётЦБ «О чём говорят тренды», остаются в силе: В целом это всё про продолжение тренда на снижение.

Авто-репост. Читать в блоге >>> IPO «Базиса»: сильные метрики и ставка Ростелекома.

IPO «Базиса»: сильные метрики и ставка Ростелекома.Для рынка это, скорее всего, последнее IPO в 2025 году, первым делом посмотрим на ключевые параметры размещения:

— Ценовой диапазон: 103–109 ₽ за акцию (оценка 17–18 млрд руб.).

— Объём предложения: около 3 млрд руб. — частично продают миноритарии, Ростелеком остаётся.

— Стабилизация: около 10% предложения на 30 дней.

— Период заявок: 4–9 декабря.

— Торги: стартуют 10 декабря, тикер BAZA (листинг 2 уровня).

Основные моменты по компании:

1. «Базис» — лидер сегмента:

#1 в виртуализации (26% рынка),

#2 в контейнеризации (20%), экосистема из 10 собственных продуктов.

Сильная позиция в нише для управления динамической ИТ-инфраструктурой. Направление растёт быстрее отрасли и тренд скорей всего сохранится.

2. Глубокая интеграция в госинфраструктуру

97% мощностей ГЕОП и половина систем ГосТеха уже работают на продуктах «Базиса». Это высокий барьер для конкурентов и понимание что нам что компания не просто зашла с улицы.

Авто-репост. Читать в блоге >>> IPO «Базиса»: сильные метрики и ставка Ростелекома.

IPO «Базиса»: сильные метрики и ставка Ростелекома.Для рынка это, скорее всего, последнее IPO в 2025 году, первым делом посмотрим на ключевые параметры размещения:

— Ценовой диапазон: 103–109 ₽ за акцию (оценка 17–18 млрд руб.).

— Объём предложения: около 3 млрд руб. — частично продают миноритарии, Ростелеком остаётся.

— Стабилизация: около 10% предложения на 30 дней.

— Период заявок: 4–9 декабря.

— Торги: стартуют 10 декабря, тикер BAZA (листинг 2 уровня).

Основные моменты по компании:

1. «Базис» — лидер сегмента:

#1 в виртуализации (26% рынка),

#2 в контейнеризации (20%), экосистема из 10 собственных продуктов.

Сильная позиция в нише для управления динамической ИТ-инфраструктурой. Направление растёт быстрее отрасли и тренд скорей всего сохранится.

2. Глубокая интеграция в госинфраструктуру

97% мощностей ГЕОП и половина систем ГосТеха уже работают на продуктах «Базиса». Это высокий барьер для конкурентов и понимание что нам что компания не просто зашла с улицы.

Авто-репост. Читать в блоге >>> Минфин разогнался, инфляция остыла: что это значит для ОФЗ.

Минфин разогнался, инфляция остыла: что это значит для ОФЗ.

Минфин опять вошёл во вкус и разошёлся с займами.

Сегодня заняли 184,5 млрд руб. в ОФЗ 26251 — 138,6 млрд, и в ОФЗ 26253 — ещё 13,9 млрд.

Плюс на дополнительных размещениях по тем же выпускам собрали ещё 32 млрд.

Вчера Минфин дебютировал на юаневом направлении, заняв 20 млрд юаней (около 220 млрд руб. по текущему курсу).

Итого за два дня объём заимствований составил порядка 400 млрд руб.

Рынок при этом отрабатывает растущие объёмы размещений явно без признаков стресса, давления на кривую нет, что в целом позитивно.

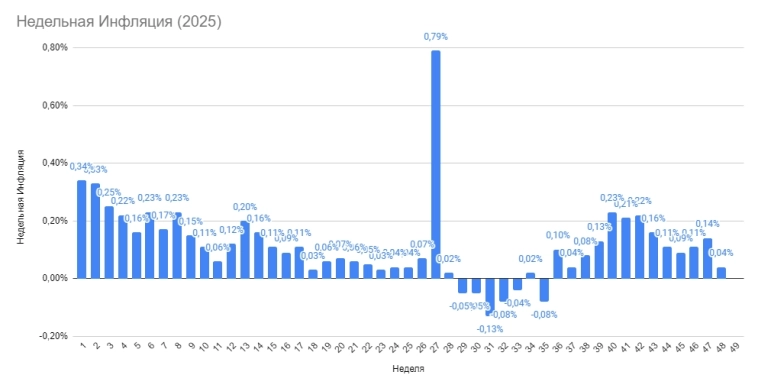

Свежие недельные данные тоже в плюс. По оценке Росстата, за неделю 25 ноября – 1 декабря индекс потребительских цен вырос всего на 0,04%. После 0,14% и 0,11% двумя неделями ранее. (рис 1)

Бензин продолжает дешеветь (-0,3%) и пока можно за ним перестать так внимательно следить.

Формально неделя пересекает календарную границу и переходит в декабрь, но по сути это заключительный срез ноября, и именно он показывает что инфляционное давление заметно ослабло. По итогам ноябрь вполне может показать инфляцию менее 4% saar (годовой темп инфляции, пересчитанный с учётом сезонности).

Авто-репост. Читать в блоге >>> Апдейт по МосБирже: свежие объёмы подтверждают тренд

Апдейт по МосБирже: свежие объёмы подтверждают трендМосБиржа представила данные по оборотам за ноябрь.И ноябрьские обороты подтверждают тенденцию о которой говорили в разборе МСФО на прошлой неделе: комиссионная модель укрепляется, рыночная активность растёт.

📈 Что в отчёте:

- — Акции — 2,3 трлн, хорошие среднедневные объёмы.

- — Облигации — 4,4 трлн + объёмные размещения.

- — Срочный рынок — 11,5 трлн, волатильность поддерживает активность.

- — Денежный рынок — 117 трлн, главный драйвер комиссионной базы.

Данные дают прямое подтверждение: рост рынка частично компенсирует падение процентных доходов, а структура бизнеса смещается туда, куда и должна — в комиссионный доход (ядро бизнеса биржи).

Но осторожность всё же нужна:

— Комиссии растут, но не закрывают провал процентного дохода полностью.

— Расходы продолжают давить на маржу, и это ключевой риск.

— Обороты могут просесть на праздниках — их никто не отменял.

Итог: тренд правильный сохраняется, но давление на прибыль будет оставаться.

Авто-репост. Читать в блоге >>> ✈️ Аэрофлот $AFLT 9М 2025: выручка растёт, маржа тает, а прибыль — “бумажная”

✈️ Аэрофлот $AFLT 9М 2025: выручка растёт, маржа тает, а прибыль — “бумажная”

#разборМСФО

Компания отчиталась по МСФО за 9м 2025 года. (рис 1)

Кратко:

Рост расходов побеждает рост тарифов — тревожный тренд для капиталоёмкого перевозчика.

И если на первый взгляд операционно мы видим стабильность, а финансово получается эффектная картинка, то это только на первый взгляд, всё резко тускнеет после корректировок.

Подробно:

• Пассажиры: движения почти нет

Перевезено 42,5 млн пассажиров, что соответствует уровню прошлого года. Но меняется структура: внутренний рынок –1,1%, международные линии +3,4%.

Загрузка кресел — 89,9%, то есть компания по-прежнему умеет заполнять борта даже в условиях стагнации внутреннего рынка.

• Выручка: +6,3% г/г (до 676,5 млрд руб.), однако растёт она больше за счёт тарифов, а не за счёт реального увеличения объёмов перевозок.

Такая модель имеет существенный изъян: повышать ставки можно лишь до определённого потолка, после которого пассажир начинает голосовать рублём — или уходит к конкуренту, или просто остаётся дома. Добавим к этому рост издержек (об этом ниже) и картинка получается не очень красивая.

Авто-репост. Читать в блоге >>> Растут кредиты, растут депозиты, летит ипотека, а вот прибыль растёт не у всех.

Растут кредиты, растут депозиты, летит ипотека, а вот прибыль растёт не у всех.

ЦБ представил свежий отчёт «О развитии банковского сектора» и там много интересного.

Кратко:

#отчётЦБ показывает, что кредитование заметно ускорилось, ипотека быстро растёт и обещает девелoперам сильный IV квартал а банки активно наращивают портфель ОФЗ.

Прибыль сектора просела на 15% из-за провала волатильных доходов, и при этом половину всего заработал Сбер. Неплохо чувствует себя и Т-Банк, а вот остальным похоже сложно.

Подробно:

• Кредитования заметно ускоряется. (рис 1)

Требования к компаниям в октябре увеличились на заметные 2,4 трлн руб. +2,5% (+0,6 трлн руб., +0,7% в сентябре), в основном за счет рублевых корпоративных кредитов. (+2,0 трлн руб., +2,4%)

Ускорение кредитования = ускорение роста денежной массы.

• Ипотека летит вверх. (рис 2)

Прирост в октябре составил 1,2% после 0,8% в сентябре. Снижение ставки драйвят рыночную ипотеку. А новости о возможном ужесточении «Семейной ипотеки» драйвят выдачи льготной ипотеки. Самолёт $SMLT / ПИК $PIKK / ЛСР $LSRG / Эталон $ETLN должны показать хороший IV квартал.

Авто-репост. Читать в блоге >>> Минимальное давление предложения и сдержанная инфляция — поддержка для кривой ОФЗ.

Минимальное давление предложения и сдержанная инфляция — поддержка для кривой ОФЗ.

Сегодняшние аукционы Минфина прошли без сюрпризов — обычные будны. В сумме заняли 134,8 млрд руб.:

— выпуск ОФЗ 26252 собрал 113,5 млрд руб,

— а ОФЗ 26254 — ещё 21,3 млрд руб.

Спрос уверенный. Минфин мог бы легко подтянуть планку и занять больше, но не торопится — годовой план и так закрывается, так что можно и не спешить.

Для кривой ОФЗ это скорее в плюс. Как уже обсуждали, давление со стороны аукционов Минфина до конца года будет минимальным.

Росстат опубликовал оценку недельной инфляции за период с 18 по 24 ноября. Рост 0,14% после 0,11% и 0,09% двумя неделями ранее (рис 1), есть небольшое ускорение, но ничего сверх естественного. С начала месяца инфляция составила всего +0,40%, с начала года — +5,23%. Для сравнения: на аналогичную дату в 2024 году показатель был +8,09%. Темпы роста цен остаются умеренными.

Бензин ещё немного вниз: −0,3%, дизельное топливо всё вверх: +0,5%

В целом текущая недельная статистика подтверждает режим умеренной и контролируемой инфляции. Данные за ноябрь будут отличные. Что долговому рынку вообще и ОФЗ в частности в плюс.

Авто-репост. Читать в блоге >>> МосБиржа — конец эры сверхдоходов на ставке. Почему компания остаётся интересной.

МосБиржа — конец эры сверхдоходов на ставке. Почему компания остаётся интересной.Кратко:

МосБиржа отчиталась за 9М 2025. В отчете мы видим смену основного источника прибыли бизнеса. Комиссионная модель укрепляется, а процентная составляющая сжимается, и именно это движение определяет динамику чистой прибыли (и будущие дивиденды). Компания при этом остаётся интересной.

Подробно:

• Данные 3 кв. 2025 против 3 кв. 2024

— Комиссионные доходы +30,8% (19,4 млрд руб. vs 14,9 млрд руб.

— Чистый процентный доход –44% или ~12,7 млрд руб. (разница между % доходами и % расходами)

— Операционные расходы (персонал + административные) практически без изменений 11,3 млрд руб. на уровне прошлого года

— Чистая прибыль падение на четверть -25% до 17,3 млрд руб. Против 23,0 млрд руб. годом ранее.

— Доля комиссий в структуре дохода выросла до ~58%

• 9 месяцев 2025 vs 9 месяцев 2024.

— Комиссионные доходы +24% (55,8 млрд руб. vs 44,9 млрд руб.)

— Чистый процентный доход снизился на 48% (37,1 млрд руб. vs 65,6 млрд руб.)

Авто-репост. Читать в блоге >>> Отчёт за 9 месяцев ВУШ: минус по прибыли, плюс по долгам

Отчёт за 9 месяцев ВУШ: минус по прибыли, плюс по долгамКратко:

У компании резкое ухудшение финансового результата: выручка снизилась до 10,77 млрд руб., валовая прибыль просела более чем вдвое, а чистый итог ушёл в убыток -1,16 млрд руб. по сравнению с прибылью год назад. И пока этот тренд, скорей всего, сохранится.

Подробно:

Слабые результаты за 9М — это не результат разового фактора, а скорее изъян модели шеринга, которая обострилась из-за высокой конкуренции.

Основное давление идёт изнутри операционной деятельности. Себестоимость растёт быстрее выручки: ремонт, перевозка и обслуживание самокатов заметно подорожали, а фонд оплаты труда вырос вместе с масштабом инфраструктуры.

Всё это съело большую часть маржинальности, и операционная прибыль схлопнулась практически до нуля относительно прошлогоднего уровня. Рост прочих расходов — особенно убытки от выбытия парка, что прямо говорит о физическом износе и необходимости постоянных вложений.

Ситуацию усугубляет долговая нагрузка. Финансовые расходы подскочили почти вдвое, и при высокой ставке это становится хроническим источником давления на отчетность.

Авто-репост. Читать в блоге >>> #разборМСФО Черкизово — 3К25: зерно дешевеет, а ставка душит

#разборМСФО Черкизово — 3К25: зерно дешевеет, а ставка душитКратко:

Черкизово показали отличный квартал. Пресс-релиз местами звучит как из методички по вертикальной интеграции: зерно подешевело, маржа выросла, а еще и экспорт на подъёме. Но дьявол в деталях процентные расходы взлетают, а срезаный CapEx вернётся бумерангом в будущий рост.

Подробно:

Выручка: рост на ценах

В 3К25 выручка выросла на 14% и почти весь рост — это рост цены, которая поднялась в среднем на 13%. Т.е.объёмы подросли скромно и это не сказать что очень хорошо, но ассортимент идёт в сторону более маржинальных товаров — это хорошо. Курица +12,9%, свинина +18,8% — рынок помог, компания монетизировала.

Если смотреть за 9 месяцев — +11,2% выручки, из них 3,6% — это объёмы. Всё остальное — цена.

Маржинальность: всё дело в зерне

На стороне Черкизово играют сейчас три вещи: (1)дешёвое зерно нового урожая, (2)высокие цены на мясо и (3)«чистый» ассортимент.

Результат:

Скорректированная валовая прибыль +33%,

Маржа — 27,4% (лучшие уровни года).

Авто-репост. Читать в блоге >>> ФосАгро: +48% чистой прибыли, –60 млрд долга.»

ФосАгро: +48% чистой прибыли, –60 млрд долга.»

Кратко:

МСФО за 9М 2025 у ФосАгро показывает сильные результаты. Рост не остановился ни по выручке, ни по прибыли. По капитальным затратам кстати тоже не остановился. А вот долг сокращается.

И всё это несмотря на то, что рынок удобрений штормит (цена упала от летних максимумов почти на 20% (рис 1)), геополитика подбрасывает новые «сюрпризы» (пошлины в ЕС). А рубль всё ещё крепкий.

Авто-репост. Читать в блоге >>> Т-Технологии: МСФО 9М/3К 2025 — рост есть 🫡

Т-Технологии: МСФО 9М/3К 2025 — рост есть 🫡#разборМСФО

Кратко:

Т-Т демонстрирует сильный квартал. Темпы высокие, однако структура результатов важнее: бизнес уже крупный, и рост начинает всё сильнее зависеть от эффективности, а не просто от расширения портфеля.

Подробно:

Выручка: масштаб сделал своё дело

Из пресс-релиза:

«По итогам 9 месяцев 2025 г. выручка Т превысила 1 трлн руб., рост 69% год к году»

Это очень быстро, но рост объясним: кредитный портфель прибавил 13% YoY, а процентные доходы по МСФО выросли практически пропорционально:

«Процентные доходы 779 млрд руб. за 9 месяцев 2025 г. против 438 млрд руб. годом ранее»

Средняя ставка 2024–2025 гг. повышала доходность портфеля, и Т этим закономерно воспользовался.

Прибыль: растёт хорошо

МСФО фиксирует:

«Прибыль за период 120 млрд руб. против 83,5 млрд руб. годом ранее»

Рост +44% — тут комментировать, только портить.

Из пресс-релиза:

«Операционная чистая прибыль за 9 месяцев — 120 млрд руб., рост 43%»

Авто-репост. Читать в блоге >>> Покупка «Европлана» Альфой — в целом нормальная история.

Покупка «Европлана» Альфой — в целом нормальная история.Для миноров это не выглядит угрозой, пока компания остаётся самостоятельной, как чётко заявлено в пресс-релизе. Альфа — старый кредитор Европлана, финансовая история крепкая, рейтинг выше, фондирование дешевле — всё это скорее плюс, чем минус.

Ключевой риск один: чтобы после сделки никто не начал «оптимизировать» бизнес под себя. Если самостоятельность сохранится, как обещано, — синергия может быть реально рабочей.

У меня доля в компании значимая, активно наращивал последнее время. Поэтому слежу за процессом особенно внимательно.

---

Частный инвестор, автор канала «Ричард Хэппи», бесплатных курсов по облигациям и дивидендным акциям, а также стратегий автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги».

Авто-репост. Читать в блоге >>> ДОМ РФ красиво зашли — книга переподписана в первый же день.

ДОМ РФ красиво зашли — книга переподписана в первый же день.

Розница плюс фонды, спрос по верхней границе — всё как положено. Я, честно, надеюсь: в этот раз всё будет хорошо. А не так как было последние пару лет, где IPO часто превращались в триллер с элементами хоррора и финальной сценой «где инвестор смотрит на допку и минус, а потом делает глубокий вдох».

Так что держу за ДОМ РФ кулачки — пусть у этой «полуоблигации» всё получится.

Ну а пока, какие были размещения, такой и — #пятничный_мем

PS

Не проходи мимо, жмякни лайк, поддержи котейку )

#IPO

---

Частный инвестор, автор канала «Ричард Хэппи», бесплатных курсов по облигациям и дивидендным акциям, а также стратегий автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги».

Авто-репост. Читать в блоге >>>