МКБ опубликовал финансовый отчет по МСФО за 2020 год

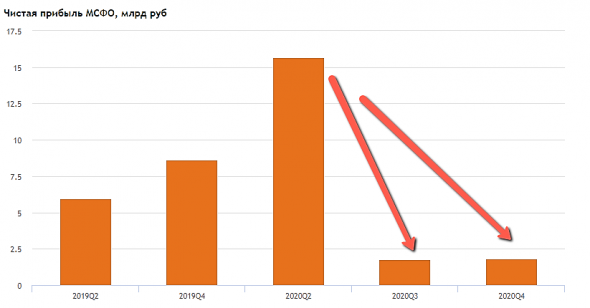

Чистая прибыль увеличилась более чем в 2,5 раза по сравнению с аналогичным периодом прошлого года и составила 30,0 млрд руб. Это один из самых высоких темпов прироста в отрасли.

Рентабельность собственного капитала и рентабельность активов выросли до 16,9% и 1,1%, соответственно (7,8% и 0,5% по итогам 2019 г.).

У банка хороший показатель Cost/Income Ratio (отношение доходов к расходам), почти 30%. Банк жёстко контролировал издержки и сократил их на 0,3%.

Чистые процентные доходы (до вычета резервов) выросли на 30,8% по сравнению с 2019 годом и достигли 59,2 млрд руб. Чистый процентный доход увеличился благодаря снижению стоимости привлечения средств. Российский ЦБ в 2020 году активно снижал ключевую ставку, что вызвало снижение ставок по депозитам.

Чистые комиссионные доходы выросли на 33,8% по сравнению с аналогичным периодом прошлого года и достигли 15,4 млрд руб. Поддержку росту чистых комиссионных доходов оказали операции с ценными бумагами и операциям на рынках капитала, а также увеличивающиеся комиссии за распространение страховых продуктов.

Согласно дивидендной политике банка на выплаты дивидендов направляется не менее 10% от чистой прибыли Банка, на основе отчетности по РСБУ. Но решение о выплате дивидендов за 2020 до сих пор не принималось.

У банка высокий темп прироста кредитного портфеля. Объем кредитования увеличился на 22% до 1,01 трлн руб. Высокий темп роста корпоративного портфеля связаны как с большим объёмом новых выдач, так и с эффектом от ослабления курса рубля. Основными драйверами роста розничного портфеля стали ипотека и автокредитование.

МКБ имеет низкий уровнь просроченной задолженности по кредитному портфелю: показатель “NPL 90+” составил всего 3,1%. К примеру, у Сбера, этот показатель составляет 4,7%.

МКБ внушает определённое доверие, демонстрируя очень хорошую динамику в отрасли среди публичных банков.

Ольга Бурдейная, первый приз ваш, спасибо!