Оксана Гафаити

Как отбирать акции в сезон отчетности

- 25 августа 2016, 12:56

- |

Чем интересен сезон отчетности? Тем, что на результатах отчетов многие акции совершают сильные движения. И на этих движениях можно зарабатывать. При условии, что вы контролируете свой риск. В этом видео я покажу, как отбирать акции компаний, торгующихся на биржах США, в период отчетов. Пошаговую инструкцию и видео смотрите под катом.

( Читать дальше )

- комментировать

- 514 | ★4

- Комментарии ( 0 )

Какой сайт лучше всего подходит для анализа графиков

- 24 августа 2016, 10:49

- |

Лучше всего для работы с графиками, на мой взгляд, подходит сайт Stockcharts.com. Его основателями являются Джон Мерфи (John Murphy), известный аналитик и автор книг по теханализу, и Чип Андерсон (Chip Anderson), в прошлом программист Microsoft. Вероятно, в этом союзе — секрет успеха ресурса.

( Читать дальше )

Зачем долгосрочному инвестору смотреть на график

- 23 августа 2016, 11:10

- |

Бытует мнение, что графики цен — это удел исключительно трейдеров, а долгосрочным и ценностным инвесторам они ни к чему. По мне, это самое дорогостоящее заблуждение. Графики нужны всем. Прежде всего потому, что они позволяют быстро понять, что происходит с бумагой, стоит ли ее покупать, а если вы держите ее в портфеле, то — не пора ли ее продавать.

( Читать дальше )

Эффект дежавю на графике S&P 500

- 22 августа 2016, 15:13

- |

Во время анализа американского рынка за прошедшую неделю меня не покидало ощущение дежавю. Все индексы: Nasdaq Composite ($COMPQ), Dow Jones Industrial ($INDU) и S&P 500 ($SPX) вновь обновили свои исторические максимумы и продолжили балансировать вблизи пиков. Коррекции как таковой опять не случилось. В этот раз рынок поддержало восстановление энергетического сектора (XLE) и цен на нефть (как я и ожидала в предыдущем обзоре).

( Читать дальше )

Анализ акций для среднесрочной торговли: Reynolds American (RAI)

- 19 августа 2016, 12:05

- |

В этом видео я на примере Reynolds American, Inc. (NYSE:RAI) показываю, как провожу анализ акций для среднесрочной торговли (с удержанием от 2-х недель и дольше). А заодно рассматриваю акции RAI как кандидата на лонг. Основаниями для покупки я вижу: 1. Вероятность коррекции на рынке. 2. Взятие 50-дневной скользящей средней и закрепление над ней. 3. Рост цены на росте объема. Однако причин не лонговать RAI не меньше. При анализе я использую свой набор индикаторов. Ссылки на их описание здесь. Хотите получать новые видео раньше, чем они появятся на блоге? Подписывайтесь на мой канал на Youtube. Оставляйте свои комментарии под постом.

( Читать дальше )

Чего ждать: коррекции или продолжения роста (обзор S&P 500 на 15.08.16)

- 15 августа 2016, 15:19

- |

На прошлой неделе рынки снова вернулись к росту. Все индексы: Nasdaq Composite ($COMPQ), Dow Jones Industrial ($INDU) и S&P 500 ($SPX) обновили свои исторические максимумы. Не отстает от США и глобальный рынок. Там тоже царит позитив. Фонд развивающихся стран iShares MSCI Emerging Index Fund (EEM) вернулся на уровень июля 2015 года и продолжает расти. Vanguard FTSE All World Ex US Fund (VEU), состоящий на 95% из иностранных акций и не включающий американские бумаги, преодолел важный уровень сопротивления ($45) и идет вверх.

( Читать дальше )

Коррекция миновала, быки снова в игре (обзор S&P 500 на 08.08.16)

- 08 августа 2016, 14:25

- |

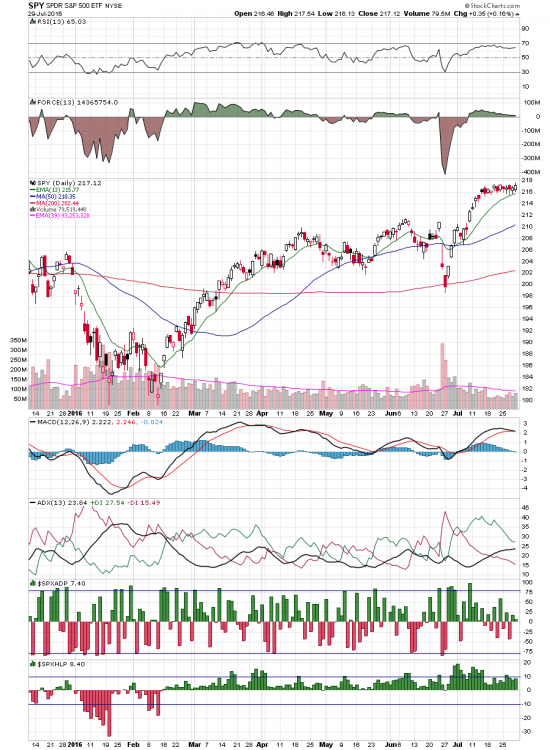

Прошедшая неделя на рынка началась с долгожданной коррекции. Однако продлилась она недолго и уже к концу недели индексы вернулись к росту. Причиной тому стали: cнижение банком Англии процентной ставки вдвое (с 0,5% до 0,25%) и запуск им вслед за ЕЦБ программы QE (по скупке корпоративных облигаций), а также пятничный отчет по безработице в США, который оказался лучше прогнозов.

Продолжение подъема на рынке привело к перетоку денег из облигаций в акции. Это снизило цены облигаций и повысило их доходность (цена и доходность облигаций движутся в обратных направлениях — подробнее об этом здесь). Рост доходности ($TNX) привел к снижению цен на защитные активы (золото, серебро) и подтолкнул вверх финансовый сектор (XLF). На фоне этого S&P 500 (SPY) вновь обновил исторический максимум.

( Читать дальше )

5 сайтов для поиска акций и торговых идей: SC’s Sectors Summary

- 04 августа 2016, 09:16

- |

( Читать дальше )

Печальный график в сезон отчетности

- 02 августа 2016, 12:31

- |

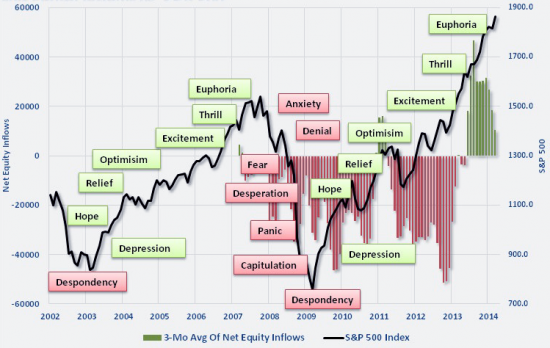

Приведенный график отражает динамику прибыли компаний, входящих в индекс S&P 500 ($SPX) по стандарту GAAP и явно указывает на отрыв фондового рынка от реальной экономики. Как видно, прибыль компаний не изменилась с 2007 года, при том что S&P 500 вырос на 40%. И где здесь фундаментальная связь между прибылью и ценой акции? Ее давно нет. Более того, результаты свежих отчетов говорят нам о том, что «вечеринка продолжается» *. Взять тот же Apple (AAPL).

( Читать дальше )

10 сигналов на графике S&P 500 (SPY на 01.08.16)

- 01 августа 2016, 13:25

- |

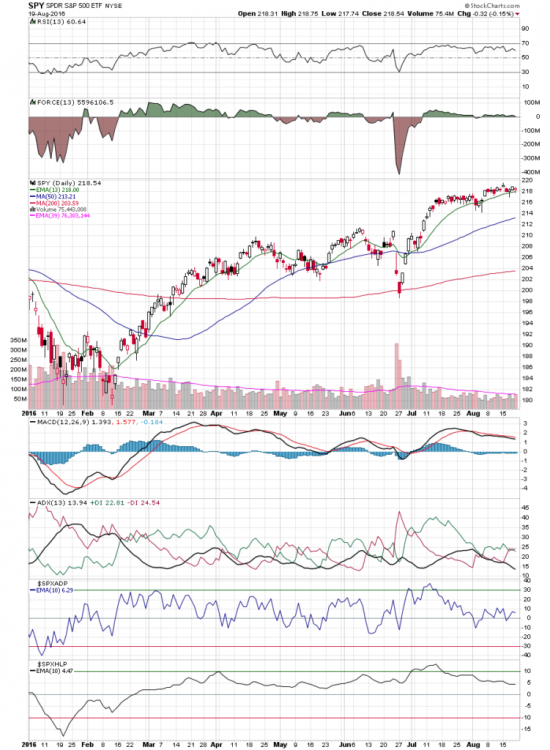

На прошлой неделе ФРС не преподнесла сюрпризов и не стала поднимать ставку. Это немного ослабило доллар (UUP), который еще больше просел от укрепления йены и на слабых данных по ВВП США. Слабый доллар вернул к росту сырье (GLD, DBC) и развивающиеся рынки (EEM). Nasdaq Composite (QQQ) протестировал в пятницу исторический максимум и оказался из индексов наиболее сильным.

Это стало возможным во многом благодаря хорошим отчетам таких ИТ-гигантов, как Apple, Facebook, Google и Amazon, а также росту биотехнологического сектора (XBI). Что касается SPDR S&P 500 (SPY), то он так и не ушел на коррекцию и продолжает стоять в боковике, а его график не значительно изменился за последние две недели.

( Читать дальше )

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге