SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Edward

Моя дипломная работа про модель Блэка-Шоулза-Мертона

- 04 июля 2012, 02:02

- |

С декабря по май медитировал над опционами и писал дипломную работу про косяки модели Блэка-Шоулза-Мертона, в июне защитил ее, и теперь решил поделиться — вдруг кому-нибудь будет интересно почитать.

narod.ru/disk/55200205001.648fdbc5dbbfa194696d7836b9dbbb04/edward_gordin_graduation_paper.pdf.html

Там в общем введение это блаблабла; 1-я глава — про стохастический процесс базового актива, риск-нейтральность и выведение формул опционов на разные базовые активы (через риск-нейтральное мат.ожидание); во 2-ой главе самое интересное — это моделирование стохастической волатильности в Монте-Карло (очень наглядно показывает, почему существует улыбка волатильности); 3-я глава — про опционный риск-менеджмент (модифицированные греки).

3-я глава не очень оригинальная, техники взяты из Dynamic Hedging Талеба.

narod.ru/disk/55200205001.648fdbc5dbbfa194696d7836b9dbbb04/edward_gordin_graduation_paper.pdf.html

Там в общем введение это блаблабла; 1-я глава — про стохастический процесс базового актива, риск-нейтральность и выведение формул опционов на разные базовые активы (через риск-нейтральное мат.ожидание); во 2-ой главе самое интересное — это моделирование стохастической волатильности в Монте-Карло (очень наглядно показывает, почему существует улыбка волатильности); 3-я глава — про опционный риск-менеджмент (модифицированные греки).

3-я глава не очень оригинальная, техники взяты из Dynamic Hedging Талеба.

- комментировать

- ★42

- Комментарии ( 33 )

Процентные ставки, вопрос

- 11 мая 2012, 21:45

- |

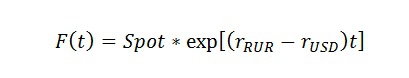

Теоретически фьючерсный курс USD:RUB определяется по формуле

где t — это количество лет до исполнения, а r_RUR и r_USD — это типа безрисковые ставки рубля и доллара.

Вопрос в следующем: какие именно ставки нужно использовать в этой формуле, чтобы ее результаты был похожи на те фьючерсные курсы, которые в действительности складываются на рынке?

Подойдут ли например MIBOR и LIBOR?

Извините если вопрос идиотский. Спасибо.

где t — это количество лет до исполнения, а r_RUR и r_USD — это типа безрисковые ставки рубля и доллара.

Вопрос в следующем: какие именно ставки нужно использовать в этой формуле, чтобы ее результаты был похожи на те фьючерсные курсы, которые в действительности складываются на рынке?

Подойдут ли например MIBOR и LIBOR?

Извините если вопрос идиотский. Спасибо.

Газпром: фундаментальные характеристики

- 10 августа 2011, 19:55

- |

Рыночная капитализация (Enterprise Value, EV) Газпрома сейчас составляет где-то 4 901 686 млн. руб.

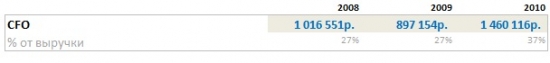

Денежные потоки от операционной деятельности (Cash from operations, CFO) за последние три года составили:

(Показатель из отчета о движении денежных средств)

В среднем это 1 124 607 млн. руб.

Соответственно, значение показателя CFO/EV по Газпрому за последние 3 года колеблется между 18% и 30%. Среднее составляет 23%. Для Газпрома это очень много.

И наоборот, мультипликатор EV/CFO колеблется между 3,5 и 5,5 со средним 4,4. Эти цифры можно интерпретировать как количество лет, за которые сегодняшние инвестиции в Газпром окупились бы, если бы весь заработанный кэш отдавался инвесторам (а не тратился на капексы). Дальше бы шли сплошные профиты до тех пор, пока основные средства не развалятся. А развалились бы они приблизительно через 20 лет (остаточная стоимость основных средств делить на амортизацию = 5 486 429 / 243 615 = 22,5 года)

( Читать дальше )

Денежные потоки от операционной деятельности (Cash from operations, CFO) за последние три года составили:

(Показатель из отчета о движении денежных средств)

В среднем это 1 124 607 млн. руб.

Соответственно, значение показателя CFO/EV по Газпрому за последние 3 года колеблется между 18% и 30%. Среднее составляет 23%. Для Газпрома это очень много.

И наоборот, мультипликатор EV/CFO колеблется между 3,5 и 5,5 со средним 4,4. Эти цифры можно интерпретировать как количество лет, за которые сегодняшние инвестиции в Газпром окупились бы, если бы весь заработанный кэш отдавался инвесторам (а не тратился на капексы). Дальше бы шли сплошные профиты до тех пор, пока основные средства не развалятся. А развалились бы они приблизительно через 20 лет (остаточная стоимость основных средств делить на амортизацию = 5 486 429 / 243 615 = 22,5 года)

( Читать дальше )