Выручка +26,1%

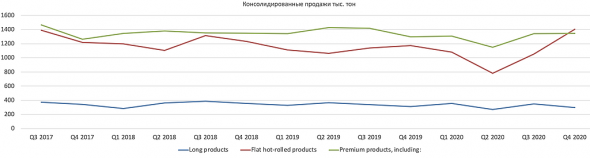

Рост производства стальной продукции +8%, стали +7%.

Снижение доли продукции с высокой добавленной стоимостью с 53% до 46%.

Долг, к сожалению, снизился до 2510 млн. К сожалению, т.к. процентные расходы не учитываются в налоге на ЧП.

Себестоимость тонны сляба выросла с 160 до 185 долларов.

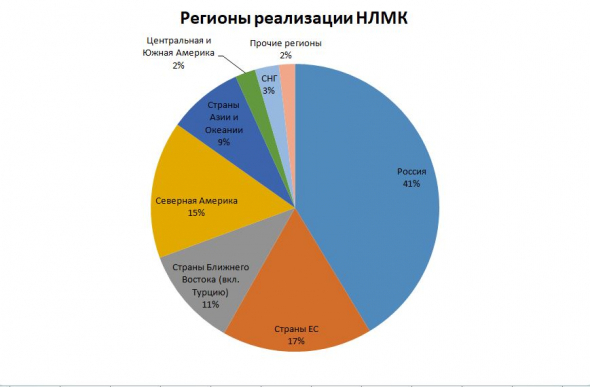

Рост экспорта с 35 до 52%. Рост цены реализации на 26% (вот и +26,1% выручки). Цены 1,26* производство 1,08=1,36 выручка. Где потерялись 10% роста выручки? Либо сейчас на склад работаем, либо в прошлый квартал разгружались.

По итогам 3 квартала 759 долларов запасы, по итогам 4 уже 888. Получается копили в 4 квартале? Тогда эта разница в выручке потерянная ещё больше 10% будет. И она должна пойти в рост запасов в 1 квартале. Отчёта пока нет, подождем. Вдруг объявятся запасы.

Айрат Нугуманов, первый приз твой! 750 руб