24 ноября 2023, 15:25

Длинный портфель облигаций: итоги третьего месяца, планы и сделки

В августе начал собирать новый долгосрочный портфель облигаций – идея, стратегия и часть сделок здесь. Итоги первого месяца здесь, а здесь итоги второго. Как выглядит портфель сейчас и какие есть мысли на будущее:

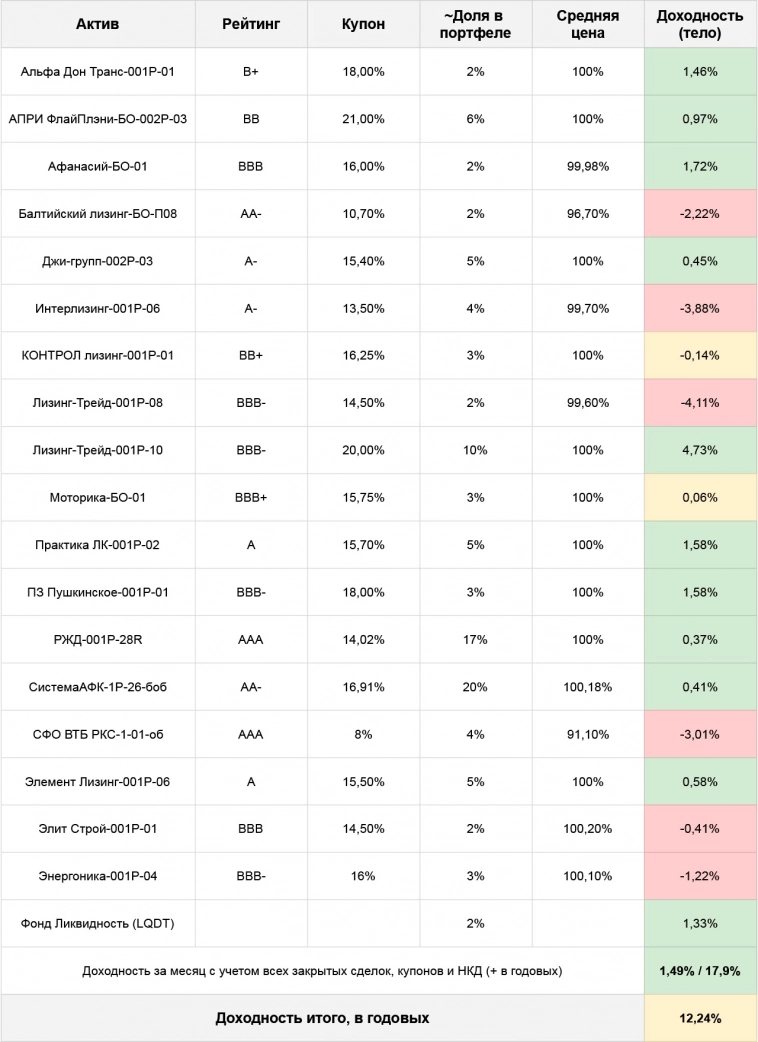

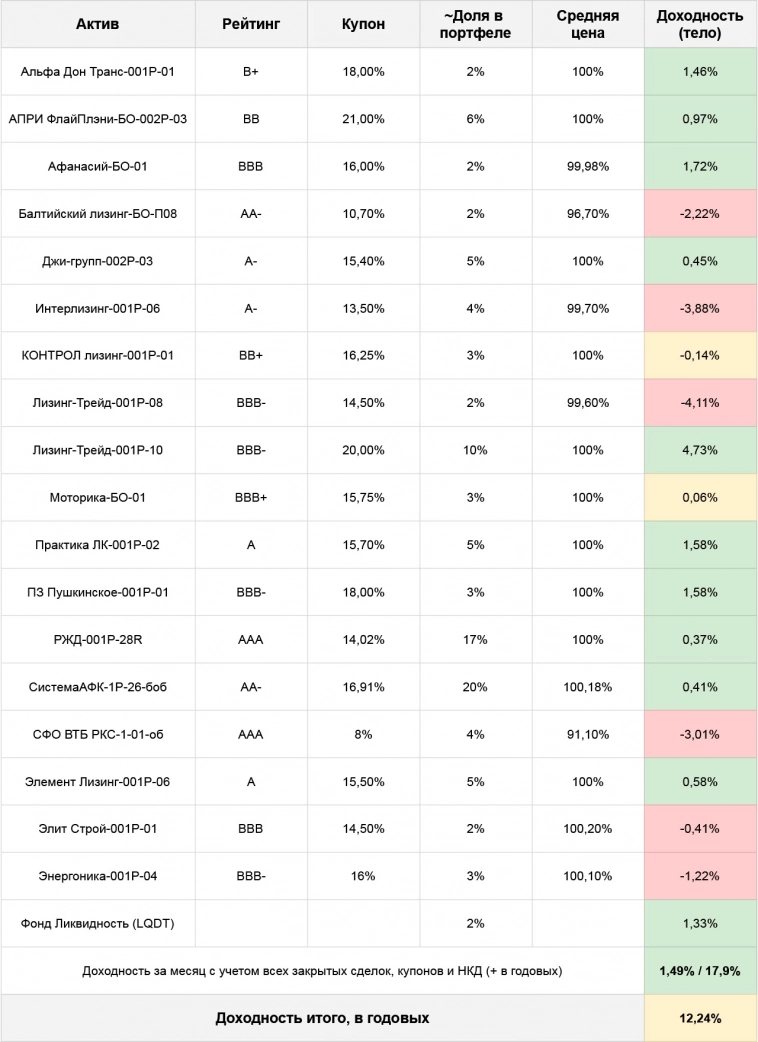

Основные параметры на середину ноября:

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

Сделки и общая ситуация на рынке:

🔹В самом начале периода брал пачку новых бумаг: Моторика-БО-01, Элемент Лизинг-001Р-06, Практика ЛК-001P-02 и Афанасий-БО-01, про них упоминал еще в прошлом обзоре

🔹Добавил новый Лизинг-Трейд-001Р-10 и ПЗ Пушкинское-001Р-01 в максимальных количествах, которые получилось взять на первичке. Это дало приличную прибавку в доходности без увеличения доли эмитентов BB-грейда. Среди реальных BB ни одна из новых бумаг в этот портфель не проходит по надежности

🔹Чтобы все это купить, были проданы флоатеры ГазпромКапитал-БО-002P-09 и частично РЖД-001P-28R

🔹Уже после отчетного периода купил со вторички новый Интерлизинг на ~1% портфеля (в районе номинала). Примечательно, что это первая позиция, купленная целиком на купонные поступления, без ребаланса или довнесения снаружи

🔹Среди старых бумаг на вторичке покупать все еще нечего. В конце октября начал добирать ОФЗ, в основном длинные (писал про них тут со списком), но в этом портфеле их не учитываю, тут только корпораты, хотя идея в целом похожа

👉Ставка ЦБ 15% стала не самой приятной новостью, я рассчитывал на более скромное повышение, но и такое портфель переварил без особых сложностей. Запас прочности на еще одну ступеньку повышения есть – и там по ситуации, можно будет или пересиживать в купонах, или продолжать обмен флоатеров на еще более высокий фикс

На случай совсем затяжного повышения – теперь есть еще и короткие бумаги (Афанасий, Моторика), и быстрые аморты (Элемент, Практика), которые тоже при необходимости могут стать ресурсом для ребалансировки. Но, надеюсь, до этого не дойдет

✅Мой телеграм, где много интересного: https://t.me/mozginvest

Основные параметры на середину ноября:

- Доля бумаг с фикс купоном – 61%, флоатеров и денег – 39%

- Доходность за месяц – 1,49% (~17,9% годовых)

- Текущая купонная доходность портфеля – 15,9% (без флоатеров = 16,1%)

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

- В этом месяце портфель уверенно обгоняет любые банковские депозиты/счета даже по голой купонной доходности (потолок для банков оцениваю в 14% – тут надо еще учитывать, что период высоких ставок затягивается, и прыгать по коротким предложениям «для новых клиентов» становится все более напряжным)

- Фонд LQDT за период 16.10-16.11 сделал 1,22% – это ~13,4% годовых, здесь хорошего мало

- В индексе ВДО-облигаций RUEYBCSTR совсем печаль, тут за тот же период 0,66% – это ~7,9% годовых (но хоть не минус, как в прошлом месяце)

Сделки и общая ситуация на рынке:

🔹В самом начале периода брал пачку новых бумаг: Моторика-БО-01, Элемент Лизинг-001Р-06, Практика ЛК-001P-02 и Афанасий-БО-01, про них упоминал еще в прошлом обзоре

🔹Добавил новый Лизинг-Трейд-001Р-10 и ПЗ Пушкинское-001Р-01 в максимальных количествах, которые получилось взять на первичке. Это дало приличную прибавку в доходности без увеличения доли эмитентов BB-грейда. Среди реальных BB ни одна из новых бумаг в этот портфель не проходит по надежности

🔹Чтобы все это купить, были проданы флоатеры ГазпромКапитал-БО-002P-09 и частично РЖД-001P-28R

🔹Уже после отчетного периода купил со вторички новый Интерлизинг на ~1% портфеля (в районе номинала). Примечательно, что это первая позиция, купленная целиком на купонные поступления, без ребаланса или довнесения снаружи

🔹Среди старых бумаг на вторичке покупать все еще нечего. В конце октября начал добирать ОФЗ, в основном длинные (писал про них тут со списком), но в этом портфеле их не учитываю, тут только корпораты, хотя идея в целом похожа

👉Ставка ЦБ 15% стала не самой приятной новостью, я рассчитывал на более скромное повышение, но и такое портфель переварил без особых сложностей. Запас прочности на еще одну ступеньку повышения есть – и там по ситуации, можно будет или пересиживать в купонах, или продолжать обмен флоатеров на еще более высокий фикс

На случай совсем затяжного повышения – теперь есть еще и короткие бумаги (Афанасий, Моторика), и быстрые аморты (Элемент, Практика), которые тоже при необходимости могут стать ресурсом для ребалансировки. Но, надеюсь, до этого не дойдет

✅Мой телеграм, где много интересного: https://t.me/mozginvest

1 Комментарий

dt0wer24 ноября 2023, 22:09Нормальный такой «длинный» портфель из лизингов0

dt0wer24 ноября 2023, 22:09Нормальный такой «длинный» портфель из лизингов0

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026