14 августа 2023, 09:18

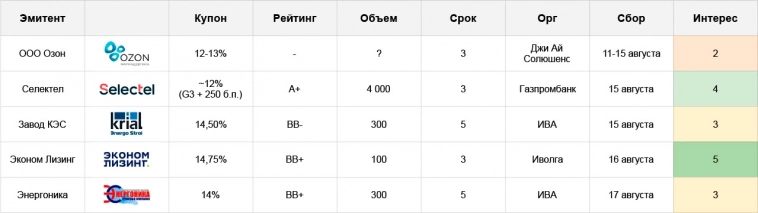

Облигации: первичные размещения на неделе с 14.08 по 20.08.23

💊ООО «Озон»: без рейтинга (скоринг Интерфакса BBB), YTM до 13,6%, 3 года. Только для квалов

Здесь интересная история. Свой первый выпуск эмитент разместил весной 2023, с совершенно нерыночным на тот момент купоном 13%. Но в стакане эти бумаги торговались и до сих пор торгуются по абсолютно неадекватным ценам в 120-140% и даже дороже, в т.ч. с отрицательной доходностью. Рациональных объяснений этому нет, единственный вариант – что покупатели путают компанию с одноименным маркетплейсом (и все равно звучит не особо убедительно)

У тех, кто планирует участвовать в новом размещении, идея именно в том, чтобы продолжить раздавать желающим по таким же запредельным ценам. Получится или нет – понятия не имею, к реальному рынку такая затея имеет очень отдаленное отношение

И нужно обратить внимание, что объемы в первом выпуске торгуются совсем небольшие. Поэтому, если в новый набьется критическая масса спекулянтов (а вход в этот раз – от 1,4 млн.), то кому они потом все это будут продавать и сколько это займет времени – вещи абсолютно непредсказуемые. Участвовать не планирую, но посмотреть со стороны будет интересно

🏭Завод КЭС: BB-, YTM~15,3%, 5 лет, 300 млн.

Здесь уже есть подробный разбор

🖥Селектел: A+, YTM~12,8%, 3 года, 4 млрд.

Тоже есть в подробностях, отдельным постом

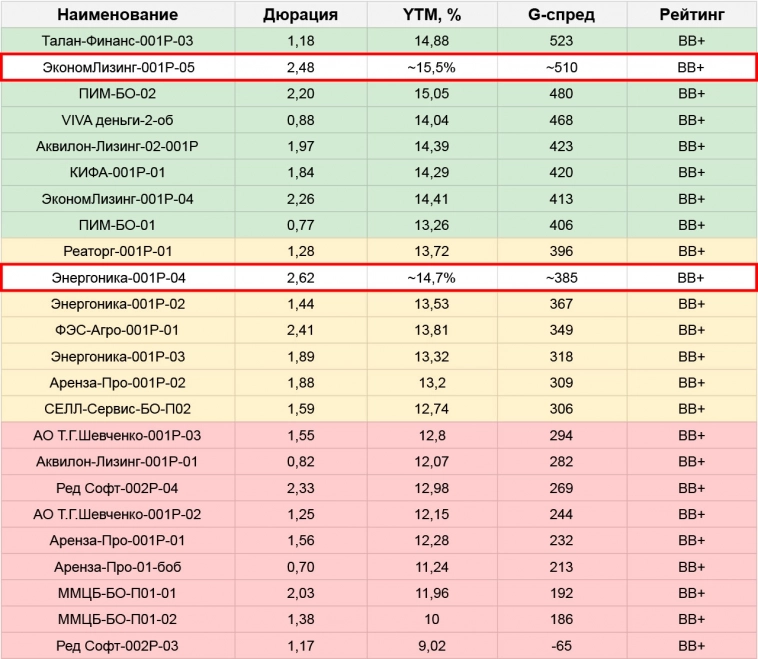

🚗Эконом Лизинг: BB+, YTM~15,5%, 3 года, 100 млн.

Выглядит как главный фаворит недели. Небольшой универсальный лизинг, работает в Москве и Южном ФО. Из наших знакомых эмитентов близкие по размеру бизнеса – ДиректЛизинг и Роделен. К финансовому положению претензий нет. В параметрах выпуска предложена премия и к рейтинговой группе, и к собственным выпускам эмитента

Здесь очевидно будет апсайд по телу, и он же станет запасом прочности на случай скорого повышения ставки ЦБ. Не вижу ни одной причины пропускать эту бумагу, единственная проблема это маленький объем выпуска: на всех, вероятно, не хватит

💡Энергоника: BB+, YTM~14,7%, 5 лет, 300 млн.

У компании сложная бизнес-модель, там намешаны факторинг, госконтракты и многочисленные растянутые по времени платежи. Глубоко в этом копаться ради столь скромного купона не вижу смысла (но для общего понимания рекомендую глянуть рейтинговый отчет, там расписано чуть подробнее). Явного негатива нет

Параметры – средние по рейтинговой группе и чуть лучше собственных выпусков. Есть важное отличие – ранняя амортизация, которая начнется уже на второй год. За счет нее заметно сокращается дюрация бумаги, в теории это должно бы вылиться в небольшую дополнительную премию в стакане. Какого-то особого энтузиазма выпуск у меня не вызывает, но если под конец недели останется свободный кэш – поучаствую небольшим объемом

✅Мой телеграм, где много интересного: https://t.me/mozginvest

0 Комментариев

Читайте на SMART-LAB:

EUR/USD: котировки прощупывают дно в попытке возобновить рост

Европейская валюта закрыла пятницу выше уровня поддержки 1.1807, сформировав при этом свечную модель «бычье поглощение». Сигнал для покупателей подан. При реализации восходящего сценария первой...

07.02.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «КОНТРОЛ лизинг» понижен до ruBB-, ПАО «ГК «САМОЛЕТ» присвоен статус "Под наблюдением", АО «ВЕРАТЕК» понижен до СС.ru)

⚪️ГУП ЖКХ РС(Я)

Эксперт РА продлил статус «под наблюдением» по рейтингу, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании продолжает действовать на...

07.02.2026