Солид-Лизинг: лизинг по-русски

Забегая вперёд хочу сказать, что ООО «Солид-Лизинг» — типовая лизинговая контора, коих в России превеликое множество. Тем не менее её будет полезно сравнить с недавним анализов другой лизинговой конторы в статье "ДиректЛизинг-всем лизингам лизинг!". Посмотрите, вроде как конторы делают одно и тоже дело, а насколько разнятся ведение бизнеса и финансовое положение.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Завод КЭС: Финансовый анализ"

Анализ финансового состояния ООО «Солид-Лизинг» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

Финансовый анализ ООО «Солид-Лизинг»

Финансовые показатели ООО «Солид-Лизинг»

Ликвидность баланса

⭐ — ликвидность баланса 25%. По наиболее срочным обязательствам недостаточно 82 млн рублей. Недостающие средства можно позаимствовать из дебиторской задолженности, на что, собственно, ООО «Солид-Лизинг» и рассчитывает. Для начинающих инвесторов поясню, что данное предприятие не может считаться финансово устойчивым, так как напрямую зависимо от расчётов по дебиторке.

Имущественное положение

⭐⭐ — заёмный капитал ЗК увеличивается ежегодно на 150 млн рублей. Собственный капитал СК, при этом, практически не меняется и находится в районе 190 млн. Чистая прибыль ООО «Солид-Лизинг», так же не растёт на протяжении последних двух лет, несмотря на дополнительные финансовые вливания. Увеличение заёмного капитала не сказывается на росте собственных средств в обороте СС. Практически все оборотные средства — заёмные. Поскольку доля СК и СС не растёт с долей ЗК, то мы имеем дело не с развитием бизнеса, а с латанием финансовых дыр, чтобы удержать прибыль на прошлогоднем уровне.

Показатели ликвидности

⭐⭐ — общая платёжеспособность предприятия L1 недостаточная. ООО «Солид-Лизинг» способно погасить только 29% всех своих обязательств. Тем не менее, за счёт дебиторской задолженности, предприятие имеет небольшой запас прочности по погашению краткосрочных обязательств L4. Остальные показатели либо на околонулевых, либо на околоминимальных значениях, что не усиливает финансовую устойчивость предприятия.

Показатели финансовой устойчивости

⭐ — предприятие закредитованное и закредитованность растёт U1. ООО «Солид-Лизинг» полностью зависит от заёмных средств и не может быть финансово устойчивым по определению. Соотношение заёмные средства/собственные средства не в пользу последних — 7,56 к 1.

Заёмные средства U12 используются не рационально. Скорее всего они используются для погашения предыдущих займов. Практически все показатели финансовой устойчивости не соответствуют рекомендуемым.

Финансовое состояние

⭐⭐ — Финансовое состояние ООО «Солид-Лизинг» минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств. На момент составления отчётности, угрозы потери инвестиций нет, но возможны задержки по расчётам.

Общий уровень финансового состояния оценивается как нестабильный. Общий показатель — 38 баллов.

Финансовая устойчивость

⭐⭐ — Присутствует умеренный риск банкротства. Предприятие может испытывать временные трудности с выполнением текущих обязательств. Не следует исключать технический дефолт.

Общий уровень финансовой устойчивости оценивается как нестабильный. Общий показатель — 47 баллов.

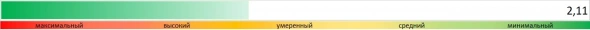

Уровень инвестиционного риска

Уровень инвестиционного риска — высокий, ближе к умеренному. Доля облигаций ООО «Солид-Лизинг» от общей доли активов может достигать 2,11%

Мнение эксперта

📌 Предприятие по надёжности ведения бизнеса и финансовому состоянию — ниже среднего. Вроде и солидный уставный капитал в 146 млн, но это всё, что есть у ООО «Солид-Лизинг» против 1,38 млрд долга.

Выручка за год хоть и составляет в среднем 400 млн рублей, но из-за низкой рентабельности 2,3%, чистая прибыль составляет чуть больше 9 млн рублей в год.

Становится очевидным, что с такой прибылью обслуживать долги крайне некомфортно, да и думать об укреплении финансового состояния так же не приходится.

Будьте рассудительны и неподкупны при выборе ВДО и пусть ваши инвестиции не знают дефолтов. С уважением, Алексей Степанович Галицкий.

В ближайших разборах

Не жалеем 👍, если статья вам была полезна и голосуем за анализ новых контор.

Вы можете оставить заявку на анализ интересующей вас конторы в комментарии под статьёй.

Обязательные условия :

- 1 коммент -> 1 контора;

- название предприятия;

- ИНН предприятия.

Настоятельно рекомендую

- 8 полезных формул для предсказания дефолта

- Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- Как правильно выбирать ВДО.

- Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1

- Как я собираю свой ВДО портфель. Часть 2

- Все статьи по финансовому анализу предприятий

Обязательные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

- Комментарий закреплён

Роман Н.20 августа 2021, 08:36Алексей Степанович Галицкий, Можете написать примерный график (по числам) выхода новых статей по анализу компаний?+1

Роман Н.20 августа 2021, 08:36Алексей Степанович Галицкий, Можете написать примерный график (по числам) выхода новых статей по анализу компаний?+1  Я ушёл.18 августа 2021, 15:40А теслу можно?)0

Я ушёл.18 августа 2021, 15:40А теслу можно?)0 Дмитрий Sh18 августа 2021, 15:46Спасибо за анализ+1

Дмитрий Sh18 августа 2021, 15:46Спасибо за анализ+1 Роман Н.18 августа 2021, 17:21Спасибо за анализ. Есть такая контора в портфеле. По видимому лучше заменю на что-то более надёжное.+1

Роман Н.18 августа 2021, 17:21Спасибо за анализ. Есть такая контора в портфеле. По видимому лучше заменю на что-то более надёжное.+1