Вся правда о дефолтах в ВДО

Сокращай риски, просчитывай риски, сопоставляй риски. Риски, риски, риски. Кругом одни риски. Что они значат и как выразить их в деньгах? Как не бояться дефолтов на рынке ВДО? Как защитить себя от дефолтов? Как знать наперёд, сколько я потеряю, а сколько заработаю? На эти и другие вопросы ищите ответы в статье, в которой я раскрою всю правду о дефолтах в ВДО.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй «Сравнительный анализ ВДО эмитентов»

Предположим, что я научился анализировать финансовое состояние эмитента, предположим, что я отобрал эмитентов и собрал ВДО портфель: «Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1» и « Как я собираю свой ВДО портфель. Часть 2», но… Как просчитать риски, и что это вообще значит? Как узнать, заработаю я по итогам года или останусь должен? Почему все говорят, о каком-то сумасшедшем риске в ВДО? Как его оценить и, самое главное, в чём его надо оценивать? Вопросы, вопросы, вопросы.

Где взять ответы на возникшие вопросы? Для этого должна быть статистика по эмитентам ВДО, а также способность и желание анализировать полученную информацию.

За последние 2 года я проанализировал, на предмет дефолтов, 524 предприятия из различных сфер деятельности, форм собственности и с различным капиталом. Кроме того, я проанализировал, по данному вопросу, доступную информацию Росстата и нескольких рейтинговых агентств. Всю информацию свёл воедино, чтобы иметь чёткое представление о том, насколько опасно/безопасно инвестировать в ВДО.

Действительно ли так страшен чёрт, как его малюют некоторые «знатоки» ВДО, которые наперебой утверждают, что ВДО — это шлак, ВДО – большие риски? Опять эти риски! Пора бы уже развенчать эти мифы об апокалипсисе на рынке ВДО.

Закономерности дефолтов

Анализ финансового состояния предприятий проводился только по бухгалтерскому балансу и не менее, чем за три последних года. При наличии отчётности за больший временной период, анализировался весь период. Данные анализировались за последние 13 лет начиная с 2007 года. 2007 год, как стартовый, выбран неслучайно, так как 2008 год был, пожалуй, самым показательным по дефолтам. После проведённого анализа, выявлено три закономерности:

- Первая закономерность, которую удалось выявить в ходе анализа, это принадлежность предприятия-банкрота к сфере финансов. Об этом я уже подробно писал в статье «Какие ВДО не надо покупать!? 7 фактов о дефолтах!» и именно поэтому я не скрываю своего предвзятого отношения к этим конторам. Среди других отраслей, явных закономерностей не выявлено и количество дефолтов по отраслям примерно одинаковое;

- Вторая закономерность, это то, что без разницы, какое у предприятия финансовое состояние на момент анализа. Объявить дефолт по ВДО могут как явные банкроты, так и те, у которых было практически идеальное финансовое состояние. Как это обратить себе на пользу чуть позже;

- Третья закономерность – это отсутствие явных закономерностей. То есть, невозможно предсказать дефолт, кто бы вам чего не говорил, в том числе и я. Поэтому важно научиться просчитывать количество возможных дефолтов на портфель и сумму убытков от дефолтов. Это и есть просчёт рисков, а не то, что многие обсуждают в комментариях смартлаба.

Когда вы будете знать, сколько дефолтов ожидать в своём портфеле и, за какое время, вы будете знать, сколько на этом потеряете денег. Зная сумму убытков в цифрах, вы сможете сопоставить убытки с прибылью и, если доходность портфеля вас будет устраивать, вы будете спать спокойно. Если нет, то рассчитаете все риски по новой.

📌 риски, выраженные в рублях, прямо пропорциональны степени вашего спокойствия.

Теперь о том, как рассчитать риски и как сохранять спокойствие.

Статистика дефолтов

В приведённой на рисунке статистике, анализировались все предприятия вне зависимости от того, представлены они на рынке ВДО или нет, так как банкротству подвержены абсолютно все предприятия.

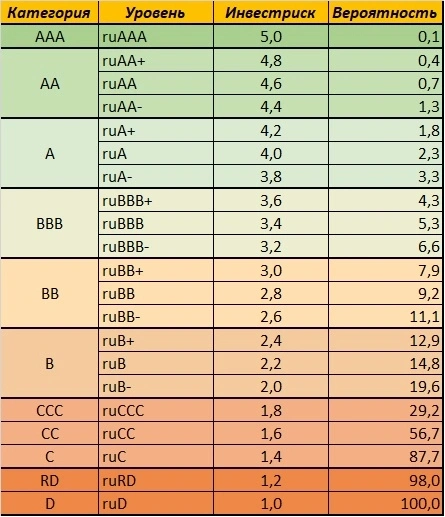

Чтобы проще было анализировать и просчитывать риск потери кровных, анализируемые предприятия были собраны в группы согласно своему рейтингу и/или инвестиционному риску. Напомню, что инвестиционный риск я просчитываю самостоятельно, а также перепроверяю рейтинг от рейтингового агентства «Галицкий А.С. против «Эсперт РА»: Брусника, Балтийский лизинг, Калита» и беру худший.

Анализ проводился по трём последовательным годам, поэтому вся приведённая вероятностная статистика дефолтов дана именно на этом временном отрезке.

Вероятность дефолтов на отрезке трёх лет

Все вероятности, это усреднённое значение моей аналитики, росстатовской и аналитики рейтинговых агентств.

Как и следовало ожидать, наименьшее количество дефолтов у предприятий с уровнем инвестиционного риска в 5 баллов (ruAAA) – 0.1. Это значит, что при наличии в вашем портфеле только эмитентов уровня ruAAA, вас ждёт только один дефолт на каждые 30 лет.

Два последних рейтинга: ruRD и ruD, можно не брать во внимание, так как это уже предприятия, объявившие дефолт или подтвердившие собственную несостоятельность, и вы их точно покупать не будете.

Как пользоваться статистикой дефолтов

Чтобы было понятно, как пользоваться статистикой по дефолтам в ВДО я приведу 2 примера: один абстрактный для понимания процессов, второй – практический.

Пример 1. Абстрактный

Предположим, что вы собрали портфель из 100 эмитентов с одинаковым инвестиционным риском в 3 балла (ruBB+) и стоимостью 100 тысяч рублей. Предположим, что у всех ВДО одна и та же доходность к погашению – 10%. А также, предположим, что вы инвестируете на срок в три года и за эти три года не намеренны больше анализировать эмитентов из портфеля, тем самым увеличивая собственный риск.

Таким образом, на конец срока инвестирования, стоимость вашего портфеля вырастет на 30%, без реинвестирования купонов и составит 130.000. Это в идеале.

За время инвестирования, согласно статистическим данным, в вашем портфеле с вероятностью 7,9(8) % могут дефолтнуть 8 эмитентов из 100. Чтобы проще было считать, предположим, что дефолты случились в раз и в самом конце инвестирования. Таким образом, на дефолтах мы теряем 8.000 рублей или 8% от портфеля, а реальная доходность портфеля составит не 10% годовых как предполагалось до расчётов, а 30.000 — 8.000 = 22.000 / 3 = 7.33%.

Так как, стоимость облигаций не падает сразу до нуля, то дефолтнувшие облигации можно продать спекулянтам и за 80%, если быть расторопным, и за 50% от номинала. Рассмотрим худший вариант продажи за 50%: 30.000 — 4.000 = 26.000 / 3 = 8,67%, то есть изначально следует рассчитывать на доходность не 10%, а на 1,33% меньше. Если вы будете закладывать в портфель риск на дефолт, то… Всё! Спите спокойно и приятных вам сновидений.

Пример 2. Практический

Практический пример не сильно отличается от абстрактного. Из сводной таблицы эмитентов ВДО удаляем всех, чей инвестиционный риск ниже 2,5 – 3,0 балла. Далее вычисляем средний инвестиционный риск для всех оставшихся эмитентов и определяем вероятность дефолта. Дальнейшие расчёты идентичны расчётам из первого примера. Погрешность в расчётах будет чуть выше чем в первом случае из-за различной доли бумаг эмитентов, но она незначительна и ею можно пренебречь.

Выводы эксперта

❗ Используя данную методику, можно собрать инвестиционный портфель ВДО с минимальным риском, менее 1%. Причём этот риск будет не сколько на ваши инвестиции, а сколько на вашу портфельную доходность или прибыль (кому как понятнее). Чтобы потерять хоть что-то из собственных денег, надо уж сильно постараться. Вернее, наоборот, не надо стараться и не надо ничего отбирать, а также вам должно очень сильно не повезти на начальном этапе. Даже если все звёзды Вселенной сойдутся против вас, придерживаясь данной методики невозможно потерять более 12% собственных денег.

❗ Снизить риск на портфель можно более тщательным подбором эмитентов. Для этого достаточно выбирать предприятия с более высокой финансовой устойчивостью и минимальным уровнем инвестиционного риска, более 3-х баллов по шкале ЛИСП.

❗ Чтобы максимально снизить риск на инвестиции до 0,02 – 0,1%, необходимо мониторить эмитентов раз в полгода-год, но лучше раз в квартал. При ухудшении финансового положения предприятия, у вас будет время выйти из бумаг без ущерба и переложиться в более надёжного эмитента или в ОФЗ, «голубые фишки» и прочие более надёжные облигации.

ВНИМАНИЕ!!! Вся вышеприведённая информация действительна только для собственных рейтингов, которые рассчитываются по иным критериям, чем рейтинги агентств, поэтому рейтинги могут не совпадать и ориентироваться только на рейтинги агентств не стоит.

Теперь вы знаете всё о дефолтах на рынке ВДО. Желаю вам минимум дефолтов на ближайшие 100 лет. С уважением, Алексей Степанович Галицкий.

Рекомендую к прочтению

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Спасибо, что дочитали до конца и задумались над прочитанным. Не забывайте поставить лайк и добавить статью в «избранное», потому как этот материал для избранных.

Остались вопросы? Задайте их в комментарии. Обязательно отвечу всем без исключения.