Придём к дефолту в "Обуви России" или нет? Финансовый экспресс анализ

Оригинал статьи, финансовый анализ и рейтинги российских компаний на сайте «Финансовый анализ предприятий ВДО». Переходите и подписывайтесь, чтобы не пропустить дефолт.

Финансовый анализ ООО «Обувь России»

Финансовый анализ ООО «Обувь России» проводится с целью:

- выяснения финансового положения предприятия";

- просчёта инвестиционного риска перед покупкой облигаций;

- определения их доли в портфеле, если риск окажется оправданным;

- принятия решения о покупке/продаже облигаций.

К дефолту в «Обуви России»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Имея в загашнике))) двухпроцентную долю облигаций ООО «ОР» и по просьбе подписчиков блога «Финансовый анализ», будем смотреть — придём ли мы к дефолту в «Обуви россии» или нет?

Финансовый анализ проводится мной с помощью специализированных программных средств ЛИСП и занимает 15-20 минут, но чтобы не выставлять голые цифры, а сделать анализ понятным и качественным, надо потратить ещё 2-3 часа на описание. Поэтому не жалеем лайков и вопросов в комментах. Отвечу каждому.

Финансовый анализ ООО «Обувь России»

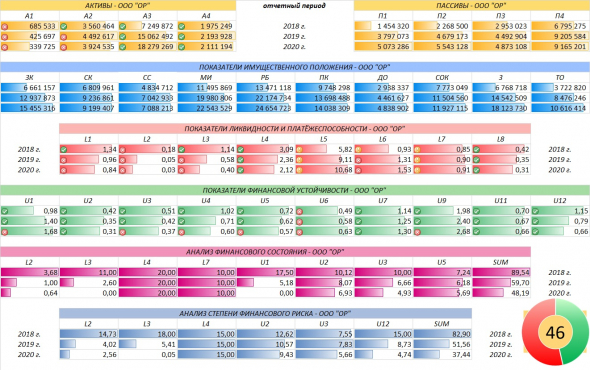

Ликвидность баланса

⭐⭐ Ликвидность баланса — 50%, но ликвидными являются только медленно — А3 и трудно — А4 реализуемые активы. Что касается наиболее ликвидных — А1 и быстрореализуемых — А2 активов, то тут наблюдается четырнадцати!!! кратный дефицит средств по А1 и полутора кратный — А2. Это значит, что в случае непредвиденной ситуации и продав всё, что можно быстро продать, предприятие не сможет погасить текущие обязательства. Однако со временем долги могут быть погашены за счёт медленно реализуемых активов.

Платёжеспособность предприятия

⭐⭐⭐ Платёжеспособность предприятия L1 ООО «Обувь России» стабильно падает и два последних года ниже минимально допустимого уровня — 1, хоть и не на много — 0,84, но ниже.

Абсолютная ликвидность

⭐⭐ Абсолютная ликвидность L2 предприятия падает вместе с платёжеспособностью. По итогам прошлого финансового года, ООО «ОР» может сразу погасить только 3% кредиторской задолженности, при рекомендованных 20-50%

Промежуточная ликвидность

⭐⭐ Промежуточная ликвидность L3 ООО «ОР» падает и на данный момент ниже минимального рекомендованного уровня — 0,80, в два раза. Это означает, что основная масса денег не на счёте предприятия и даже не на счёте предприятий, которые должны ООО «ОР», а в товаре, который надо ещё продать, если что-то пойдёт не так.

Текущая ликвидность

⭐⭐⭐⭐⭐Текущая ликвидность L4 в норме — больше 2. Следовательно, если считать, что деятельность предприятия не будет останавливаться, то с течением времени, предприятие сможет изыскивать средства для погашения текущих обязательств на протяжении года.

Коэффициент капитализации

⭐⭐ Уровень заёмных средств в общей доле капитала ООО «Обувь России» растёт. Это означает, что растёт закредитованность предприятия и уже превышен максимально допустимый порог капитализации — 1,68 против 1,50. Новый заём только усугубит сложившуюся ситуацию. Выход — реализация медленно реализуемых активов на 18 млрд. руб.

Финансовая автономия

⭐⭐ Коэффициент финансовой автономии U3 — 0,4. Этот показатель близок к оптимальному, но в динамике он стабильно снижается, что говорит о снижении собственных средств и росте заёмных, в общей доле источников финансирования ООО «Обувь России»

Финансовое состояние

⭐⭐ После всех необходимых расчётов, отслеживания финансового состояния в динамике и используя стобалльную систему оценки (0 — плохо, 100 — отлично) можно сделать вывод, что

Финансовое состояние ООО «Обувь россии»

📌 финансовое состояние минимально допустимого уровня. За последних 2 года ухудшилось в 1,85 раза. Финансовое положение с преобладанием заёмных средств. Угрозы потери инвестиций нет, но возможны задержки по расчётам.

Финансовая устойчивость

⭐⭐ На основе бухгалтерского баланса и полученных коэффициентов при финансовом анализе, используя стобалльную оценку финансового риска (0 — банкрот, 100 — без риска), был проведён расчёт возможности банкротства ООО «ОР». В связи с тем, что в динамике, степень финансового риска выросла в 2,21 раза, можно сказать, что

Финансовая устойчивость ООО «Обувь россии»

📌 финансовая устойчивость предприятия шаткая. Риск банкротства крайне высок, на уровне 63%. Имеются трудности по погашению кредиторской задолженности.

Уровень инвестиционного риска

⭐⭐ На основе бухгалтерского баланса и анализа финансового состояния, был рассчитан уровень риска по пятибалльной шкале для инвесторов при инвестировании средств в облигации ООО «Обувь России»

Уровень инвестиционного риска (0 — максимальный, 5 — минимальный)

📌 Уровень риска инвестиций в облигации ООО «Обувь России» — умеренный, ближе к высокому.

Рекомендации

- Проводить финансовый анализ предприятия ООО «ОР» не реже одного раза в квартал. Это при условии, что предприятие будет публиковать отчётность. Если не будет, значит что-то не то, инвестиционный риск увеличивается. Если будет — скорее всего, всё как и было, или есть небольшие изменения в ту или иную сторону.

- Доля облигаций ООО «Обувь России» в инвестиционном портфеле не должна превышать уровень инвестиционного риска, то есть 2,14%

Вывод

📌 Соотношение купонный доход: инвестиционный риск — 1: 6. Каждый должен сам для себя решить оправдывает ли доходность по купону существующий риск или нет.

📌Доля облигаций ООО «Обувь России» в портфеле ЛИСП не превышает рекомендованную. Тем не менее я принял решение обменять эту долю на облигации ООО «Ред Софт» с такой же купонной доходностью, но меньшим риском.

Полезные ссылки:

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

👍 Чтобы финансовый экспресс анализ предприятий делать лучше и чаще, нужна обратная связь: ставим лайкосы и пишем комменты. В комментах приветствуются вопросы по финансовому анализу.

📝 Интересует экспресс анализ конкретного предприятия? В комментах, помимо всего прочего, указывайте ИНН предприятия. Заявки на экспресс анализ принимаются только от подписчиков.

👉 Следующий разбор финансового состояния одного из предприятий по заявкам подписчиков, выйдет сразу, как только этот пост наберёт ⭐ — 15 и 💗 — 75.

❓ Задавайте вопросы в комментах, пишите на finansovyj.analiz🐶yandex.ru и подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам высокодоходных инвестиций и пусть этот анализ приведёт вас к правильному инвестиционному решению. С уважением, Алексей Степанович Галицкий.

С этим. как раз таки, и проблемы — у Тона нераспределенка копилась из года в год еще до запуска «маркетплейса».

А шо Тони опять облиги выпускает? Если «да», то будет второй Метчел :-)