Так не бывает!? ООО "Ред Софт" - финансовый экспресс анализ

Финансовый анализ ООО «Ред Софт»

Финансовый анализ проводится с целью выяснения финансового положения ООО «Ред Софт», просчёта инвестиционного риска перед покупкой облигаций, их доли в портфеле, если риск окажется оправданным.

Финансовый экспресс анализ ООО «Ред Софт»

Здравствуйте, юные инвесторы, начинающие и продвинутые. В одном из комментариев был задан вопрос, который показался мне интересным

Коммент под статьёй «Показатель дефолта — ликвидность»

Поскольку расписать финансовый анализ дело очень затратное, я решил написать экспресс-анализ, так как облигации размещаются на Мосбирже сегодня. Если такой анализ зайдёт, я буду их публиковать перед каждым размещением, чтобы вы знали насколько вы рискуете или не рискуете приобретая облигации той или иной компании. Поэтому не жалеем⭐💗 и вопросов в комментах.

Сегодня размещаются на Мосбирже облигации ООО «Ред Софт» второго выпуска объёмом 100 000 000 руб. Ставка по купону — 11% годовых. Период выплаты купона — 91 день.

Финансовый анализ ООО «Ред Софт»

Ликвидность баланса

⭐⭐⭐ Баланс ликвиден на 50%. Доля наиболее ликвидных активов А1 растёт и значительно превышает наиболее срочные обязательства П1. Имеется дефицит быстрореализуемых активов А2, перед краткосрочными обязательствами. Дефицит незначительный и с легкостью закрывается наиболее ликвидными активами. Теоретически такой расклад может сохраниться ближайший год.

Платёжеспособность предприятия

⭐⭐⭐⭐ Платёжеспособность предприятия L1 ООО «Ред Софт» в 2 раза превышает минимальное значение. Это значит, что предприятие имеет запас прочности по текущим обязательствам и их может закрыть в любой момент.

Абсолютная ликвидность

⭐⭐⭐⭐ Абсолютная ликвидность L2 хоть и снижается из года в год, но остаётся на высоком уровне и практически в три раза превышает оптимальное значение.

Промежуточная ликвидность

⭐⭐⭐⭐⭐ Если предприятие способно покрыть 70% текущих обязательств за собственный счёт и в счёт дебиторской задолженности, то это очень хороший результат. Промежуточная ликвидность L3 ООО «Ред Софт» в три раза превышает минимальный уровень.

Текущая ликвидность

⭐⭐⭐⭐Текущая ликвидность L4 ООО «Ред Софт» на уровне минимально-оптимального значения. Это говорит о том, что скорее всего в ближайший год проблем по выполнению обязательств не будет.

Коэффициент капитализации

⭐⭐⭐⭐⭐ Справедливости ради стоит сказать, что доля заёмных средств U1 в общем капитале ООО «Ред Софт» растёт, но эта доля очень комфортная. Предприятие не закредитованное и в общей доле капитала, своих средств больше чем заёмных. Даже с получением очередного займа на 100 млн. руб. Коэффициент капитализации не значительно превысит допустимый уровень.

Финансовая автономия

⭐⭐⭐⭐⭐ Коэффициент финансовой автономии U3 ООО «Ред Софт» на оптимальном уровне, то есть 54% из всех источников финансирования являются собственным капиталом. Правда доля эта уменьшается за счёт получения новых кредитов и займов. Тем не менее запас прочности существует.

Финансовое состояние

⭐⭐⭐⭐⭐ После всех расчётов я пришёл в некоторое, замешательство, так как такого результата никак не ожидал, потому что у ООО «Ред Софт»

Финансовое состояние ООО «Ред Софт»

📌 абсолютное финансовое состояние. Обязательства выполняются своевременно. Структура имущества и источников их финансирования рациональна. Достаточная рентабельность. Угроза потери инвестиций крайне низка.

Финансовая устойчивость

⭐⭐⭐⭐⭐ Был проведён, расчёт возможности банкротства ООО «Ред Софт» в нынешних условиях. Результат более чем оптимистичен.

Финансовая устойчивость ООО «Ред Софт»

📌 Финансовая устойчивость предприятия на высоком уровне. Вероятность дефолта — 8%. Имеется запас прочности по погашению краткосрочных и долгосрочных обязательств

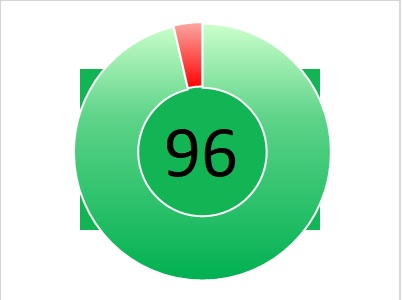

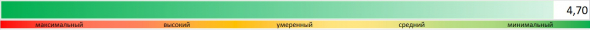

Уровень инвестиционного риска

⭐⭐⭐⭐ На основе бухгалтерского баланса и анализа финансового состояния, был рассчитан уровень риска по пятибалльной шкале для инвесторов при инвестировании средств в облигации

Если вы считаете, что такого быть не может, то вот вам обратный пример, которого не должно было быть — недавний дефолт ООО «Дяди Дёнера»

Рекомендации

- Проводить финансовый анализ предприятия ООО «Ред Софт» не реже одного раза в год

- Доля облигаций ООО «Ред Софт» в инвестиционном портфеле не должна превышать уровень инвестиционного риска, то есть 4,7%

❗❗❗ Дорогие друзья-инвесторы, напоминаю — нет ничего вечного и, что будет завтра никто не знает. Поэтому, не превышайте расчётную долю бумаг в портфеле. Задним числом исправить допущенные ошибки не получится❗❗❗

Вывод

📌 Надо бы прикупиться!!!

📌 ООО «Ред Софт», вы мне должны🤣🤣🤣

Полезные ссылки:

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

👍 Если вы получили то, что хотели, пожалуйста, отметьте статью лайком, плюсом, рублём или комментарием. Добавьте статью в избранное. Мне очень важна обратная связь, чтобы финансовый анализ предприятий сделать более качественным.

❓ Задавайте вопросы, пишите на finansovyj.analiz🐶yandex.ru и подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам высокодоходных инвестиций и пусть этот анализ приведёт вас к правильному инвестиционному решению. С уважением, Алексей Степанович Галицкий.

Интересно почему у вас сумма 100 млн написана через русские буквы «о»?

Ну я бы сказал, должны посетители этого сайта, к-е прочтут и купят. Ред Софт получили займ и вторичный рынок их не касается.