Почему я больше не инвестирую в российские компании и вам не советую

Привет. Меня зовут Кофман Леонид, я предприниматель и квалифицированный инвестор с 10ти летним стажем. Ведущий YouTube-канала об инвестициях «Инвестиции Шаг за Шагом».

В этой статье я хочу рассказать, почему я категорически против инвестирования в акции российских компаний на долгосрок и сам инвестирую только в американские компании.

Я активно инвестирую с 2010 года и первое время весь портфель у меня состоял только из акций российских компаний. Логика была в том, чтобы инвестировать в компании, продукцией которых я пользуюсь сам. К тому же по российским компаниям проще следить за новостным фоном и читать финансовые отчеты – все на великом и могучем. Не то что их пиндоские блумберги, где черт ногу сломит. В общем инвестировал я тихо и мирно в Аэрофлот, Лукойл, Газпром и Сбер пока не случился многим памятный 2014 год.

Доллар девальвировался в 2 раза, страна попала под санкции, рынок начало лихорадить без каких бы то ни было перспектив на восстановление. По-хорошему мы не восстановились от того удара до сих пор. И тогда ко мне начало приходить понимание, что что-то с моей стратегией не так. Если я хочу на пенсии иметь портфель из качественных компаний, то это не могут быть российские компании. Поясню.

Если сравнить динамику инфляции по рублю и доллару, то понимание того, что рубль «это фиаско братан» приходит очень быстро.

За 20 лет накопительным итогом инфляция (и это только официальные данные) по рублю составила 198,82%. По доллару – 42,87%. Разница в 4,63 раза. Это означает, что покупательная способность рубля снижается почти в 5 раз быстрее чем доллара.

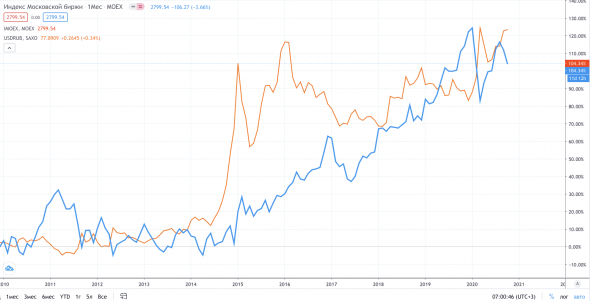

Теперь давайте взглянем на график, показывающий как ослаблялся рубль за последние 10 лет.

Тут совсем тьма египетская. График наталкивает на мысль, что банальная стратегий «купить и держать доллары» вполне сопоставима с инвестированием в российские голубые фишки – читай индекс московской биржи. Если наложить график USDRUB и IMOEX, то этот наглядно видно:

За последние 10 лет обе инвестиции выросли почти одинаково – в 2 раза. А если так, то возникает вопрос «зачем платить больше»? Ну т.е. зачем нам с вами переплачивать за риск владения российскими компаниями, каждая из которых в любой момент может попасть под санкции, если можно просто купить доллары и получать такую же доходность.

Но доллары не платят дивиденды, скажете вы, а российские компании славятся высокими дивами. Ок. Поищем тогда другой аналог российским компания, кроме банальных баксов. Давайте взглянем на рост индекса SnP выраженный в рублях (чтоб можно было его корректно сравнить с индексом московской биржи):

Разница в 7,5 раз – 97% роста против 730%.

Другими словами, 100 тыс. рублей вложенные вами в 2010 году в российские голубые фишки, дали бы вам сегодня портфель стоимостью 197 тыс. рублей. Инвестиции тех же 100 тыс. рублей в американские голубые фишки сделали бы вас обладателем портфеля в 830 тыс. рублей.

По этой причине после 2014 года я коренным образом пересмотрел стратегию и пересобрал портфель по новой. Сейчас больше 95% моего портфеля составляют долларовые инвестиции в крупнейшие американские компании. Жалею только о том, что прозрение пришло ко мне так поздно, ведь мог заработать больше. Ж-жадность:)

Выводы.

1. Долгосрочные инвестиции и уж тем более сбережения в рублях делать нельзя. Покупательскую способность рублей постоянно подтачивает высокая инфляция, которая ускоряется вслед за ростом курса доллара (более 70% потребительских товаров в своей стоимости так или иначе содержат доллары).

2. Тренд на постепенное ослабление курса рубля прослеживается очень четко. При невысоких ценах на нефть правительству выгоден высокий курс доллара. Девальвация позволяет, не меняя ничего в экономике страны держать бюджет на уровне бездефицитности. Это удобно, а значит этим будут регулярно пользоваться. Поэтому даже стратегия простой покупки и удержания доллара дает эффект сопоставимый с инвестированием в самые ликвидные российские акции.

3. Рост рынка США существенно обгоняет рост российского рынка при том, что инвестиции в американские акции делаются в долларах. Получается двойной эффект – растет как курс доллара по отношению к рублю, так и сами инвестиции в долларах. На долгосрок такая стратегия показывает себя сильно более выигрышной, чем инвестиции в акции российских компаний.

1. Российские компании именно эти 10 лет находились под внешним давлением. (В то время как на Западе надувался откровенный пузырь после 6 лет обамовских нулевых ставок, и отрицательных ставок в ЕС).

2. Многие российские компании только в эти 10 лет начали нормально платить дивиденды.

3. В общем и целом история российских компаний (30 лет) и история нормальных дивидендных политик (зачастую менее 10 лет) чрезвычайно не репрезентативна.

4. Компании не подвержены инфляциям (и падениям валюты) особенно экспортноориентированные. Т.к. рост валюты ведет к росту прибыли, это к росту дивидендов, а это в свою очередь к росту курсовой стоимости. И если наши компании не отыграли этот рост валюты, то как раз только потому что пока не сильно все это развито, повторюсь, многие компании начали нормально платить дивиденды только в эти 10 лет.

5. Если вы платите за газ в рублях, то логичнее и вкладывать в Газпром. Если платите за электричество в рублях, то логичнее и вкладывать в РАО ЕЭС. Если платите за продукты в рублях, то логичнее и покупать русских ритейлеров.

6. P/E и многие другие показатели демонстируют, что в общем-то несмотря на падения из-за валюты наш рынок так или иначе и отыгрывает эти потери (в частности на бо'льших дивидендных выплатах).

7. Ну и вы не учитываете всякие мелочи, вроде платы за трансграничные переводы, конвертацию валют и т.п. В то время как вкладывая в наши бумаги можете ожидать наоборот различных налоговых послаблений.

Это вовсе не значит что все деньги следует хранить в российских компаниях. Сам я вообще предпочитал еще недавно золото и «несгорайка» в нем у меня будет скорее всего всегда, но сейчас все больше закупаюсь именно нашими компаниями. А западные… это может оказаться вопросом времени когда их пузырь лопнет, я уж лучше предпочту китайские компании (впрочем диверсификация по географии и в ЕС с США тоже лишней не будет, но вкладывать в них я буду не слишком много).

Кстати, а если произойдет девальвация доллара (что при их бесконечной печати и при готовящемся перехватить лидерство Китае вполне вероятно) вы снова окажитесь жертвой?

маленький срок сравнения

через какого брокера инвестируете?