Шок спроса 2004-2008 год. Хеджеры против спекулянтов. БРИК. Нефтяной пик. Нефтяной дотком. Великая рецессия. Глава из книги: "Ресурсные войны, новые технологии и будущее энергетики"

Глава 8 ШОК СПРОСА

Терминал Кушинг — мировой центр ценообразования на нефть, ключевой пункт сбора легкой малосернистой нефти, известной как западнотехасская средняя нефть (в английской аббревиатуре — WTI). Кушинг объявил себя «нефтепроводным перекрестком мира», как гласит надпись на главном въезде в город. Оттуда сырая нефть поступает на нефтеперерабатывающие заводы.

Уникальность роли Кушинга в новой глобальной нефтяной отрасли объясняется тем, что нефть марки WTI является общепризнанным эталоном, относительно которого устанавливается цена на другие марки.

В 1983 г. началась торговля нефтяными фьючерсами, и возникла потребность в пункте физической поставки. Кушинг с его разветвленной сетью трубопроводов и резервуарами, а также удобным местоположением в центре страны стал очевидным выбором. Каждый день через Кушинг проходит 1,1 млн баррелей нефти. Нефть в Кушинге является физическим товаром, «реальным воплощением» бумажных и электронных баррелей, торгуемых по всему миру.

Есть два других сорта нефти, которые также используются в качестве ценовых ориентиров. Один из них — североморская нефтяная смесь Brent.

Цены растут

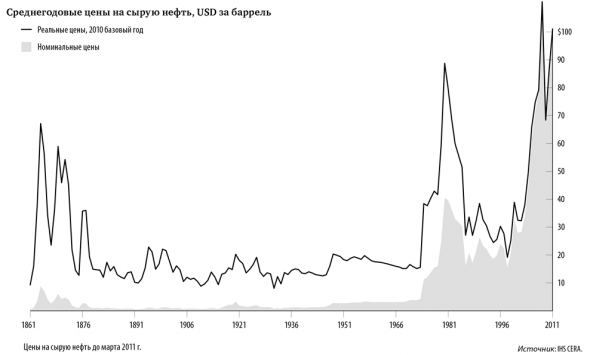

Взлет цен на нефть, начавшийся в 2004 г., вызвал жаркие споры о том, что было причиной столь резкого скачка — соотношение спроса и предложения, ожидания или финансовые рынки.

Спрос и предложение повышались финансовыми рынками. Это порождало новую динамику цен на нефть.

В 2004 г. нефтяной рынок испытал шок — шок спроса. Значительный рост потребления на фоне глобального нарушения поставок резко поднял уровень цен. Это также был шок от осознания новой глобальной реальности. Теперь потребление развитых и развивающихся стран было равным.

Дол этого казалось, что любые потрясения на мировом рынке нефти, приводящие к взлету цен, всегда связаны с «шоком предложения», другими словами, с нарушением поставок.

Причиной нового шока спроса стали максимальные за последние 30 лет темпы глобального экономического роста и возрастание роли развивающихся стран, которые стали главными двигателями мировой экономики.

В начале 2004 г. консенсус соответствовал ценовому коридору $22 — $28 за баррель, обозначенному ОПЕК. В феврале 2004 г. опасаясь обвала цен, ОПЕК объявила о планах существенного сокращения добычи. Еще свежа была память о 1998 годе.

Но Китай уже испытывал дефицит энергоресурсов. Это было структурным изменением нефтяного рынка. Китай переживал период бурного экономического роста. Уголь, главный источник энергии в стране, был не в состоянии удовлетворить растущие запросы китайской экспортной машины. В стране начался транспортный коллапс из-за перегруженности железнодорожной системы. Нефть была единственной доступной альтернативой. Предприятия накапливали запасы нефти. В среднем спрос на нефть на китайском рынке рос на 5–6% в год. Но в 2004 г. он влетел на ошеломляющие 16%.

С 2004 по 2008 г. китайская экономика росла в среднем на 11,6% в год. Индия на более 8% в год.

Если с 1999 по 2002 г. спрос на нефть увеличился на 1,4 млн баррелей в день, то в интервале между 2003 и 2006 гг. он вырос уже на 4,9 млн баррелей, т.е. почти в четыре раза больше.

Рынок с недостаточным предложением

Все составляющие бума были налицо. Страны-экспортеры не торопились увеличивать добычу, травмированные воспоминаниями о катастрофическом обвале цен в 1998 г. Но спрос устойчиво рос, а события в Венесуэле, Нигерии и Ираке сокращали предложение. В результате сформировался нефтяной рынок с самым высоким дефицитом предложения в истории.

В 2005 г. резкое повышение спроса и нарушение глобальных поставок сократили мировые резервные мощности до 1 млн баррелей в день (с обычных 4). К весне 2005 г. многие считали, что «справедливая цена» на нефть находится в интервале между $40 и $50.

Где взять инженеров-нефтяников?

Отрасль жила под двумя лозунгами: «снижение затрат» и «сокращение мощностей». А это означало сокращение количества людей, буровых установок и всего остального. В конце 1990-х и начале 2000-х гг. из отрасли ушло много квалифицированных специалистов, а в вузах резко уменьшился поток студентов, желающих обучаться нефтепромысловому делу и другим связанным с нефтью профессиям.

Но в 2004–2005 гг. ситуация неожиданно изменилась. нефти не хватало.

Не хватало инженеров-нефтяников и геологов, не хватало буровых установок и трубопроводов, не хватало транспорта для осуществления поставок, не хватало всего. В результате стоимость всего возросла. На товарных рынках начался беспрецедентный бычий период. Суммарные затраты на ведение бизнеса более чем удвоились менее чем за полдесятилетия. Растущие затраты неизбежно вели к повышению цены на нефть.

Валютный фактор также играл свою роль.

в условиях обесценивающегося доллара инвесторы бежали в сырьевые товары, главным образом в нефть и золото. Нефть служила инструментом хеджирования от слабеющего доллара и инфляционных рисков. В результате когда «цена» доллара понижалась против других валют, особенно евро, цена нефти шла вверх.

нефть все больше превращалась в финансовый инструмент, финансовый актив. Некоторые называли этот процесс «финансиализацией» нефти.

С начала 1970-х гг. цена на нефть в США контролировалась и устанавливалась федеральным правительством. Регулирование цен было введено во время правления Никсона как мера по борьбе с инфляцией. К 1981 г. от контроля цен отказались.

В Великобритании правительство перешло с фиксированной цены при расчете ставок нефтяных налогов на спот-цену. В качестве ориентира была взята североморская смесь Brent. Brent стала ценовым ориентиром для мировой нефти.

Теперь нефть была всего лишь «еще одним сырьевым товаром». У ОПЕК появился новый конкурент — мировой рынок. Или, точнее говоря, новая торговая площадка. Это была Нью-Йоркская товарная биржа NYMEX.

30 марта 1983 г. ознаменовалось историческим событием, так как в этот день биржа начала торговать фьючерсами на легкую малосернистую сырую нефть, эталоном для которой стала та самая западнотехасская средняя, WTI, которая хранится в резервуарах Кушинга. Так началась эпоха «бумажного барреля».

Хеджеры против спекулянтов

Сегодняшние фьючерсные рынки берут начало от рынков фьючерсов на сельскохозяйственную продукцию, которые возникли в XIX в. на Среднем Западе США. фермер, сажая весной пшеницу, мог зафиксировать цену, по которой он продаст ее осенью.

Теперь рынок нефтяных фьючерсов давал «инструмент управления рисками».

Но, например, чтобы авиакомпания, которая хотела застраховаться от падения цены, могли воспользоваться фьючерсами, им нужен был контрагент. На другой стороне был спекулянт, которого интересовала не поставка физического товара, а прибыль в сделке.

Без спекулянтов хеджирование было бы невозможно.

(в данном случае «спекуляция» используется как технический. Под «спекулянтом» понимается «некоммерческий игрок» — маркетмейкер, крупный инвестор или трейдер).

Без спекулянтов не было бы ни ликвидности, ни фьючерсного рынка, ни контрагентов по сделкам, ни возможности для потенциального хеджера.

В 2004 г. объем торгов по нефтяным фьючерсам на NYMEX был в 30 раз больше, чем в 1984 г. Аналогичный рост наблюдался на другой крупной фьючерсной площадке — лондонской бирже ICE, которая первоначально носила название Международной нефтяной биржи, где торговалась североморская смесь Brent.

После спада на фондовом рынке в 2000 г. инвесторы принялись искать альтернативные возможности для инвестиций. Было замечено, что сырьевые товары не коррелировали с акциями и облигациями.

В соответствии с теорией, если цена акций падала, а вместе с ней и стоимость портфелей пенсионных фондов, то товарные цены могли не падать, а наоборот расти. Это значит, что сырьевые товары могли защитить портфели от падения фондовых рынков и помочь пенсионным фондам обеспечить требуемую доходность.

включение сырьевых товаров в портфели стало ведущей инвестиционной стратегией пенсионных фондов.

БРИК: новые инвестиционные возможности

Вложение денег в финансовые инструменты на основе нефти также рассматривалось как использование самой значительной экономической тенденции последних десятилетий: глобализации и экономического роста Китая, Индии и других развивающихся стран.

В ноябре 2001 г. главный экономист банка Goldman Sachs Джим впервые предложил концепцию «БРИК — Бразилия, Россия, Индия и Китай».

Эти четыре развивающихся государства, по темпам экономического роста в скором времени должны были обогнать ведущие промышленно развитые страны. Он сделал прогноз, что в ближайшие десятилетия совокупный ВВП четырех участников блока превзойдет совокупный ВВП США и пяти других наиболее экономически развитых стран мира.

Первоначально многие сочли концепцию БРИК сомнительной. Но к 2004 г. концепция БРИК предложила новый — и доказавший свою состоятельность — взгляд на мировую экономику и международный рост.

лидеры вышеупомянутой четверки стали собираться на собственные саммиты БРИК.

Инвесторы начали покупать акции, связанные со странами БРИК. Они также покупали финансовые инструменты, связанные с нефтью, поскольку стремительный экономический рост этих стран, особенно «К» — Китая, повышал спрос на сырьевые товары и, соответственно, цены. Таким образом, для инвесторов — управляющих хеджевыми и пенсионными фондами или индивидуальных инвесторов — розыгрыш товарной карты был связан не только с самой нефтью, но и с быстрорастущими экономиками, которые потребляли все больше нефти.

Торговые площадки

Теперь на нефтяном рынке было гораздо больше игроков, которые вкладывали деньги в бумажные баррели.

Теперь на нефтяном рынке было гораздо больше игроков, которые вкладывали деньги в бумажные баррели, не планируя и не нуждаясь в поставке физического товара. Это были пенсионные и хеджевые фонды и фонды национального благосостояния. Это были индексные товарные фонды и биржевые фонды.

Экономический рост вкупе с финансиализацией начал двигать цену на нефть вверх. Это сопровождалось увеличением волатильности, ценовых колебаний.

Бумажные баррели превратились в баррели электронные.

Внебиржевой рынок

Были еще внебиржевые рынки, которые не подчинялись регулированию и требованиям о раскрытии информации как фьючерсные рынки. Скептики называли их «темными рынками». По сути дела, они представляли собой рынки производных финансовых инструментов — финансовых активов, цена которых формировалась на основе одного или нескольких базовых активов. Кумулятивный риск и системный эффект таких производных инструментов могли быть значительными вследствие большого кредитного плеча.

Интенсивный рост внебиржевых рынков начался примерно в 2003–2004 гг. Эти рынки имели ряд преимуществ перед биржами. Иногда хеджерам было выгоднее пойти на внебиржевой рынок, где затраты оказывались более низкими и предсказуемыми и где они могли заключить сделки, которые соответствовали их конкретным нуждам, условиям и срокам.

На внебиржевых рынках можно было заключать более крупные сделки, не привлекая внимания и не провоцируя преждевременное повышение или понижение цены в зависимости от характера хеджирования.

Это влекло за собой повышенную активность и порождало ажиотаж среди инвесторов, от которого чего предостерегал профессор Роберт Шиллер, исследователь финансовых пузырей и автор термина «иррациональный оптимизм».

Система представлений

В своих исследованиях финансовых пузырей и иррационального рыночного поведения Шиллер выделяет одну ключевую особенность мышления — так называемый миф о «новой эре», представление о начале чего-то нового и совершенно иного, оправдывающего быстрый рост цен на конкретном рынке. На самом деле миф о «новой эре» является неотъемлемой чертой всех пузырей.

Представления больше смахивали на положения катехизиса:

Отныне нефть будет всегда в дефиците (десятилетием ранее говорилось совершенно обратное).

В мире кончается нефть.

Китай будет потреблять всю нефть, до которой только сумеет добраться, и еще сверх того.

Саудовские поставки в скором времени начнут снижаться.

Мир достиг «нефтяного пика» — максимального уровня добычи, после чего начнется неизбежное падение добычи, в то время как будет требоваться все большее количество нефти.

Пункт о «нефтяном пике» был ключевым положением, связывающим все остальное. По мере роста цен эта точка зрения приобретала все больше сторонников.

Данные, противоречащие этой модели, например анализ одиннадцати сотен нефтяных месторождений, который не выявил «пика» в глобальном масштабе, игнорировались и отбрасывались.

Эксперты утверждали, что растущие цены сделают то, что делали всегда — приведут к увеличению поставок, привлекут дополнительные инвестиции, подтолкнут развитие альтернативной энергетики и одновременно подавят спрос, замедлят экономический рост, что ведет к падению спроса.

В январе 2008 г. нефть WTI подскочила выше $100.

В конце 2007 г. — начале 2008 г. силы, толкавшие вверх цену на нефть, окончательно оторвались от фундаментальных показателей и породили феномен, известный как «гиперрост цен на активы». Или, говоря простым языком, рыночный пузырь.

Взрывной рост

В феврале 2008 г. пенсионный фонд штата Калифорния CalPERS, крупнейший пенсионный фонд в США, объявил, что отныне он рассматривает сырьевые товары как самостоятельный класс инвестиционных активов и планирует увеличить свои вложения в «товары» в 16 раз.

К концу мая был установлен рекорд — $130 за баррель. Продажи автомобилей в США резко упали.

Нефтяной дотком

нефтяной аналитики Эдвард Морс в докладе «Нефтяной дотком» сказал: «Как и во времена доткомов, когда акции «новой экономики» приобрели популярность, все больше аналитиков Уолл-стрит начинают значительно повышать свои прогнозы… Эти прогнозы являются одной из причин притока новых инвесторов, что толкает цены вверх до невыносимого уровня. Налицо все классические составляющие пузыря на товарном рынке».

Этому нужно положить конец

Один конгрессмен во время слушаний прямо обвинил руководителей нефтяных компаний в том, что «они грабят американский народ, и этому нужно положить конец». Другой заявил, что нефтяная промышленность должна быть срочно национализирована.

В июне 2008 г. Россия была на подъеме благодаря высоким ценам на нефть и природный газ.

Глава одной из крупнейших в мире государственных энергетических компаний заявил, что «в обозримом будущем» нефть будет стоить $250 за баррель. Если это произойдет, ответил представитель туриндустрии, авиаперевозки прекратятся, и этот сектор придется национализировать. Иначе в воздухе не останется самолетов.

15 июня цена на нефть достигла $139,89. Авиакомпании были приперты к стене. В прежние годы затраты на топливо составляли примерно 20% общих операционных издержек, теперь же они возросли до 45%. Банкротство казалось неизбежным и единственным выходом.

Джидда против Bonga

В воскресенье 22 июня в Джидде, Саудовская Аравия, по инициативе короля Абдуллы была поспешно созвана конференция с участием 36 стран. Саудовцы были серьезно обеспокоены влиянием высоких цен на спрос на нефть.

Страны-потребители обвиняли производителей в намеренном создании дефицита. Производители возлагали ответственность за цены на «спекулянтов» и говорили, что никакой нехватки сырой нефти нет. Саудовская Аравия заявила, что она увеличит поставки, если сумеет найти покупателей.

Боевики из Движения за освобождение дельты Нигера (MEND) напали на нефтяную платформу на крупнейшем шельфовом месторождении Bonga. Им удалось подняться на платформу, они захватили пункт управления и взорвали его.

представитель MEND заявил, что «объект для сегодняшней атаки был выбран намеренно, чтобы развеять иллюзии по поводу недосягаемости морских нефтепромыслов». Bonga взяло верх над Джиддой, и цены на нефть продолжили рост.

Между тем физический рынок развернулся. Мировой спрос на нефть начал снижаться, а поставки нарастать. Постепенно увеличивались резервные мощности.

В начале июля цены преодолели отметку в $140.

Переломный момент

Самым красноречивым признаком того, что переломный момент наступил, являются решения потребителей энергии, будь то крупные промышленные компании, нашедшие новые способы снижения энергопотребления, авиакомпании, сократившие число самолетов в воздухе или индивидуальные потребители, изменившие свое поведение. Рынок перестал страдать от недостатка предложения. Мировые поставки нефти росли, а спрос снижался.

Любовь к внедорожникам внезапно пропала, а каждый девятый баррель нефти, ежедневно потребляемый в мире, сжигается как моторное топливо на американских дорогах.

самый действенный способ снизить зависимость США от нефти — «ужесточить нормы топливной эффективности». Еще в декабре 2007 г. Буш подписал закон, устанавливающий более высокие нормы топливной эффективности.

Великая рецессия

Процессы, в экономике, также понижали спрос на нефть. Великая рецессия согласно нынешним оценкам началась в декабре 2007 г.

В ее основе лежал кредитный кризис: слишком много долгов, слишком большой кредитный рычаг, слишком много деривативов, слишком много дешевых денег, слишком много оптимизма, что в совокупности привело к раздуванию пузырей на рынке недвижимости и других активов в США и других частях мира.

Другим важнейшим фактором, спровоцировавшим рецессию, был скачок цен на нефть. С июня 2007 г. по июнь 2008 г. цены на нефть удвоились — прирост составил $66, что в абсолютном выражении было самым большим повышением цен с начала 1970-х гг.

Нефтяной шок вкупе со спадом на рынке жилья повергли американскую экономику в глубокий кризис. Когда цены на бензин выросли, резко упали продажи автомобилей.

В других странах воздействие нефтяного шока было не столь ощутимым, поскольку значительную часть цены на бензин там составляли налоги. Многие европейские правительства используют бензозаправки как филиалы своих казначейств. Например, если в США средняя полная налоговая нагрузка на бензин составляла 40 центов на галлон, то в Германии этот показатель достигал $4,60.

Многие развивающиеся страны субсидировали розничные цены на горючее. Так, правительству Индии такие субсидии в 2009 г. обошлись примерно в $21 млрд.

Фонды национального благосостояния

Суммарные доходы членов ОПЕК от экспорта нефти выросли с $243 млрд в 2004 г. до $693 млрд в 2007 г. Что они делали с этими деньгами?

По сути, «фонды национального благосостояния» — это правительственные банковские и инвестиционные счета для части выручки от экспорта нефти и газа, которую держали отдельно от государственного бюджета.

Эти фонды переводили выручку от продажи нефти и газа в портфели акций, облигаций, недвижимости и прямых инвестиций.

Перед самими фондами стояла проблема разумного и своевременного вложения этих дополнительных доходов.

Пик

Лихорадка, однако, продолжалась. 11 июля 2008 г. цена на нефть достигла исторического максимума $147,27 за баррель.

Мировая экономика демонстрировала явные признаки замедления. США уже скатились в рецессию. В китайской провинции Гуандун, новой мастерской мира, из-за заметного сокращения потока заказов снизился экспорт, начались массовые увольнения рабочих. В глобальной торговле начался спад.

Инвесторы кинулись сбрасывать «рискованные» активы, такие как акции, нефть и другие сырьевые товары.

В сентябре 2008 г. произошло решающее событие. Достопочтенный банк Lehman Brothers, четвертый по величине инвестиционный банк в США со 158-летней историей, объявил о банкротстве.

Призрак Великой депрессии 1930-х гг., казалось, восстал из небытия.

Кризис перерастал в глобальную панику.

В ту неделю, когда произошел крах Lehman Brothers, на обложке ведущего делового издания красовался прогноз «$500 за баррель».

К концу года нефтехранилища в Кушинге были заполнены под «горлышко», и цена на WTI рухнула до невероятных $32 за баррель.

Хотя цены потом восстановились, с лихорадкой было покончено.

Пожалуй, самый наглядный пример того, насколько важным может быть заблаговременное хеджирование экспорта для производителя нефти, продемонстрировала Мексика. Ее правительство очень уязвимо к колебаниям цены на нефть, поскольку около 35% его доходов поступает от государственной нефтяной компании Pemex.

В 2008 г. Мексика захеджировала весь экспорт, зафиксировав цену на приемлемом уровне. Такая страховка обошлась стране в $1,5 млрд. Но, когда цена резко упала, Мексика заработала на хедже $8 млрд прибыли. Таким образом, она сохранила для своего бюджета $8 млрд которые иначе потеряла бы. Такое можно было провернуть только на внебиржевом рынке. Попытайся Мексика сделать это непосредственно на фьючерсном рынке, масштаб операций привлек бы внимание других участников рынка еще до того, как был захеджирован весь необходимый объем.

После громкого успеха этой операции министр финансов Мексики удостоился уникальной чести — его окрестили «самым успешным в мире, но самым низкооплачиваемым менеджером нефтяной отрасли».

Первоначальное повышение цен на нефть не было пузырем. Цены шли вверх под действием фундаментальных сил спроса и предложения; шока спроса, вызванного неожиданно высокими темпами роста глобальной экономики. Но затем стал надуваться ценовой пузырь, который в конечном итоге лопнул(Анонсы деловых событий онлайн. t-do.ru/SmartEventMos Анализ происходящего t-do.ru/kudaidem )

P.S. Электронная книга «В поисках энергии: Ресурсные войны, новые технологии и будущее энергетики» Дэниел Ергин t-do.ru/kudaidem Подпишитесь — будьте в курсе!

Другие главы книги Чавес. Начало https://smart-lab.ru/blog/618918.php

Чавес во власти https://smart-lab.ru/blog/618939.php

КАСПИЙСКОЕ ДЕРБИ https://smart-lab.ru/blog/618836.php

ТНК-BP: 50 на 50 https://smart-lab.ru/blog/618784.php

ВОЙНА В ИРАКЕ 2003 год. https://smart-lab.ru/blog/619116.php