Картонное IPO Ламбумиз: влетаем? Самый честный разбор

«Упакуем как надо». Так подумали боссы компании Ламбумиз, и решили не откладывать IPO в долгий ящик даже на таком волатильном рынке. Уже на следующей неделе на Мосбирже начнут торговаться акции одной из старейших отечественных компаний по производству картонной упаковки для молочной продукции.

📦Ламбумиз станет первой публичной компанией из этого специфического, но нужного и полезного сектора. Подготовил авторский разбор предстоящего IPO — как всегда, честно, коротко и по делу.

Все важные новости и обзоры самых актуальных инвестиционных инструментов можно найти в моем телеграм-канале. Подписывайтесь!

🧃Эмитент: ПАО «Ламбумиз»

🥛Ламбумиз (расшифровывается как Ламинированные бумажные изделия) — крупнейший в России производитель упаковки для молока и молочной продукции. Предприятие работает в Москве с 1972 г., т.е. уже больше 50 лет.

📦Ключевой продукт — неасептическая упаковка из ламинированного картона для молочных продуктов краткосрочного хранения. По итогам 1П2024 это направление обеспечило 84% выручки.

Также «Ламбумиз» продает оборудование для розлива молока, выпускает ламинированный картон для сторонних производителей и одноразовую посуду. Рост направления одноразовой посуды с 2021 г. составил почти 120%. Сейчас компания занимает на рынке одноразовой посуды всего 0,04%, но благодаря развитию производства планирует нарастить долю минимум в 5 раз.

📍 Презентация Ламбумиз для инвесторов

,🚀IPO, которые ранее освещал: Озон Фармацевтика, Аренадата, АПРИ, ВсеИнструменты, Промомед, IVA, Рентал ПРО и другие. Впереди новые, не пропустите!

Источник: официальный сайт компании

📊Финансовые показатели Ламбумиз

Давайте вместе заглянем в свежий отчет по МСФО за 6 мес. 2024 и посмотрим на основные цифры:

✅Выручка за 1П2024 составила 1,4 млрд ₽ (+15% год к году). Рост произошел благодаря запуску новой линии и росту цен. Себестоимость увеличилась чуть меньше — на 12%, до 1 млрд ₽. За весь 2023 г. выручка составила 2,57 млрд ₽ (-1% г/г), себестоимость — 1,85 млрд ₽ (-13% г/г).

✅Чистая прибыль выросла на 16,8% до 125 млн ₽. За 2023 год прибыль составила 313 млн ₽, что почти втрое превысило прибыль 2022 года. Проценты по депозитам перекрывают процентные расходы.

Источник: данные эмитента, сервис Газпромбанк Инвестиции

✅Активы составляют ровно 2 млрд ₽ (подросли на 95 тыс. ₽ за полгода). Собственный капитал компании — 1,41 млрд ₽ (+14% за полгода). Суммарные обязательства при этом — всего 588 млн ₽, причем они снизились на 11% за 6 мес.

✅У компании практически нулевой чистый долг — жалкие 5 млн ₽. Даже мой скромный инвест-портфель полностью его перекрывает😎

Источник: отчет ПАО «Ламбумиз» за 6 мес. 2024 по МСФО

⚙️Параметры IPO

⏳Сбор заявок — с 23 по 29 октября. Старт торгов запланирован на 30 октября под тикером LMBZ.

💰Ценовой коридор — от 425 до 460 ₽ за акцию. Таким образом, общая капитализация компании будет в диапазоне 8,0 — 8,7 млрд ₽ без учета привлеченных средств.

👉Размещение пройдет по схеме Cash-in. Компания планирует строительство производственного комплекса площадью свыше 14 тыс. м2 для размещения нового производства асептической упаковки и расширения мощностей в рамках текущего ассортимента.

👉На рынок придут ок. 2 млн новых акций, выпущенных в результате допэмиссии. Ожидаемый объем размещения — от 0,8 до 1 млрд ₽. Free-float составит 10-12%.

Параметры IPO. Источник: презентация компании

💸Дивиденды

Согласно свежей дивполитике, Ламбумиз собирается платить от 10% до 100% чистой прибыли по РСБУ. Летом 2024 компания выплатила текущим акционером дивы в преддверии IPO, а до этого несколько лет вообще ничего не выплачивала. Причём сумма предусмотрительно выведенных дивидендов сопоставима с тем объемом средств, который планируется собрать на IPO.

💰Если дивы и будут, то они вряд ли составят больше 3% от цены размещения, так что «дивидендной фишкой» наш картонный заводик точно не назвать.

📈Перспективы бизнеса

Целевой сегмент для компании — упаковка из картона для жидких продуктов, этот рынок оценивается в 70 млрд ₽. При этом подавляющая его часть, 55-60 млрд ₽, приходится на асептическую упаковку, которой Ламбумиз пока не занимается.

За счет нового производства «Ламбумиз» хочет занять 10% на этом более емком и маржинальном рынке и нарастить выручку в 3,5 раза к 2028 г.

👉При этом прогнозные темпы роста рынка меньше. К 2028 г. рынок упаковки для жидких продуктов должен вырасти с 70 млрд до 95 млрд ₽ — т.е. лишь на 35% за 4 года.

Источник: исследование Unipak

⚠️Ключевые риски:

● Жесткая конкуренция со стороны внутренних производителей (АО «ПраймКартонПак», ООО «Молопак», ООО «Роспак»).

● Потенциальное возвращение иностранных производителей на рынок РФ в будущем.

● Недостаток комплектующих и проблемы с логистикой (компания планирует закупать оборудование в Китае и Турции).

● Перебои с поставками сырья для производства (здесь проще, т.к. основные поставщики – российские).

🎯Резюме

👍Компания одна из крупнейших и старейших в своей отрасли. Резко выросший запрос на импортозамещение и последовавшая за ним модернизация оборудования в 2022 г. помогли в 2 раза увеличить объемы производства, а также заметно нарастить выручку и прибыль.

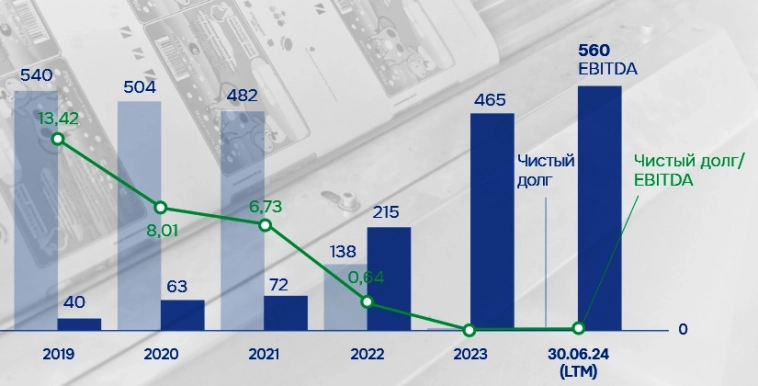

👍Отличное финансовое положение. У компании околонулевой чистый долг, а суммарные обязательства перекрываются собственным капиталом и активами в несколько раз.

Финансовое положение ПАО «Ламбумиз». Источник: презентация компании

⛔Мультипликаторы кажутся завышенными. По EV / EBITDA Ламбумиз размещается с оценкой около 16-17, коэффициент P/E — вообще 27. Это норма для растущего IT-бизнеса, но не для производителя молочных коробочек. В сравнении с мировыми аналогами — тоже дороговато.

👌Обнадёживает схема Cash-in, по которой средства останутся в компании. В отличие от недавних IPO МФК Займер, ВсеИнструменты и Аренадата. Цель развития производства и импортозамещения выглядит благородной. С другой стороны, Делимобиль тоже размещался Cash-in, а все деньги в итоге ушли мажоритарным акционерам «за долги».

🤷♂️Решение выйти на IPO с точки зрения самой компании полностью оправдано: в период аномально жесткой ДКП, деньги на развитие лучше привлекать «бесплатно» от инвесторов, чем занимать через займы или облигации под 25% годовых и выше.

В целом, ничего плохого про компанию сказать не могу. Бизнес зрелый, понятный и полезный: у многих из нас в холодильнике найдется что-то, упакованное в продукцию Ламбумиза. Но участвовать не планирую — IPO выглядит слишком дорогим и слишком «нишевым».

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.

📍 Русская Virgin Galactic? Космическая компания SR Space выходит на IPO

📍 9 акций РФ для покупки на всю жизнь

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

Александр Сережкин27 октября 2024, 18:54автор, ты душнила!0

Александр Сережкин27 октября 2024, 18:54автор, ты душнила!0 Александр Сережкин27 октября 2024, 18:55а что так-то?0

Александр Сережкин27 октября 2024, 18:55а что так-то?0 Александр Сережкин27 октября 2024, 18:57для чего ты придумываешь за директоров, что они подумали и что решили, они на тебя плюют!0

Александр Сережкин27 октября 2024, 18:57для чего ты придумываешь за директоров, что они подумали и что решили, они на тебя плюют!0