Новые облигации ПКБ 001Р-04. Даем в долг выбивателям долгов

Иронично, но иногда выбиватели долгов тоже берут в долг. Первое клиентское бюро (ранее — «Первое коллекторское бюро») опять выходит на биржу за очередным займом, чтобы было на что продолжать свою общественно-полезную работу. Правильно: хочешь поймать должника — надо думать, как должник! Главное, чтобы из самого ПКБ нам не пришлось потом выбивать свои деньги силой.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Новабев, Элемент Лизинг, ДАРС Девелопмент, ПКТ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🪓А теперь — почапали смотреть на новый выпуск ПКБ!

Эмитент: НАО «ПКБ»

👊НАО «Первое клиентское бюро» — профессиональная коллекторская организация. Покупает у банков портфели просроченной задолженности. С 2005 года занимается приобретением и реструктуризацией проблемной задолженности физлиц в России. Через дочернюю структуру оказывает коллекторские услуги по агентской схеме.🏆ПКБ — лидер на российском рынке выбивания долгов. Компания сотрудничает более чем с 130 продавцами задолженности. По оценкам экспертов, доля рынка ПКБ на этом специфическом рынке составляет 20%.

Между прочим, компания задумывается о проведении IPO на Мосбирже. Не «Займером» единым, как говорится.

⭐Кредитный рейтинг: ruBBB+ «позитивный» от ЭкспертРА.

💼Сейчас на бирже торгуется 2 выпуска облигаций компании общим оставшимся объемом 1,95 млрд руб.: ПКБ 1Р-02 с погашением в сентябре 2025 г. и купоном 10,75%, и ПКБ 1Р-03 с погашением в декабре 2025 г. и купоном 12,25%. Кстати, выпуск 1Р-02 есть у меня на ИИС в ВТБ. Я упоминал про него в видеообзоре своего ИИС.

Источник: Яндекс.Картинки

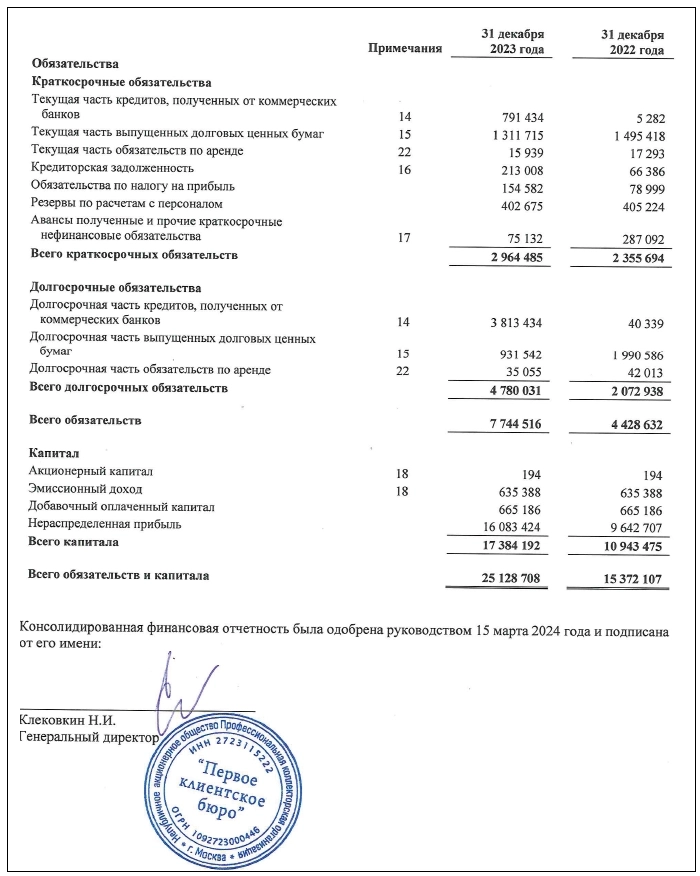

📊Финансовые результаты ПКБ

Опубликован отчет НАО «ПКБ» по МСФО за 2023 год. Давайте посмотрим на основные показатели:📈Сборы компании выросли по сравнению с 2022 годом на 45% до 12,4 млрд руб. Выручка возросла на 50%, до 12,6 млрд руб.

📈Чистая прибыль увеличилась на 79%, до 6,5 млрд руб.

📈Показатель EBITDA cash продемонстрировал рост на 60% до 8,8 млрд.руб. Рентабельность собственного капитала (ROE) по итогам 2023 года оценивается в 46%. Показатель «Капитал» показал рост в 1,6 раз по и составил 17,3 млрд.руб.

💼На начало 2024 года портфель в работе компании достиг 566 млрд.рублей. Он включает просроченные долги, которые были приобретены у кредитных учреждений. В том числе, только за 2023 год компания выкупила долговых портфелей на сумму 69,6 млрд руб.

👉Судя по показателям, бизнес по выколачиванию долгов идет довольно успешно.

Источник: отчет НАО «ПКБ» по МСФО за 2023 г.

⚙️Параметры выпуска 001Р-04

● Номинал: 1000 руб.● Объем: 2 млрд руб.

● Погашение: через 3 года

● Купонная доходность: до 17,25%

● Периодичность выплат: 4 раза в год

● Амортизация: да

● Оферта: нет

● Рейтинг: ruBBB+ от ЭкспертРА

● Доступен для неквалов: да

👉Амортизация: по 16,6% будет погашено в даты окончания 7-11-го купонов, оставшиеся 17% — в дату погашения выпуска.

👉Организаторы: БКС КИБ, Газпромбанк, Инвестбанк Синара, ИФК Солид. Агент по размещению – Газпромбанк.

👉Сбор книги заявок — 23 апреля, размещение на бирже — 26 апреля 2024 года.

👉Минимальная заявка на приобретение на первичке — 1,4 млн рублей😳

🤔Резюме: не очень этично, но доходно

🪓Итак, Первое клиентское бюро размещает выпуск объемом 2 млрд руб. на 3 года с ежеквартальной выплатой купонов и с амортизацией.

✅Относительно надежный эмитент: крупнейшая коллекторская контора в РФ с долей рынка 20% и увесистым портфелем «заказов» (т.е. выкупленных долгов). Настолько уверена в себе, что планирует IPO на Мосбирже.

✅Операционные результаты возросли в 1,5 раза за год, и это очевидно не предел. По прогнозам ЦБ, в 2024-2025 годах ожидается рост просроченной задолженности, что обеспечит коллекторов работой.

✅Ориентировочный купон и доходность несколько выше рынка для такого кредитного рейтинга.

⛔Через 21 месяц начнется амортизация: если к тому времени мы будем в цикле снижения ставок, то доходность к погашению уменьшится.

⛔Бизнес часто называют неэтичным: слово «коллектор» в нашей стране приравнено к ругательству.

💼Вывод: если абстрагироваться от специфики бизнеса, то выпуск выглядит вполне пристойно. Амортизация начнется спустя более чем полтора года — возможно, даже в подходящий момент низких ставок на рынке. Осталось дождаться размещения и посмотреть, каким будет итоговый купон. Кстати, если хотите купить первым, то не забудьте достать из заначки 1,4 млн рублей.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 ТОП-10 корпоративных облигаций с ВЫСОКОЙ доходностью от экспертов РБК. Шта?!

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth