Новые облигации ОКЕЙ 001Р-06. Правда ли всё о'кей?

Недавно мы разбирали новые флоатеры от Икс 5 Финанс, и вот другой продовольственный эмитент выходит на охоту за кошельками инвесторов. ООО «Окей» 27 марта проведет сбор заявок на очередной выпуск облигаций ОКЕЙ 1Р6.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на свежие выпуски Сэтл Групп, Новых Технологий, Глоракса, Брусники, Славянск ЭКО.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🏪А теперь — погнали смотреть на новый выпуск ОКЕЙ!

🛒Эмитент: ООО «Окей»

ООО «Окей» — это основная дочерняя компания Группы O'KEY GROUP S.A., которая зарегистрирована в Люксембурге. ООО «Окей» — крупный российский ритейлер, управляет сетью гипермаркетов О'КЕЙ и дискаунтерами «Да!». Расписки «О’Кей»торгуются на Мосбирже с декабря 2020 года под тикером OKEY.

🏪Общее количество магазинов по итогам 1П2023 составило 77 гипермаркетов и 205 магазинов «Да!». Сегмент гипермаркетов на текущий момент дает 69,2% выручки компании, постепенно увеличивается доля дискаунтеров.

👉С «О'кеем» меня многое связывает. Во-первых, я захаживаю в гипермаркет минимум пару раз в неделю как покупатель — мне нравится ассортимент и расположение магазинов. А во-вторых, в бытность студентом (почти 20 лет назад!) я даже работал в одном из гипермаркетов «О'кей» — на Маршала Жукова в СПб.

«О'КЕЙ» в Купчино, куда часто захаживает Сид.

⭐Кредитный рейтинг: ruA- «стабильный» от ЭкспертРА.

💼В обращении сейчас находятся 4 выпуска облигаций О'КЕЙ и 1 выпуск О'КЕЙ ФИНАНС общим объемом 27,9 млрд руб. А в моём портфеле с очень давних времен хранятся 20 бумаг выпуска О'КЕЙ Б1Р3, который будет погашен через 8 месяцев.

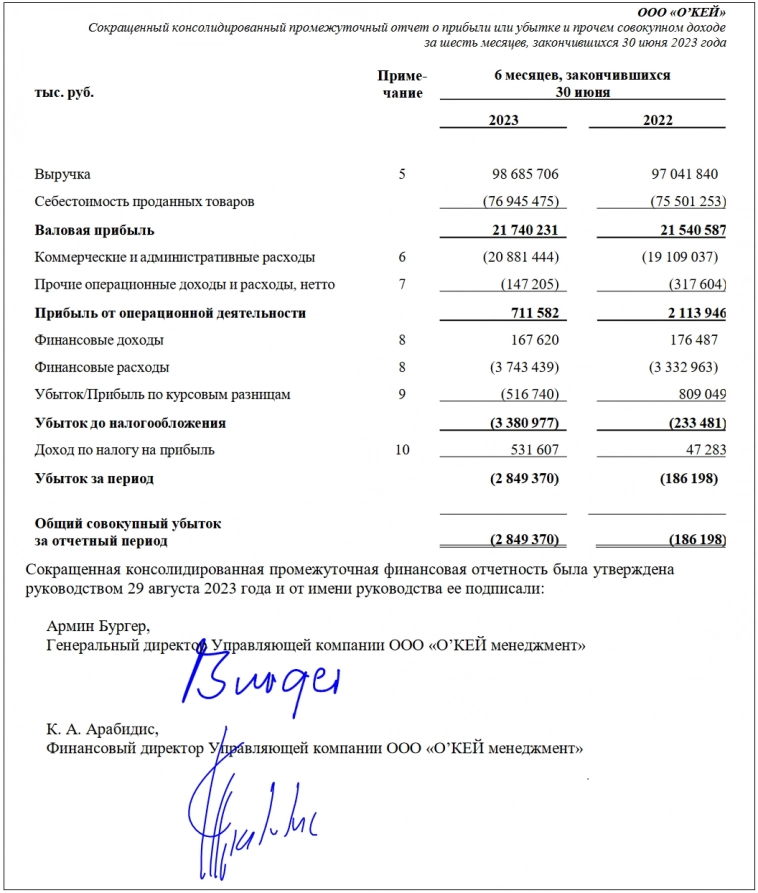

📊Финансовые результаты О'КЕЙ

Отчета за полный 2023 год ещё не было, так что будем оперировать показателями за 1П2023.

🤯Чистый убыток по итогам полугодия вырос в 15 раз! Последний раз чистую прибыль компания показывала аж в далёком 2021 году.

👉Выручка и себестоимость изменились слабо: +1,7% и +1,9% соответственно.

👉Трафик в гипермаркетах снизился на 5,1% (делаю что могу, но меня одного не хватает), сопоставимые продажи LFL упали на 3,2%.

👉Коммерческие и административные расходы выросли на 9,3%, треть из этого дала амортизация, остальное – увеличение расходов на персонал и КУ.

👉Рентабельность по EBITDA опустилась ниже 9%.

👉Чистый долг вырос на 19,3%. Соотношение Чистый долг/EBITDA LTM достигло 4,6x. Доля облигаций в структуре долга занимает 26%, половина долга — это банковские кредиты.

Судя по этим цифрам, не так уж всё и «О'кей».

📍Источник: здесь.

Источник: Отчет О'КЕЙ по МСФО за 2023.

⚙️Параметры выпуска 001Р-06

● Номинал: 1000 ₽

● Объем: 3 млрд ₽

● Погашение: через 10 лет

● Купонная доходность: до 16%

● Доходность к погашению: до 17.23%

● Периодичность выплат: 12 раз в год

● Оферта: да (пут-опцион через 3 года)

● Амортизация: нет

● Рейтинг: ruA- от ЭкспертРА

● Доступен для неквалов: да

👉Пут-оферта через 3 года. Оферент – АО «Доринда».

👉Организаторы выпуска: БКС КИБ, Газпромбанк, Инвестбанк Синара. Агент по размещению – Газпромбанк.

👉Сбор книги заявок — 27 марта, размещение на бирже — 29 марта 2024 года.

🤔Резюме: пожалуй, мимо

🛒Итак, О'КЕЙ размещает выпуск объемом 3 млрд руб. на 10 лет с ежемесячной выплатой купонов, без амортизации и с пут-офертой через 3 года.

✅Эмитент с неплохим кредитным рейтингом A- и длительной историей на рынке. На этом плюсы заканчиваются.

⛔Слабые показатели и высокий долг. О'кей сильно закредитован, а чистую прибыль сеть магазинов не показывала с 2021 года.

⛔Оферта через 3 года: держателям бондов нужно будет помнить о том, что купон может резко измениться не в лучшую сторону.

⛔Средненькая доходность: с такими грустными финансовыми показателями и при высокой ключевой ставке, ориентир купона мог бы быть и повыше.

💼Вывод: вопреки названию, не очень-то всё и О'кей. Продолжу заходить в гипермаркеты, но однозначно прохожу мимо этого выпуска облигаций. На рынок вышли куда более прозрачные и интересные для меня выпуски: ЛСР, Элемент-Лизинг… А если не смущает оферта, то тот же Сэтл Групп, который размещается сегодня.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

Другие разборы облигаций на Смартлабе от меня:

📍 Новые облигации: Новотранс 001P-05. Разбор выпуска. Едем?

📍 ТОП-7 корп. облигаций с высоким купоном для покупки весной 2024

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth