| Займер Календарь Акционеров | |

| 21/06 ГОСА по дивидендам за 2023 год - рекомендация не выплачивать | |

| 09/10 Завершается lock-up период для основного акционера Займера после IPO | |

| Прошедшие события Добавить событие | |

Займер акции

-

МФК Займер: будет ли жизнь после IPO?

МФК Займер: будет ли жизнь после IPO?

Тезисно для тех, кому лень смотреть:Займер – самая крупная в РФ МФО по объему выдачи с долей рынка ~6%:

- Специализируется на PDL-займах, это небольшие суммы в пределах 30 тыс.руб. на короткий срок, до 1 месяца. Этот сегмент приносит компании ~85% дохода

- До 2023 активно наращивали объем выдачи, что полностью транслировалось в рост процентных доходов и прибыли

- Стабильно высокий ROE, средний за последние 4 года – выше 50%

- Низкий долг, работает почти полностью на собственных средствах, долг/EBITDA=0.11х

По совокупности – состоявшийся, эффективный и устойчивый бизнес. До 2023 года компания активно наращивала объем выдачи, что полностью транслировалось в рост процентных доходов и прибыли. Далее темпы существенно замедлились, это произошло на фоне регуляторных изменений в отрасли:

- в течение года ЦБ установил новые ограничения по объемам выдачи, приходящимся на заемщиков с высокой долговой нагрузкой, снизил предельный размер процентной ставки и ограничил общий размер переплаты по займам

Авто-репост. Читать в блоге >>> Стоит ли участвовать в IPO Займер?

Стоит ли участвовать в IPO Займер?

Парад IPO продолжается, на очереди МФК Займер, который объявил параметры своего размещения акций.Основной акционер Сергей Седов предложит рынку свои акции. Базовый размер сделки составляет 3 млрд рублей, индикативный ценовой диапазон установлен на уровне 235-270 руб. за акцию, что составляет 23,5 — 27 млрд рублей капитализации.

Дополнительно могут быть предложены акции на сумму до 15% от базового размера. То есть предложение составит не более 3,5 млрд рублей, а доля акций в свободном обращении составит по верхней границе около 13%.

Сбор заявок заканчивается 11 апреля, начало торгов 12 апреля 2024 года. Предварительно получена индикация спроса от институциональных инвесторов на 70% от ожидаемого объема IPO.

Стоит ли участвовать в этом IPO?

Авто-репост. Читать в блоге >>> Новое IPO на Мосбирже - ЗАЙМЕР

Новое IPO на Мосбирже - ЗАЙМЕР

Крупнейшая компания на рынке МФО РФ по объему выдач, мутанты и гиганты неприятной, но столь прибыльной отрасли. Выдают необеспеченные кредиты на небольшие объемы и короткие сроки

Старт торгов: 12 апреля

Тикер: ZAYM

ISIN: RU000A107RM8• Крупнейшая компания на рынке МФО РФ по объему выдач

• Выдают необеспеченные кредиты на небольшие объемы и короткие сроки

• Презентация, финансовые результаты и прогноз по отрасли

• Старт торгов запланирован на 12 апреля

• Ценовой диапазон IPO: 235-270 руб/акц

• Рыночная капитализация в диапазоне от 23,5-27 млрд руб

• Общий объем выдач займов в 2023 году составил 53,1 млрд руб, что на 21% выше показателей ближайшего конкурента

• Прогноз Б1: рынок МФО будет расти в среднем на 14% в год в период 2022-2027 гг

• Сильные стороны: лидерство на динамично растущем рынке микрофинансирования, технологичная платформа собственной разработки, база из более чем 17 млн зарегистрированных клиентов

• Средний показатель (ROE) в 2020-2023 гг превышал 50% благодаря фокусу на операционной эффективности и кредитном качестве заемщиков

Авто-репост. Читать в блоге >>> Займер. Обзор от NZT. Дополнение к прошлому посту

Займер. Обзор от NZT. Дополнение к прошлому постуВ пятницу компания раскрыла ценовой диапазон сделки.Посмотрим на цифрах:

• Индикативный ценовой диапазон IPO установлен на уровне от 235 рублей до 270 рублей за одну Акцию, что соответствует рыночной капитализации Компании в диапазоне от 23,5 млрд рублей до 27,0 млрд рублей

• Базовый размер IPO составит не более 3 млрд рублей. Единственный акционер «Займера» сохранит за собой преобладающую долю в акционерном капитале Компании

• Сбор заявок от инвесторов начинается сегодня, 5 апреля 2024 года, и завершится 11 апреля 2024 года. Объявление аллокаций по заявкам инвесторов, принявших участие в IPO, и начало торгов Акциями ожидается 12 апреля 2024 г.

• По итогам предварительного диалога с ведущими институциональными инвесторами Компания получила индикации спроса на приблизительно 70% от ожидаемого объема IPO по ценам внутри объявленного ценового диапазона

• Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами

Авто-репост. Читать в блоге >>> IPO Займера– сбор заявок полным ходом, старт торгов 12 апреля

IPO Займера– сбор заявок полным ходом, старт торгов 12 апреля🚦Лидер микрофинансового рынка Займер уже в эту пятницу запускает торги своими акциями на Мосбирже, а пока что идёт активный сбор заявок на покупку акций нового эмитента. Разберём подробнее параметры листинга:

✔️ Займер установил индикативный диапазон IPO на уровне 235-270 руб. за одну обыкновенную акцию, ну а финальная цена определится уже по итогам сбора заявок, который завершится 11 апреля 2024 года. Таким образом, общий размер IPO может составить до 3 млрд руб.

✔️ Книга заявок была переподписана уже в прошлую пятницу, передаёт Рейтер со ссылкой на источники на финансовом рынке. Соответственно, ждём дальнейшего сбора заявок на этой неделе.

✔️ Ожидается, что торги акциями ПАО МФК Займер (под тикером #ZAYM) на Мосбирже начнутся 12 апреля 2024 года, биржа уже включила эти бумаги в третий котировальный список.

🤵 «Для нас важен вопрос репутации и имиджа: мы — ключевой участник рынка МФО и привлекательный объект для инвестирования, а значит должны быть прозрачнее всех. И будет правильно, если мы дадим заработать вместе с нами неограниченному кругу россиян», – поведал ген. директор Займера Роман Макаров в интервью Ведомостям, которое вышло в понедельник.

Авто-репост. Читать в блоге >>> 📌 IPO Займер

📌 IPO ЗаймерЗаймер – ведущая финтех-платформа и лидер российского рынка МФО. C 2019 г. Компания стабильно занимает первое место по объему выдач займов в сегменте МФО за счет выстроенной эффективной digital-модели бизнеса с отлаженными операционными процессами.

Тикер: $ZAYM

Раздел: У бумаг будет третий уровень листинга.

Период сбора заявок: Сбор заявок с 5 апреля по 11 апреля.

Дата размещения: 12 апреля 2024г.

Минимальное участие: 10 000₽

Ценовой диапазон: ₽235 до ₽270 за одну бумагу. Это соответствует рыночной капитализации в диапазоне от ₽23,5 млрд до ₽27 млрд.

Базовый размер IPO — не более ₽3 млрд. Дополнительно также будут предложены акции на сумму в размере до 15% от базового размера IPO, которые могут быть использованы для стабилизации цены акций на вторичных торгах в период до 30 дней после начала торгов. Таким образом, общий размер предложения бумаг составит не более ₽3,5 млрд. Единственный акционер «Займера» планирует сохранить за собой преобладающую долю в капитале и продолжит участвовать в развитии бизнеса.

Авто-репост. Читать в блоге >>>

Обзор IPO Займер - не участвую в размещении

Обзор IPO Займер - не участвую в размещении

Содержание:- О компании и ее место на рынке микрофинансовых организаций

- О финансах компании

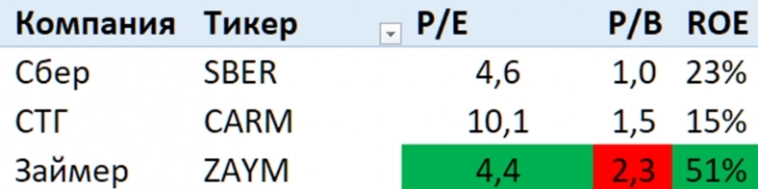

- Оценка компании и сравнение с конкурентами

- Вывод о целесообразности участия в IPO

1. О компании и ее место на рынке микрофинансовых организаций

Займер – это финтех-сервис выдачи микрозаймов онлайн. Компания в основном специализируется на работе с физлицами, которым необходимы краткосрочные микрозаймы до 30 тыс.руб. сроком до 1 месяца (PDL*) и сроком до 2 месяцев (IL1-2**).

*PDL - Pay Day Loans. Это краткосрочные займы до зарплаты. Сумма выдачи PDL займов до 30 тыс. руб., срок до 1 месяца. Погашаются займы одной суммой, вместе с процентами в конце срока. Предоставляются без обеспечения.

**IL – Installment Loan. Это термин, обозначающий кредит, который погашается в рассрочку.

При этом динамика выдач займов PDL согласно статистике Банка России снижается. Именно это может объяснять, почему объем выдач у Займера не растет в 2023г. При этом в целом объемы выдач у МФО в 2023 году выросли на 22%. Получается наш эмитент не в тренде. Это минус!

Авто-репост. Читать в блоге >>> Книги заявок на IPO Займер подписаны, сроки размещения менять не планируется — источники Reuters

Книги заявок на IPO Займер подписаны, сроки размещения менять не планируется — источники Reuters

Книги заявок на IPO Займер подписаны, сроки размещения менять не планируется — источники Reuters

Авто-репост. Читать в блоге >>> Генеральный директор МФК Займер - Роман Макаров: интервью о том, как компания с помощью IPO останется лидером и купит конкурентов - Ведомости

Генеральный директор МФК Займер - Роман Макаров: интервью о том, как компания с помощью IPO останется лидером и купит конкурентов - ВедомостиМФК «Займер» размещает акции на Московской бирже на 3 млрд руб., оценка компании после размещения может составить 23,5–27 млрд руб. По экспертам, справедливая оценка приближается к 40–45 млрд руб. Сделка будет в формате cash out, привлеченные средства уйдут акционеру. Генеральный директор МФК «Займер» Роман Макаров рассказал, что IPO поможет компании легче купить конкурентов и запустить программу мотивации менеджмента.

Основное из интервью:

– Зачем вам IPO? – Наш единственный акционер стремится к сделке, чтобы осуществить cash-out и продать примерно 10–15% капитала, при этом оставаясь контролирующим лицом. На данный момент компания не нуждается в привлечении инвестиций, но IPO предоставит нам возможность достижения двух основных целей. Первая цель – структурирование сделок M&A, которые станут более эффективными благодаря использованию акций. Вторая цель – улучшение программы мотивации менеджмента за счет распределения акций, которая находится в стадии разработки.

Авто-репост. Читать в блоге >>> ⭐️ IPO Займера: купить до получки

⭐️ IPO Займера: купить до получки

Добрый день, друзья!

В ближайшие дни на Московской бирже пройдёт IPO микрофинансовой организации Займер. Давайте подумаем, как на этом можно заработать.

Спойлер: обещаю, что не буду мучить Вас картинками из презентации Займера и лозунгами о том, какая это замечательная компания.

На Смарт-Лабе за последние дни опубликовано уже несколько десятков статей про Займер и его замечательный бизнес (https://smart-lab.ru/forum/ZAYM). Поэтому не буду повторять уже набившие оскомину формулировки.

Ограничусь тем, что Займер зарабатывает на том, что вгоняет в долги тех россиян, которых не удалось вогнать в долги банкам.

👉 Очевидно, что искать бедолаг, вынужденных в тяжелой жизненной ситуации брать займы под грабительские проценты, значительно легче, если получать информацию о клиентах, которым в силу регуляторных ограничений был вынужден отказать в кредитовании банк.

Поэтому вполне закономерно, что председателем Совета директоров Займера является Михаил Сергеевич Повалий, который ранее входил в состав правления Альфа-Банка.

Авто-репост. Читать в блоге >>> «Займер»: путь к финансовому доминированию, как принять участие в IPO и почему компания привлекла внимание акционеров

«Займер»: путь к финансовому доминированию, как принять участие в IPO и почему компания привлекла внимание акционеровВ области онлайн-кредитования у нас есть настоящий «пионер», который успел занять лидирующие позиции в сфере микрофинансирования, — это компания «Займер». Очередное МФО (микрофинансовая организация), но с более глобальными планами...

Попробую разобраться, почему микрофинансовая организация, которая выдаёт займы под высокие проценты, привлекла внимание акционеров, и как неквалифицированные инвесторы смогут поучаствовать в IPO.

Что за компания такая?Основанная в середине октября 2013 года, эта финансовая организация стала известной благодаря своему прогрессивному подходу к предоставлению финансовых услуг. Секрет её успеха — передовые технологии, которые позволяют мгновенно выдать заём тем, кто остро нуждается в финансах. Это обеспечивается обширной проверкой заёмщика по 1800 параметрам.

Как результат, с 2014 по 2023 год российские клиенты МФО «Займер» набрали кредитов на сумму более 180 миллиардов рублей. Благодаря этому успеху в 2023 году «Займер» был признан «МФО года» (по оценке портала «Все займы онлайн»). А в начале 2024 года рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг «Займера» до уровня ruBB+ со стабильным прогнозом.

Авто-репост. Читать в блоге >>> Займер (ZAYM). Стоит ли участвовать в IPO?

Займер (ZAYM). Стоит ли участвовать в IPO?

Приветствую на канале, посвященном инвестициям! 12.04.2023 планируется старт торгов акциями МФК Займер (ZAYM). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО МФК «Займер» — крупнейшая в России микрофинансовая организация, владеющая высокотехнологичной финтех-платформой.Основным видом деятельности Группы является альтернативное кредитование, ориентированное на сегмент потребителей с ограниченным доступом к банковским услугам, представленный активными пользователями информацонно-технологичных продуктов.

Авто-репост. Читать в блоге >>> IPO Займер: личное мнение

IPO Займер: личное мнениеФизик скупит всё ?

В рамках IPO акции продает единственный нынешний

владелец Займера Сергей Седов, сохраняя за собой преобладающую долю в акционерном капитале компании.

Как заявил гендир Займера Роман Макаров,

компания сейчас не нуждается в привлечении финансирования для развития бизнеса и

привлеченные 3 млрд руб. пойдут напрямую акционеру.

Микрофинансовая компания «Займер» (ZAYM) объявила индикативный ценовой диапазон первичного публичного предложения обыкновенных акций на уровне от ₽235 до ₽270 за одну бумагу. Об этом говорится в сообщении компании. Это соответствует рыночной капитализации в диапазоне от ₽23,5 млрд до ₽27 млрд.

Сбор заявок от инвесторов начался 5 апреля и завершится 11 апреля.

Объявление аллокаций по заявкам инвесторов, принявших участие в IPO, и

начало торгов акциями ожидается 12 апреля.

Этическая сторона бизнеса, думаю, интересует далеко не всех.

В моём понимании, МФО — это грабёж средь бела дня.

Находятся же люди, берущие копейки под астрономические %.

Авто-репост. Читать в блоге >>> Русал - лучше ожиданий / Тинькофф готовится к объединению / Разбор Займера и облигаций Селектела

Русал - лучше ожиданий / Тинькофф готовится к объединению / Разбор Займера и облигаций СелектелаСегодня в видео разберем отчеты Русала и Тинькофф. Последний готовится к интеграции с Росбанком, а алюминиевый металлург сохраняет в себе инвест-идею. Также поговорим о предстоящем IPO Займера и новом, 4-ом выпуске облигаций Селектела.

Тайминги:

00:19 Селектел

02:34 Займер

03:57 Русал

06:11 Тинькофф

☕️ Заваривайте чаёк, готовьте печеньки и мы начинаем! Лайк тоже не забудьте прожать под видео 😉

Авто-репост. Читать в блоге >>> Неоднозначная компания со всех точек зрения, участвовать буду.

Неоднозначная компания со всех точек зрения, участвовать буду.

Минусы есть в компании:

— Как я понял, то мажор взял всю годовую прибыль дивами(это не совсем норм, мог бы и 75%, ведь комп растущая) и выдал их обратно компании под 23%(это только не запрещено законом), поскольку он остается основным после выхода на биржу, то такие трюки могут повторяться и далее...

— Есть айти компания, которая принадлежит мажору, и все услуги она предоставляет займеру без тендеров по какой-то цене, кот сложно контролировать. Менеджмент говорит, что цена эта контролируется регулятором, но мы то знаем, что она может быть по разным планкам…

— Низкий уровень листинга, вызван(мое предположение) беспокойством, что появится контроль со стороны др акционеров. Могли бы дать больше, 30% компании рынок проглотил бы и листинг был бы выше(менеджмент проговорился) и доверие к управлению компании возросло.

— Сам бизнес рисковей, чем банки и лизинг. Компания закладывает, что две трети клиентов невозвратны (это когда нет практически безработицы и кризиса).

А плюсы и про этику прочитаете у других.

Инвестировать в такие компании грех перед Богом и людьми. Дай бог чтобы такие компании запретили

VIDOVDAN, я согласен с Вами, что бизнес — морально сомнительный!

Но по сути своей (и степени греховности), чем он (кроме стоимости кредита (и тяжести последствий)) отличается от потребительского кредитования, кредитных карт? — Грех ли инвестировать в банки?

А пока Вы думаете про банки, я выскажусь о своём восприятии таких компаний:

я воспринимаю как однозначный ГРЕХ РЕКЛАМУ таких услуг, большая беда (отсутствие ума) — пользоваться ими, что же до самого бизнеса (и инвестиций в него) — считаю, что условия должны быть как у публичных домов в Российской империи — пусть будет, но — без рекламы, ярких вывесок, с ограничениями на расположение,...!

Грех. Пожалуй. Но законодательный запрет — не вариант! (а лишь путь к криминализации — поскольку, покуда есть желающие пользоваться такими услугами и готовые их оказывать, деятельность будет!) Так ну что, пообщались вчера с #ZAYM плюс вчера же они выкатили ценовой диапазон IPO

Так ну что, пообщались вчера с #ZAYM плюс вчера же они выкатили ценовой диапазон IPO

👉IPO кэшаут, капитал не нужен

👉кредитный портфель затормозился из-за повышения макропродунц.лимитов ЦБ

👉то есть нельзя увеличивать закредитованность самых закредитованных

👉отсюда и рост маркетинговых расходов почти на ярд

👉айти расходы выросли на 50% до 1,6 млрд, там их полностью оказывает контора, принадлежащая мажоритарию, в периметр Займера айтишка и платформа не входит, но типа обещают гудвилл по платформе перенести на баланс и дальше начать айти расходы капитализировать

👉обещают нарастить выдачи на 15% в 2024

👉даже дают гайденс по прибыли на 24 год на уровне 6,8 млрд

👉торможение кредитного портфеля в 23 году объясняют желанием увеличить качество активов

👉дивы 50%+ прибыли 4 раза в год, первый раз по итогам 1квартала 24 года будет

👉по аллокации ничего не сказали особо, 70% от объема уже перекрыто заявками от институционалов

👉хотят дать институционалам чуть больше половины, остальное физикам

👉обещали что объем и цену IPO не будут менять выше заявленных

Авто-репост. Читать в блоге >>> Займер: Аллокация будет сбалансированной, объем IPO увеличивать точно не планируется — основное из беседы с Романом Макаровым, генеральным директором компании

Займер: Аллокация будет сбалансированной, объем IPO увеличивать точно не планируется — основное из беседы с Романом Макаровым, генеральным директором компанииIPO Займер — выдержки из онлайн общения с генеральным директором Займера Романом Макаровым:

+ Объем IPO увеличивать точно не будут относительно объявленного+ Аллокация будет сбалансированной, чуть более 50% получат институциональные инвесторы, чтобы обеспечить стабильность цены акций

+ Аналитики оценили компанию в 35-40 млрд

+ Цель по росту объема выдач кредитов в 2024 году составляет 15%

+ План по чистой прибыли 2024 года составляет 6,8 млрд рублей.

+ Сделка будет структурирована как cash-out так как компания не нуждается в капитале

+ В 2024 году планируют выйти в сегмент POS-кредитования

+ Компания планирует направлять не менее 50% чистой прибыли на дивиденды, выплата будет ежеквартальной+ Первый дивиденд акционеры получат по итогам 1 квартала 2024 года

+ В бизнесе присутствует сезонность, 2-е полугодие всегда сильнее первого

Авто-репост. Читать в блоге >>>

Займер – листинг с выгодным дисконтом

Займер – листинг с выгодным дисконтомИзученная нами ранее микрофинансовая компания Займер, которая готовится провести IPO, сегодня объявила ценовой диапазон первичного публичного предложения акций. Он установлен на уровне от 235 рублей до 270 рублей.

Такой индикативный ценовой диапазон IPO соответствует рыночной капитализации компании в 23,5–27 млрд рублей. А ранее в СМИ звучали оценки Займера на уровне 35–40 млрд рублей. Получается, что продающий акции мажоритарный акционер не стал скупиться и предложил рынку выгодный дисконт. Размещение акций ниже фундаментальной стоимости бизнеса должно ещё больше увеличить интерес инвесторов к данной компании.

А интерес к IPO Займера и так должен быть неплохой. Во-первых, это компания роста, которая уже 10 лет работает на рынке и занимает лидирующие позиции. А во-вторых, Займер обещает платить не менее 50% чистой прибыли в виде дивидендов раз в квартал. Напомним, что за 2023 год Займер заработал рекордные 6,1 млрд рублей чистой прибыли по МСФО.

Заявки на участие в IPO принимаются до 11 апреля включительно, а сам старт торгов ожидается в пятницу 12 апреля. Бумаги включены в третий уровень листинга Мосбиржи под тикером ZAYM и будут доступны как квалифицированным инвесторам, так и неквалифицированным. Объём планируемого размещения составляет не более 3 млрд рублей.

Авто-репост. Читать в блоге >>> Факторы в пользу участия в IPO Займера: 1. быстрорастущий рынок МФК, 2. Займер - лидер рынка, 3. Привлекательная дивидендная политика — CEO Роман Макаров

Факторы в пользу участия в IPO Займера: 1. быстрорастущий рынок МФК, 2. Займер - лидер рынка, 3. Привлекательная дивидендная политика — CEO Роман Макаров

Факторы в пользу участия в IPO Займера: 1. быстрорастущий рынок МФК, 2. Займер — лидер рынка, 3. Привлекательная дивидендная политика — CEO Роман Макаров

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций