Давайте обновим лои сегодня!

slonofen, ждем второй магнит?

Игорь Егоров, ну нееезнаю ) но в целом если у них не будет новый идей, то их ждет тоже самое )

| Число акций ао | 272 млн |

| Номинал ао | 1164.26 руб |

| Тикер ао |

|

| Капит-я | 664,5 млрд |

| Выручка | 4 481,7 млрд |

| EBITDA | 258,2 млрд |

| Прибыль | 81,2 млрд |

| Дивиденд ао | 368 |

| P/E | 8,2 |

| P/S | 0,1 |

| P/BV | -69,2 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 15,0% |

| X5 | ИКС 5 Календарь Акционеров | |

| 20/03 X5 - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

сегодня ожидаем: X5: фин рез 1 квартал МСФО

см. календарь по акциям

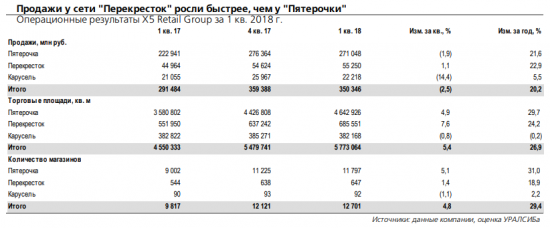

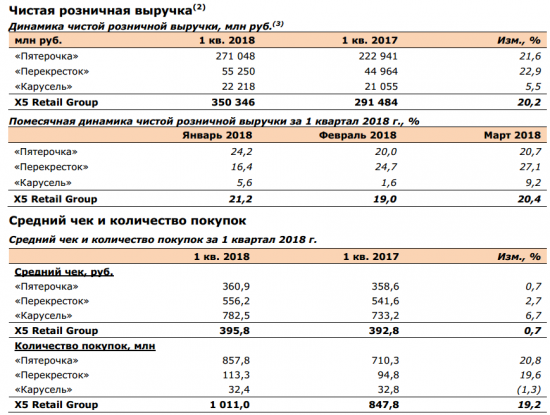

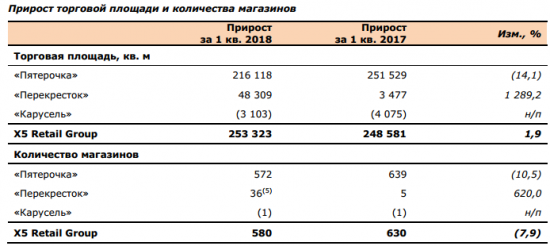

Компания уже сообщила о том, что выручка за квартал увеличилась на 20,2%, а сопоставимый показатель вырос на 0,5%. Таким образом, консолидированная выручка, вероятно, составит 351,9 млрд. руб. Мы ожидаем снижения валовой прибыли относительно предыдущего квартала в силу сезонных факторов и дефляции. Мы моделируем валовую рентабельность на уровне 23,6%, а валовую прибыль — на уровне 83,2 млрд. руб., что на 18% больше, чем в 1К18.Sberbank CIB

Мы ожидаем, что благодаря сезонным факторам операционные расходы уменьшатся относительно 4К17, хотя, вероятно, этот эффект будет нивелирован увеличением зарплат, которое началось в 4К17 и должно в полной мере отразиться на результатах за 1К18. Мы прогнозируем операционные расходы (за вычетом амортизации и затрат на программу долгосрочной мотивации сотрудников) на уровне 63,1 млрд. руб. Учитывая вялую динамику выручки (в 1К18 она росла на 6 п. п. медленнее, чем торговая площадь), мы ожидаем увеличения операционных расходов до 17,9% от выручки (с 17,0% годом ранее).

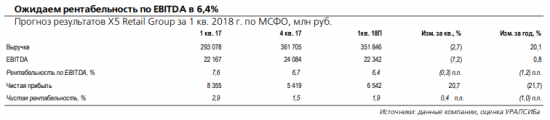

По нашим прогнозам, рентабельность по скорректированной EBITDA составит 6,4%, что на 130 б. п. меньше показателя за 1К17. Мы ожидаем снижения скорректированной EBITDA на 1% относительно 1К17 до 22,5 млрд. руб. С поправкой на финансовые издержки и налог на прибыль это предполагает чистую прибыль на уровне 6,3 млрд. руб., что на 23% ниже уровня 1К17 (уменьшение данного показателя обусловлено ростом расходов на амортизацию).

Хотя траектория движения рентабельности вполне предсказуема, участников рынка все же может встревожить падение EBITDA и чистой прибыли относительно уровня годичной давности. Между тем валовая рентабельность может превысить ожидания. В ходе телефонной конференции особое значение будут иметь любые комментарии относительно текущих торговых тенденций. Мы полагаем, что за весь год рост выручки ускорится, а с 2К18 начнется восстановление рентабельности.

Так особо хорошего отчета можно не ждать — первый квартал был аномально холодный, посещаемость снизилась. Как и у Ленты и Магнита.

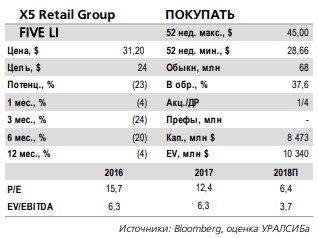

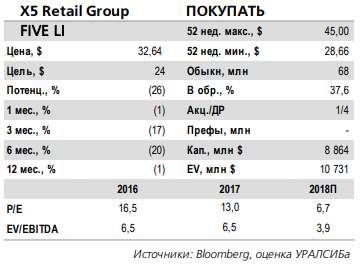

Мы ожидаем, что сохраняющиеся высокие темпы расширения бизнеса и конкурентная ситуация окажут некоторое давление на рентабельность. В частности, консолидированная выручка компании, по нашим прогнозам, вырастет на 20% (здесь и далее – год к году) до 352 млрд руб. (6,2 млрд долл.), а EBITDA – на 1% до 22,3 млрд руб. (393 млн долл.), что предполагает снижение рентабельности по EBITDA на 1,2 п.п. год к году или на 0,3 п.п. квартал к кварталу до 6,4%. Мы также прогнозируем чистую прибыль в размере 6,5 млрд руб. (115 млн долл.), что означает чистую рентабельность 1,9%.

По нашим оценкам, валовая прибыль X5 в 1 кв. 2018 г. увеличится на 19% до 84 млрд руб. (1,5 млрд долл.). Это будет означать падение валовой рентабельности на 0,3 п.п. до 23,8%. Мы также прогнозируем общие и административные расходы на уровне 17,8% от выручки, или 62,7 млрд руб. (1,1 млрд долл.), включая расходы на персонал и аренду в размере 27,8 млрд руб. (489 млн долл.) и 16,3 млрд руб. (287 млн долл.) соответственно.

X5 Retail Group растет быстрее рынка и в обозримом будущем останется лидером российской продовольственной розницы. В фокусе внимания инвесторов в ближайшее время по-прежнему будет способность компании поддерживать высокую рентабельность в сочетании с динамичным ростом бизнеса. С одной стороны, на рынке сохраняется сильная конкуренция, а с другой – компания заявляла о снижении промоактивности и тенденции к перетоку покупателей в более дорогие форматы, такие как «Перекресток», что может оказать поддержку рентабельности. Мы подтверждаем рекомендацию ПОКУПАТЬ акции X5.Уралсиб

Сигналы об улучшении ситуации на рынке пока очень осторожные. Операционные результаты X5 за 1 кв. 2018 г. дают пока очень осторожную надежду на улучшение ситуации с потребительской уверенностью на российском рынке продуктовой розницы. При этом компания сохраняет лидирующие позиции на рынке. Замедление роста отчасти объясняется снижением продуктовой инфляции и низкой промоактивностью, что может поддержать рентабельность. Финансовые результаты за 1 кв. 2018 г. должны быть опубликованы 26 апреля. Мы сохраняем для акций X5 рекомендацию ПОКУПАТЬ.Уралсиб

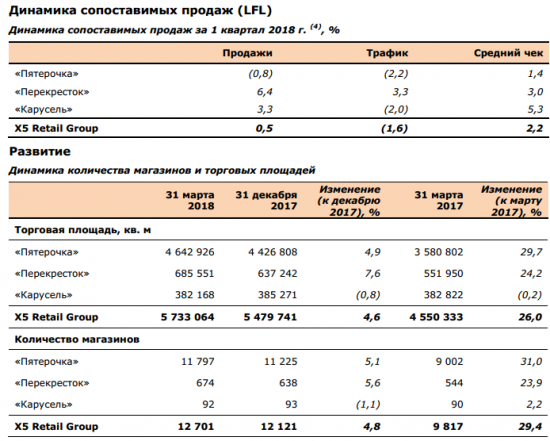

Х5 показывает хорошие темпы роста выручки, несмотря на их замедление. В тоже время динамику показателя обеспечивают новые открытия тогда, как сопоставимые продажи растут слабо. Причем, если изменение среднего чека в многом объясняется инфляцией, темпы которой в РФ замедляются, то падение трафика это негативный момент для компании. При этом падение трафика основного формата Х5 Пятерочки было более существенным и составило 2,2%.Промсвязьбанк

Х5 опубликовала в целом слабые операционные результаты за 1К18 от X5 из-за низкой инфляции и аномально холодной погоды в феврале, которые предполагают, что операционная рентабельность скорее всего останется под давлением в 1К18 (финансовые результаты за 1К18 будут опубликованы 26 апреля). В то же самое время слабые операционные показатели частично объясняются разовыми факторами, и мы можем увидеть улучшения позднее в 2018 на фоне ускорения инфляции и высокого роста зарплат (+9.3% в среднем 1К18), которые укрепят уверенность потребителей.АТОН

В этот четверг 19 апреля X5 Retail Group опубликует операционные результаты за 1к18. Согласно прогнозу руководства, в отчетном периоде выручка компании должна вырасти на 20% г/г, что является самым высоким показателем роста в отрасли. Исходя из плана открытия новых магазинов (2,500), мы ожидаем, что в этом году X5 сохранит свои лидирующие позиции в секторе. Акции группы торгуются с привлекательным, на наш взгляд, прогнозным коэффициентом EV/EBITDA за 2018 г. в 6.3x.ВТБ Капитал