| Число акций ао | 26 849 669 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 153,6 млрд |

| Опер.доход | 1 105,7 млрд |

| Прибыль | 432,2 млрд |

| Дивиденд ао | – |

| P/E | 2,7 |

| P/B | 0,6 |

| ЧПМ | 3,1% |

| Див.доход ао | 0,0% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

0.023545₽ +0.64%

-

На рынке опять идет агитация за покупку акций ВТБ. Значит опять разочарования на месяцы и возможно годы )))

На рынке опять идет агитация за покупку акций ВТБ. Значит опять разочарования на месяцы и возможно годы ))) Говоря о доле префов почему-то забывается маленькая деталь- 37 %уставника это доля АСВ. А что делают деньги АСВ в ВТБ? Правильный ответ-затыкают пассивы в полученных в ходе санации активах банка. Да и вообще сравнивать каким был ВТБ в период народного айпио и сегодня это как сравнивать ципленка с курицей. При этом рост обеспечен за счёт государства. Так что не всё однозначно плохо с вливанием гос денег в ВТБ за счёт налогоплательщиков. Разумеется с точки зрения акционеров ВТБ.

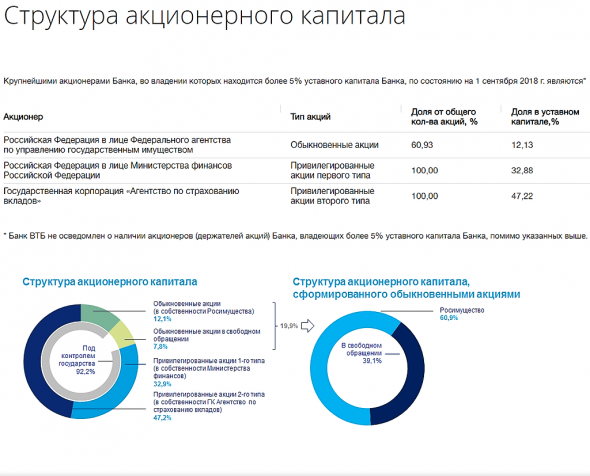

Говоря о доле префов почему-то забывается маленькая деталь- 37 %уставника это доля АСВ. А что делают деньги АСВ в ВТБ? Правильный ответ-затыкают пассивы в полученных в ходе санации активах банка. Да и вообще сравнивать каким был ВТБ в период народного айпио и сегодня это как сравнивать ципленка с курицей. При этом рост обеспечен за счёт государства. Так что не всё однозначно плохо с вливанием гос денег в ВТБ за счёт налогоплательщиков. Разумеется с точки зрения акционеров ВТБ.

Sergey, P/B у многих компаний выше) Про EPS смотрел стату на сайте, там вроде нет разделения касательно типов акций. Я думаю если там учитывалась только обычка то EPS был бы заоблачный, а так вроде все сходится. Единственное только не понятно другое, от чего считали EPS, по РСБУ или МСФО? Вот тут да. Потому что по РСБУ профит ВТБ 230+ ярдов, а по МСФО 178

Александр, P/B повыше опечатка. Конечно я имел в виду, что у Сургута P/B лучше, чем у ВТБ.

Если умножить 13 трилионов акций втб на 3,6 копейки, будет 466 миллиарда, капитал у ВТБ 1500 миллиардов, P/B = 0,31, если считать только обычку. Я так накололся, когда начинал в этом разбираться. Тогда ВТБ стоил 6,7 копеек, и P/B ему я насчитал 0,65.

P/B у ВТБ нельзя считать только по обычке, потому что больше половины дивов идет на префы, а номинальная стоимость префов выше чем рыночная стоимость обычки. Если сравнивать по номинальной стоимости, перекос в пользу префов будет в 3 раза больше.

Sergey, удобство этой диаграммы в том, что там все типы акций сводятся в процентное соотношение между собой по удельному весу в акционерном капитале в виде доли владения. Ипапть я загнул, без бутылки водки не разобраться. Просто следуя этой диаграмме мы можем легко сводить все расчеты в одну кучу по примеру обычки и ошибки здесь не будет. Нам не нужно отдельно считать префы обоих типов и отдельно обычку. Если считать обычку отдельно тогда мы наколимся)) Аналитики видят неплохие перспективы у рубля на следующей неделе.

Аналитики видят неплохие перспективы у рубля на следующей неделе.

19.04.19 11:48

Доклад Мюллера не выявил связей Трампа с Россией, что снижает риск новых жестких санкций против Москвы.

Рубль открылся снижением в первые минуты торгов на Московской бирже в пятницу, но уже через час отыграл все незначительные потери, чему способствует продажа валютной выручки экспортерами, которым нужно уплачивать налоги в бюджет. До 25 апреля они уплачивают НДПИ, а затем до 29 апреля — налог на прибыль. То, что именно экспортеры сегодня направляют рынок, можно не сомневаться: иностранных игроков на российском рынке сегодня нет, и сами западные рынки сегодня закрыты по случаю католической Пасхи. В США торги откроются только в понедельник вечером, а в Европе — во вторник, и то — не везде. Поэтому в ближайшие дни нас ждут весьма скучные торги.

«Сегодняшний день обещает штиль на рынках в силу предпасхального выходного», — отмечают аналитики Росбанка.

К 11:24 мск котировки пары доллар/рубль расчетами «завтра» были вблизи 63.93, и российская валюта теряет 4 копейки от уровней закрытия четверга. К евро рубль теряет 8 копеек и находится на 71.90, тогда как накануне было достигнуто значение 71.81 впервые с мая прошлого года. Из-за пасхальных каникул в Европе торги евро/рубль расчетами «сегодня» не проводятся, однако банки США работают в пятницу, поэтому пара доллар/рубль расчетами «сегодня» на бирже торгуется.

Доклад Мюллера

Рынок не отреагировал на публикацию отредактированной версии доклада спецпрокурора Роберта Мюллера об итогах двухлетнего расследования сговора штаба Трампа с Россией. Расследование показало, что никто в предвыборном штабе Дональда Трампа не координировал действия с Москвой, заявил генпрокурор США Уильям Барр, хотя в искренности его выводов некоторые политики усомнились.

«Спецпрокурор не нашел никаких данных, указывающих, что кто бы то ни было в предвыборном штабе Трампа состоял в сговоре с Россией или координировал с ней действия», — сказал генпрокурор.

Он добавил, что этот вывод касается как хакерских атак, за которыми, по мнению США, стоит РФ, так и других попыток влияния на выборы.

«Рубль в первой половине четверга пытался снизу вверх пробить отметку 64, но попытки не увенчались успехом. Это хороший знак для рубля, который по-прежнему сохраняет шансы пойти в район 63 за доллар. В ближайшие дни рубль продолжит получать поддержку от налогового периода, а „доклад Мюллера“ еще больше снизил риски введения жестких санкций в отношении Москвы», — считает аналитик Алор Брокер Алексей Антонов.

Аналитик БКС Брокер Сергей Гайворонский считает, что рубль поддерживает дорогая нефть. Доклад Мюллера рынок воспринял в целом нейтрально, к ускорению распродаж на рынке его публикация не привела. В результате снижение фондового рынка уложилось в рамки обычной коррекции, не оказав значительного давления на рубль, отмечает он. Ближайшая поддержка расположена на уровне 63.7. Если ситуация на внешних рынках значительно не ухудшится, то на следующей неделе можно ждать тестирования данной отметки на фоне приближения пика налогового периода, уверен аналитик.

В Нордеа Банке также отмечают нейтральную реакцию рубля на доклада Мюллера. Ничего нового в сравнении с ранее представленным кратким докладом не прозвучало. Достоверных доказательств связи Трампа с Россией в ходе предвыборной кампании 2016 года не обнаружено. Дальнейшее развитие событий зависит от того, удастся ли традиционным сторонникам более жесткого давления на Россию в рядах конгрессменов консолидировать вокруг себя более весомую группу, чтобы вернуться к продвижению санкционных законопроектов, отмечают аналитики Нордеа. Следующим важным событием в связи с докладом Мюллера будут намеченные на 1–2 мая слушания в Конгрессе с участием генерального прокурора Барра.

«С учетом нейтральной первой реакции рубля на публикацию доклада, а также фактора приближения пика налоговых платежей и ожиданий смягчения риторики от Банка России по итогам заседания 26 апреля рубль имеет хорошие шансы продолжить укрепление на предстоящей неделе», — написали эксперты Нордеа Банка.

www.profinance.ru/news/2019/04/19/bsaa-analitiki-vidyat-neplokhie-perspektivy-u-rublya-na-sleduyuschej-nedele.html

Sergey, P/B у многих компаний выше) Про EPS смотрел стату на сайте, там вроде нет разделения касательно типов акций. Я думаю если там учитывалась только обычка то EPS был бы заоблачный, а так вроде все сходится. Единственное только не понятно другое, от чего считали EPS, по РСБУ или МСФО? Вот тут да. Потому что по РСБУ профит ВТБ 230+ ярдов, а по МСФО 178

Александр, P/B повыше опечатка. Конечно я имел в виду, что у Сургута P/B лучше, чем у ВТБ.

Если умножить 13 трилионов акций втб на 3,6 копейки, будет 466 миллиарда, капитал у ВТБ 1500 миллиардов, P/B = 0,31, если считать только обычку. Я так накололся, когда начинал в этом разбираться. Тогда ВТБ стоил 6,7 копеек, и P/B ему я насчитал 0,65.

P/B у ВТБ нельзя считать только по обычке, потому что больше половины дивов идет на префы, а номинальная стоимость префов выше чем рыночная стоимость обычки. Если сравнивать по номинальной стоимости, перекос в пользу префов будет в 3 раза больше.

Sergey, заходим на сайт ВТБ и видим данную диаграмму. Здесь мы можем сделать вывод что все акции можно сводить в одну кучу и делать расчет гораздо проще. Те данные которые я взял по прибыли на акцию, где указывалось EPS 0.01+ на акцию ведет расчет на все акции. Если мы возьмем данную прибыль только на обычку то получим следующее, из диаграммы мы видим что обычки в удельном весе акционерного капитала 19,9%. Теперь, если мы сделаем расчет в процентном соотношении на префы, то тогда P/E у банка будет под 10! При текущей цене и прибыли на акцию расчет никак не бьется) Так что ваш изначальный расчет по P/E и P/E правильный)

Sergey, P/B у многих компаний выше) Про EPS смотрел стату на сайте, там вроде нет разделения касательно типов акций. Я думаю если там учитывалась только обычка то EPS был бы заоблачный, а так вроде все сходится. Единственное только не понятно другое, от чего считали EPS, по РСБУ или МСФО? Вот тут да. Потому что по РСБУ профит ВТБ 230+ ярдов, а по МСФО 178

Александр, P/B повыше опечатка. Конечно я имел в виду, что у Сургута P/B лучше, чем у ВТБ.

Если умножить 13 трилионов акций втб на 3,6 копейки, будет 466 миллиарда, капитал у ВТБ 1500 миллиардов, P/B = 0,31, если считать только обычку. Я так накололся, когда начинал в этом разбираться. Тогда ВТБ стоил 6,7 копеек, и P/B ему я насчитал 0,65.

P/B у ВТБ нельзя считать только по обычке, потому что больше половины дивов идет на префы, а номинальная стоимость префов выше чем рыночная стоимость обычки. Если сравнивать по номинальной стоимости, перекос в пользу префов будет в 3 раза больше. ВТБ лучшая инвестиция 2019 года. smart-lab.ru/blog/534563.php

ВТБ лучшая инвестиция 2019 года. smart-lab.ru/blog/534563.php

ВТБ – второй крупнейший по активам и кредитам банк в России с активами около 15 трлн. руб. Прибыль Банка ВТБ по РСБУ за 2018 год 256 млрд. руб. Доля государства в капитале около 60%. Банк отчитался по МСФО о росте прибыли акционеров в 2018 году на 49% до 179 млрд.руб. ROE в 2018 г. повысилась до 12,8% (8,4%).

Балансовые показатели отразили положительную динамику кредитования, депозитов, улучшилось качество кредитного портфеля. В 2019 г. менеджмент ожидает прогресс по прибыли до 200 млрд.руб., увеличение кредитования (5% в корпоративном сегменте и свыше 13-14% в розничном) при сохранении стоимости риска на уровне 1,6%.

Спекулятивные покупки на текущих уровнях оправданы при текущей оценке акций (3,1х годовой прибыли 2018 и DY4%).

Мы сохраняем рекомендацию «покупать» и повышаем целевую цену VTBR до 0,07руб. Потенциал роста 95% в перспективе 12 мес.

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, мне кажется в твоих речах я слышу внутренний голос))

Иськов Игорь, мне кажется нас тут несколько таких… хм… не совсем трейдационных…

Сергей Нагель,

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, мне кажется в твоих речах я слышу внутренний голос))

Иськов Игорь, мне кажется нас тут несколько таких… хм… не совсем трейдационных…

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, не забывайте про префы двух типов. Если учитывать их хотя бы по номиналу, P/B будет 0.6, P/E — 5.5.

У Сургута кстати P/B повыше :)

Sergey, кстати оппечатка) P/B ниже, а не выше, что лучше в данном случае)

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, мне кажется в твоих речах я слышу внутренний голос))

Иськов Игорь, вас уже 2)) ок, я закрываю рот) больше не слова) могу призывать шортить бумагу)

Александр, я инвестирую в долгую, и не открываю коротких позиций. Так же средняя цена покупки у меня 3696, но позиция вообще небольшая. Т.к. я вижу сильный потенциал в долгосрок, я буду даже не против низких дивидендов, т.к. это позволит нарастить позицию. А вкладываю я каждый месяц часть от своей зарплаты.

Иськов Игорь, ооооох… как приятно видеть родственную душу среди трейдоманов и техсектантов…

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, не забывайте про префы двух типов. Если учитывать их хотя бы по номиналу, P/B будет 0.6, P/E — 5.5.

У Сургута кстати P/B повыше :)

Sergey, P/B у многих компаний выше) Про EPS смотрел стату на сайте, там вроде нет разделения касательно типов акций. Я думаю если там учитывалась только обычка то EPS был бы заоблачный, а так вроде все сходится. Единственное только не понятно другое, от чего считали EPS, по РСБУ или МСФО? Вот тут да. Потому что по РСБУ профит ВТБ 230+ ярдов, а по МСФО 178

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, не забывайте про префы двух типов. Если учитывать их хотя бы по номиналу, P/B будет 0.6, P/E — 5.5.

У Сургута кстати P/B повыше :)

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, мне кажется в твоих речах я слышу внутренний голос))

Иськов Игорь, вас уже 2)) ок, я закрываю рот) больше не слова) могу призывать шортить бумагу)

Александр, я инвестирую в долгую, и не открываю коротких позиций. Так же средняя цена покупки у меня 3696, но позиция вообще небольшая. Т.к. я вижу сильный потенциал в долгосрок, я буду даже не против низких дивидендов, т.к. это позволит нарастить позицию. А вкладываю я каждый месяц часть от своей зарплаты.

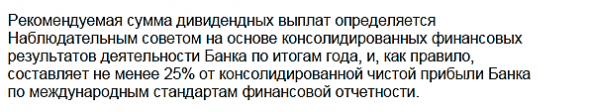

ПОЛОЖЕНИЕ

о дивидендной политике

Банка ВТБ (публичное акционерное общество)

Рекомендуемая сумма дивидендных выплат определяется Наблюдательным советом на основе консолидированных финансовых результатов деятельности Банка по итогам года, и, как правило, составляет не менее 25% от консолидированной чистой прибыли Банка по международным стандартам финансовой отчетности.

www.vtb.ru/-/media/Files/aktsioneram-i-investoram/akcii-i-dividendy/dividendy/polozhenie_o_dividendnoi_politike_banka_vtb.pdf

Марэк, ниже кидал вырезку. Ну даже если заплотят минимум, то свои 9.5% годовых получу)) ПОЛОЖЕНИЕ

ПОЛОЖЕНИЕ

о дивидендной политике

Банка ВТБ (публичное акционерное общество)

Рекомендуемая сумма дивидендных выплат определяется Наблюдательным советом на основе консолидированных финансовых результатов деятельности Банка по итогам года, и, как правило, составляет не менее 25% от консолидированной чистой прибыли Банка по международным стандартам финансовой отчетности.

www.vtb.ru/-/media/Files/aktsioneram-i-investoram/akcii-i-dividendy/dividendy/polozhenie_o_dividendnoi_politike_banka_vtb.pdf

ВТБ

Прибыль мсфо 2017г: 120,1 млрд руб

37,27% от прибыли направили на дивы по обычке = 44,759 млрд руб

Прибыль мсфо 2018г: 178,8 млрд руб.

25% от прибыли = 44,700 млрд.

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, мне кажется в твоих речах я слышу внутренний голос))

Иськов Игорь, вас уже 2)) ок, я закрываю рот) больше не слова) могу призывать шортить бумагу)

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, мне кажется в твоих речах я слышу внутренний голос))

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Value, ну я от дивов отказываться не хочу)) Пусть плотят) Не только же нам нологи плотить)

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Александр, я все это знаю, коллега. Просто предпочитаю не кричать об этом на форумах. =)

Что касается дивидендов, я их не жду в этом году. Пусть хоть вообще не платят. Заплатят потом.

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, кстати если не ошибаюсь в расчетах, то текущее P/BV банка около 0.35-0.4! Это вообще трешак, P/E получается по текущим даже ниже 3, 2.75!!! Ну не знаю я как все это может вязаться с дальнейшим падением и как можно боятся покупать такую бумагу. Если менеджмент кинет с нормальными дивами, то конечно я прогадал, но рассчитывать на такое каждый раз… Сами понимаете

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, EPS на акцию 0,012999! То есть, текущее P/E банка около 3. Какого-то дикого капекса нет, прибыли в новом году тоже растут. если откинуть из расчетов кидок со стороны менеджмента, то нет причин для низких дивов. Вот вообще нет. Но кидок тоже возможен, я этого не исключаю

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Value, пфф… На 1 января 2019 года достаточность была еще ниже и ВТБ требовалось докинуть 22 ярда чтобы дотянуть до норматива. Читал в какой-то статье. При такой ЧП 22 ярда это вообще ни о чем. Сейчас почти вышли на уровень. Тут даже продавать ничего не надо) И еще куча бабла остается

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, давайте посчитаем и поиграем цифрами. Здесь www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/, указаны дивиденды исходя из отчетности по РСБУ. Что немного странно, ведь по уставу смотрят на МСФО. В % от чистой по РСБУ там стоит 44%. Выплатили 44 ярда. Ок. По РСБУ прибыль банка за 2018 год 230 906 903 ярдов рублей. То есть более чем в два раза выше итогов 17 года! Ну да ладно, смотрим МСФО 2017 года итог 120 100 000 ярдов рублей. Выплата составила 44 ярда как мы помним. В % это 36.6%. Теперь смотрим 18 год, прибыль 178 800 000 ярдов рублей. Если банк направляет рекомендуемый! Минимум на дивы то получаем ту же цифру в 44 ярда и того дивы будут на уровне 9.5% годовых по итогам 2018 года. Если направляют завяленные рейтерсом 15% то на выплату уйдет 26.8 ярдов, на треть меньше, а значит дивы будут на уровне 2 копеек. К текущей цене широкий диапазон 4.5-5.5%. Лень долго высчитывать)) Простите))) Но! Если банк просто сохранит процентный уровень выплат в 36.6% как годом ранее, то на дивы рухнет 68.7 ярдов рублей! То есть див выплата вырастет на 56% г/г! При таком раскладе див доходность бумаги по текущим составит 14.8% годовых приблизительно! Каковы у нас фундаментальные причины для дивов в 15% от ЧП по МСФО?

Александр, фундаментальные причины — нехватка капитала для Базель 3. На 1 марта 2019 года по нормативу Н1.0 — 11.48% достаточность. А Вы еще хотите 69 ярдов на дивиденды пустить… но их нужно будет откуда-то заместить в капитале. Например, от продажи Теле 2. Тогда ок.

Скажите мне пожалуйста, те кто ведется на новостную утку о 15% ЧП по МСФО на дивы за 18 год… Как компания может заплатить меньше чем у нее прописано в уставе? Там же вроде не менее 25% по МСФО? Предыдущий год не был кризисным для банка, убыточным или каким-то хоть чуть чуть негативным. Так с чего вдруг должны быть низкие дивиденды? Ниже чем годом ранее и существенно?

Александр, ну так Вы устав прочитайте и вопросы отпадут. =)

Value, ну вот собсна нашел

Александр, ну вот… весьма расплывчатые формулировки в уставе и нет четких обязательств по дивидендам.

Value, оппечатка, два раза ниже 15% в не самые хорошие 09-11 года и к слову еще один раз было ниже 22, но опять же по РСБУ которую ВТБ приводит на своем сайте не понятно к чему. А если смотреть МСФО то выплаты были на уровне 30% по итогам 16 года. Так что надеюсь цифра в 15% взята рейтерсом с потолка и не имеет отношения к реальности. А иначе у меня дебет с кредитом не сойдется, как можно показав рекордные прибыли, рекордно всех кинуть на дивы))) Хотя на нашем рынке… Я ничему не удивлюсь))

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций