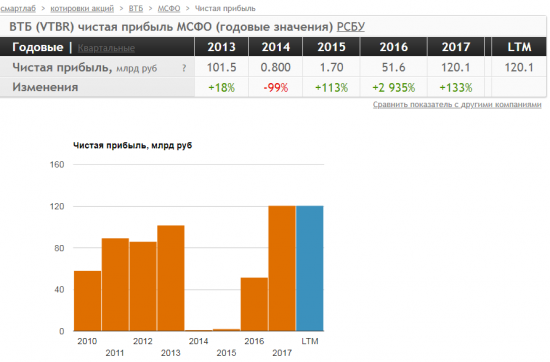

Быстрый фундаментальный анализ отчета ВТБ за 2017 год. Интересные выводыКоротко объясняю почему ВТБ не интересен и не стал интереснее после отличного отчета за 2017 год.

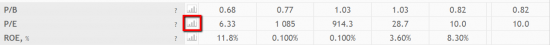

Заходим в

таблицу фундаментального анализа ВТБ на смартлабе.

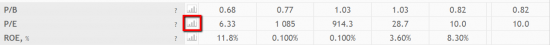

P/E=10, P/B=0.8, ROE=8,3%.

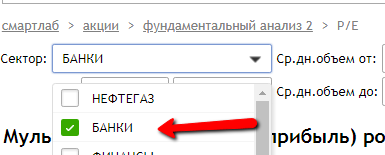

Тыкаем в P/E в иконку:

В открывшейся табличке выбираем банки:

Смотрим

таблицу мультипликатора P/E для банков. Сразу скажу, что именно в этой табле у ВТБ к-т считается неверно, это мы исправим, ибо там не учитываются префы на 0,5 трлн в уставном капитале ВТБ. Но мы помним, что P/E у ВТБ=10 из предыдущей таблы,

это больше чем у Сбербанка (P/E=7.7)!

Строим аналогичную

таблицу для P/B. Тут у нас опять считается неверно из-за неучёта неторгуемых на мосбирже префов ВТБ. В принципе по этому к-ту ВТБ получается в 2 раза дешевле чем Сбер. Но давайте сравним качество капитала Сбера и ВТБ через их рентабельность (см.

таблицу):

У Сбера активы в три раза рентабельнее чем у ВТБ: ROE = 24% против 8%.

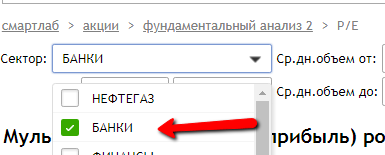

то есть мы видим, что ВТБ не особо то дешев. Дальше смотрим на чем

прибыль ВТБ выросла в 2,4 раза:

Чистый процентный доход +45 млрд — хорошо

комисс доход +13 млрд — хорошо

создание резервов сократилось +40 млрд — хорошо

опер расходы

+30 млрд — плохо

прочий доход +23 млрд — это что такое?

Начинаем разбираться.

Смотрим страницу 35

отчета МСФО.

В 2017 ВТБ записал в прибыль 39 млрд рублей доход от продажи ОФЗ, которыми был докапитализирован в 2015 году. То есть АСВ докапитализировал ВТБ бондами на 500 млрд, которые выросли в цене и дали 39 млрд рублей прибыли от продажи их. Это одноразовая халява, которую смело можно вычитать из прибыли и получить нормированную прибыль 2017 = 120-39=81 млрд. А это значит что нормированный P/E ВТБ равен уже не 10, а 15.

Второй момент. Неожиданный вывод:

Госбанки зарабатывают на снижении ставок ЦБ. Потому что они снижают ставки по депозитам быстрее чем ставки по кредитам, расширяя свою процентную маржу:

ср. ставка по кредитам снизилась с 9.9 до 9.4% на 0,5

ср. ставка по депо снизили на с 6.6 до 5.7 — на 0,9процентные расходы упали почти на 97 млрд — спасибо цбрф)

процентные доходы упали на 50 млрд руб

вот тебе +47 млрд прибыли

Почему госбанки снижают ставки по депозитам сильнее, чем по кредитам?

Потому что они занимают монопольное положение на рынке и пользуются маркером «государственный», что позволяет им занимать у населения с дисконтом.

Есть и третий любопытный момент. Истории с БОМП привели к тому, что к ВТБ привалило в 2017 году нереальное счастье:

+1,8 трлн рублей новых депозитов.

Из них 1,3 трлн — депозиты корпоративные.

Причём юрлица несут бабки в ВТБ, а ВТБ им режет ставку за год с 6,5% до 5,1%

Так и образуется растущий процентных доход.

Господа, сравните цифру: +1,8 трлн новых депозитов у ВТБ за год с:

Новые ИИС в 2017 у всех брокеров: +0,028 трлн руб.

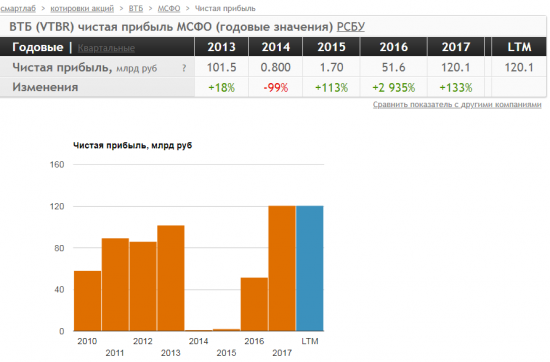

Последний момент.

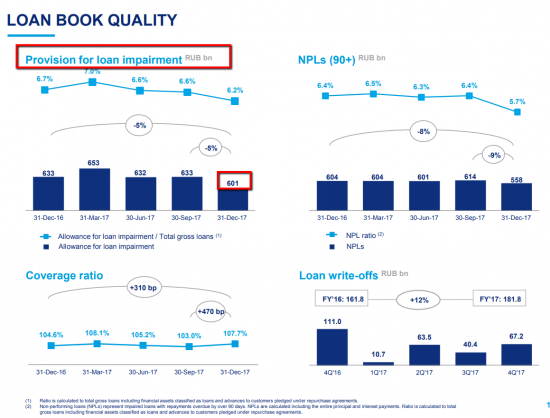

У ВТБ очень волатильна статья создание резервов. То есть у ВТБ много активов (в виде выданных кредитов) с сюрпризами, и хрен знает как их прогнозировать. По ним могут быть резкие списания на десятки миллиардов и это не поддается прогнозированию. А они напрямую отражаются на прибыли. Кроме того, мне лично не совсем понятна история с ВТБ девелопмент, по которому отражается убыток 37 млрд рублей. Там может я просто не понимаю тонкостей, может они доходы в какую-то другую статью записывают — не разобраться мне сходу.

Итак резюме:

- ВТБ не дешев

- ВТБ в 2017 черпнул одноразовой халявы, продав подорожавшие ОФЗ со времен своей докапитализации в 2015-м

- ВТБ черпнул халявы от снижения ставок ЦБ, расширив спред между депозитами и кредитами

- ВТБ черпнул халявы от падения БОМП в виде притока халявного депозитного фондирования на гигантские 1,8 трлн!

Поскольку тут есть много чего одноразового, я бы не стал ожидать, например, что по итогам 2018 прибыль ВТБ составит 150-200 млрд руб. Хотя кто знает, у ВТБ 558 млрд неработающих кредитов, соответственно, если там какие-то из них заработают на фоне восстановления экономики, это может опять-таки одноразово прибыль приподнять.

Кстати, кто-нить из экспертов, растолкуйте не дураку, что это за цифры:

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций