Или вы думаете, что тут сами читать не умеют....

От аналитика требуется критический взгляд, а не пересказ услышанных радужных перспектив от руководства Банка

| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 1 056,2 млрд |

| Опер.доход | 1 122,3 млрд |

| Прибыль | 535,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 2,0 |

| P/B | 0,4 |

| ЧПМ | 1,3% |

| Див.доход ао | 31,7% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

первая цель 0.056. там откат на о.о53 и снова в бой!

Валерий, Вероятность этой цели пока мала, в самое ближайшее время. Слишком много медвежьих сигналов по перекупленности и медвеж. дивергенции, для продолжения в верх надо хотябы частино их отработать.

Gorik, с 55 более чем на 20% откатились же. Вроде нормально для коррекции. Или типа должно быть двойное дно?)

первая цель 0.056. там откат на о.о53 и снова в бой!

Валерий, Вероятность этой цели пока мала, в самое ближайшее время. Слишком много медвежьих сигналов по перекупленности и медвеж. дивергенции, для продолжения в верх надо хотябы частино их отработать.

Дивидендная доходность ВТБ на уровне примерно 11% зависит от уровня коэффициента достаточности капитала. Н20 составил 11,7% на конец апреля, по словам финансового директора ВТБ, что указывает на весьма низкую подушку безопасности при минимальных требованиях регулятора на уровне 11,5%. В то же время отметим, что риск навеса акций сохраняется, учитывая, что рынку чуть позже могут быть предложены еще 5,7% акций ВТБ (сейчас принадлежащих дочерним структурам Банка Открытие), согласно недавним публикациям в СМИ.

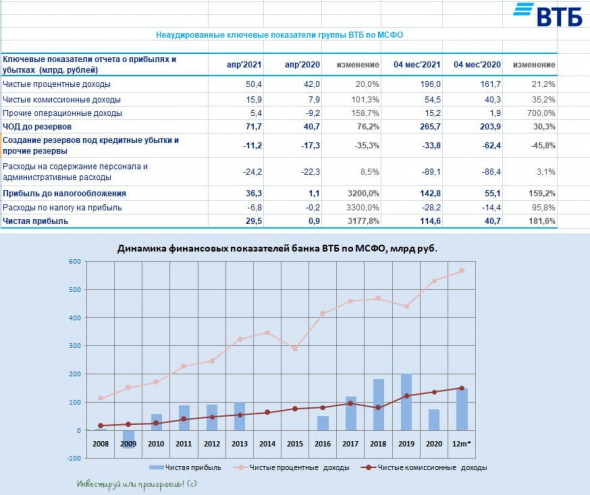

🏛 ВТБ накануне отчитался по МСФО за январь–апрель 2021 года, сообщив о росте чистой прибыли на 181,6% (г/г) до 114,6 млрд рублей:

🔸 Чистые процентные доходы увеличились на 21,2% (г/г) до 196 млрд рублей, благодаря росту кредитного портфеля.

🔸 Чистые комиссионные доходы увеличились на 35,2% (г/г) до 54,5 млрд рублей, на фоне роста доходов по банковским картам и страховому бизнесу.

🔸 Банк зарезервировал 33,8 млрд руб. под возможные кредитные потери, что почти в 2 раза меньше, чем годом ранее. Этот фактор, в совокупности с ростом операционных доходов, оказывает положительное влияние на чистую прибыль.

👨💼 «В апреле Группа ВТБ вновь показала сильные финансовые результаты, продолжающие отличную динамику 1 квартала», — прокомментировал финансовые результаты финансовый директор банка ВТБ Дмитрий Пьянов.

💼 Кредитный портфель вырос на 3,4% до 13,6 трлн рублей, благодаря росту потребительского кредитования. Драйвером роста по-прежнему выступает ипотека.

Дивиденды по привилегированным акциям ВТБ могут уменьшить — руководитель

член правления банка ВТБ Дмитрий Пьянов:источникМотив переноса годового общего собрания исключительно связан с составом наблюдательного совета… И второй важный момент, это, действительно, с государственными органами шли до последнего момента переговоры по объему дивидендов по привилегированным акциям, но не в сторону увеличения их от ранее озвученных уровней, а в сторону уменьшения

Авто-репост. Читать в блоге >>>

источникМотив переноса годового общего собрания исключительно связан с составом наблюдательного совета… И второй важный момент, это, действительно, с государственными органами шли до последнего момента переговоры по объему дивидендов по привилегированным акциям, но не в сторону увеличения их от ранее озвученных уровней, а в сторону уменьшения

Группа продолжает показывать сильные результаты в текущем году; дополнительный эффект вносит низкая база прошлого года. Так, в апреле прирост ЧПД составил 20% г/г, ЧКД – 101% г/г, ЧОД до резервов – 40% г/г; объем созданных резервов сократился на 35% г/г. Прирост расходов на персонал и административные расходы остается умеренным – 8,5% г/г. Отметим, что ВТБ пока удается удерживать процентную маржу NIM на уровне прошлого года (3,7%). Также ВТБ в апреле продолжил наращивать портфель ценных бумаг (преимущественно ОФЗ), которые по итогам года могут дать дополнительную прибыль в виде переоценки (при отсутствии форс-мажора на рынке). В целом, потенциальное снижение процентной маржи банков на фоне роста ставок с запасом перекрывается приростом портфеля кредитов и ценных бумаг и комиссионного дохода, а также снижением COR. Банк подтвердил получение прибыли по итогам года на уровне 250-270 млрд. руб. в рамках ранее озвученной стратегии. Мы рекомендуем «держать» акции ВТБ.Промсвязьбанк

Первая стратегия заключается в том, что добавить премию к нашему первоначальному подходу и, по сути, выкупить эти привилегированные акции либо более быстрыми темпами, либо по более высокой цене. Это, по нашему мнению, и будет генерить дополнительную нагрузку на капитал, и будет генерить нарушение принципа равной доходности, но является возможным для следующего раунда переговоров

это конвертировать в привилегированные акции, принадлежащие Минфину и АСВ, в специальные обыкновенные акцииисточник

Банк продемонстрировал сильные результаты, заметно улучшив все финансовые показатели. Судя по данным отчетности, ВТБ уверенно движется к достижению целевого показателя по чистой прибыли за 2021 в 250-270 млрд руб. и, на наш взгляд, вполне может заработать даже больше 300 млрд руб. Представленные результаты благоприятны для динамики стоимости акций.Атон

10% доходность

… они чего-то знают про будущие ставки

дибо это такой способ вывода капитала

С 26 мая 2021 года ВТБ начинает размещение двух выпусков субординированных облигаций серий СУБ-Т1−5 и СУБ-Т1−6 объемом от 20 и 5 млрд рублей соответственно, номинал одной бумаги каждого выпуска составит 10 млн рублей.

Как и ранее, квалифицированным инвесторам будут предложены бумаги двух типов — с фиксированным и плавающим купоном, купонным периодом 182 дня, колл-опционом через 5,5 лет (в дальнейшем — каждые 5 лет). Оба выпуска будут размещены на Московской бирже по закрытой подписке. Размещение продлится до 18 июня 2021 года включительно.

По выпуску СУБ-Т1−5 предусмотрена фиксированная ставка — 10% годовых, пересмотр ставки будет осуществляться в даты колл-опционов на базе доходности 5-летних ОФЗ + спред 3,3%. На первые 5,5 лет уровень ожидаемой доходности — 10,25% годовых. По выпуску СУБ-Т1−6 предусмотрена плавающая ставка — КС + 3,75% годовых, на первый купонный период ее размер составит 8,75% годовых.

Член правления ВТБ Дмитрий Пьянов отметил: «Видя высокий интерес со стороны инвесторов к предыдущим выпускам субординированных облигаций, мы продолжаем предлагать им высокодоходные инструменты для долгосрочных вложений. Основными преимуществами этих выпусков являются: пролонгированный период размещения, в течение которого инвесторы могут приобретать бумаги на первичном рынке, повышенный уровень доходности по сравнению со срочными облигациями, возможность дополнительной защиты инвестора от неблагоприятных изменений рыночной конъюнктуры при инвестициях в облигации с плавающим купоном. Также стоит отметить и ряд преимуществ для банка — выпуски помогут нам еще больше расширить базу инвесторов, диверсифицировать источники фондирования и укрепить капитальную базу».

Старший вице-президент, руководитель Private Banking ВТБ Дмитрий Брейтенбихер подчеркнул, что выпуск субординированных облигаций с двузначной доходностью — знаковое событие на рынке. «Сейчас доходность субордов с фиксированным купоном 10% годовых практически в 2 раза выше депозитных ставок. С учетом надежности эмитента это делает предложение весьма привлекательным даже для VIP-клиентов с консервативным риск-профилем и укрепляет тренд на инвестиции, наметившийся в Private Banking ВТБ еще в 2018 году — за последние 4 года наш инвестиционный портфель вырос более чем в 6 раз и превысил 1,3 трлн рублей. В рамках предыдущих выпусков VIP-клиенты банка приобрели субординированные облигации ВТБ на 106 млрд рублей, при этом их доля в общем объеме продаж превысила 60%. Сейчас мы также рассчитываем на высокий спрос», — прокомментировал глава Private Banking ВТБ.

ШоLo, Что то не нравится мне это размещение. Во первых это суборды, у них есть оговорка по достаточности капитала банка, колл опцион у продавца, он будет решать выгодно ему ставка или нет. Первый суборд размещался по 7.6% процентов, по моему в декабре 20 года, а сейчас ВТБСУБТ-2 торгуется за 95 процентов от номинала, доходность 9.08%, RU000A102879 тикер. Долго думал, не купил. Выходит прав был. И у меня мечта по такой ставке этак до 2030 года ОФЗ купить :)

Aleksei_Vladimirovich_T,

они когда начинали с этими бумагами, я сразу отметил, что доходности уж больно сладкие...

тут объяснение простое и сложное:

— поскольку суборды, то могут спокойно кинуть с выплатами

— инструмент для своих, т.е не рыночный