пишут первого ноября будут рассматривать вопрос о выплате дивов за счет нераспред. прибыли..

Это на префы или всем?

| Число акций ао | 26 849 669 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 066,2 млрд |

| Опер.доход | 1 068,3 млрд |

| Прибыль | 403,2 млрд |

| Дивиденд ао | – |

| P/E | 2,6 |

| P/B | 0,5 |

| ЧПМ | 2,9% |

| Див.доход ао | 0,0% |

ВТБ акции

0.02029₽ +0.84%

-

Саровбизнесбанк (ВТБ) – Прибыль рсбу 9 мес 2019г: 519,7 млн руб (-55% г/г)/

Саровбизнесбанк (ВТБ) – Прибыль рсбу 9 мес 2019г: 519,7 млн руб (-55% г/г)/

Саровбизнесбанк (ВТБ) – рсбу/ мсфо

Прибыль 9 мес 2016г: 685,99 млн руб

Прибыль 2016г: 1,022 млрд руб/ Прибыль мсфо 667,90 млн руб

Прибыль 8 мес 2017г: 841,82 млн руб

Прибыль 9 мес 2017г: 901,58 млн руб

Прибыль 2017г: 1,128 млрд руб/ Прибыль мсфо 1,398 млрд руб

Прибыль 8 мес 2018г: 1,093 млрд руб

Прибыль 9 мес 2018г: 1,154 млрд руб

Прибыль 2018г: 1,415 млрд руб/ Прибыль мсфо 843,62 млн руб

Прибыль 1 мес 2019г: 68,52 млн руб

Прибыль 2 мес 2019г: 98,717 млн руб

Прибыль 1 кв 2019г: 158,62 млн руб

Прибыль 4 мес 2019г: 228,27 млн руб

Прибыль 5 мес 2019г: 269,50 млн руб

Прибыль 6 мес 2019г: 306,11 млн руб/ Прибыль мсфо 342,39 млн руб

Прибыль 7 мес 2019г: 360,86 млн руб

Прибыль 8 мес 2019г: 441,16 млн руб

Прибыль 9 мес 2019г: 519,70 млн руб

www.banki.ru/banks/ratings/?BANK_ID=79617&date1=2019-09-01&date2=2019-08-01

www.sbbank.ru/about/accounting_and_financial_reporting/ifrs/

БМ-Банк/ ранее Банк Москвы/ (ВТБ) — Прибыль 9 мес 2019г: 9,245 млрд руб (-21% г/г).

БМ-Банк/ ранее Банк Москвы/ (ВТБ) — Прибыль 9 мес 2019г: 9,245 млрд руб (-21% г/г).

БМ-Банк/ ранее Банк Москвы/ (ВТБ) – рсбу/мсфо

Убыток 9 мес 2017г: 9,378 млрд руб

Убыток 2017г: 14,713 млрд руб/ Убыток мсфо 17,0 млрд руб

Прибыль 8 мес 2018г: 9,737 млрд руб

Прибыль 9 мес 2018г: 11,659 млрд руб

Прибыль 2018г: 8,461 млрд руб/ Прибыль мсфо 2,4 млрд руб

Прибыль 1 мес 2019г: 1,607 млрд руб

Прибыль 2 мес 2019г: 2,113 млрд руб

Прибыль 1 кв 2019г: 3,558 млрд руб

Прибыль 4 мес 2019г: 4,370 млрд руб

Прибыль 5 мес 2019г: 6,040 млрд руб

Прибыль 6 мес 2019г: 4,589 млрд руб

Прибыль 7 мес 2019г: 5,376 млрд руб

Прибыль 8 мес 2019г: 5,905 млрд руб

Прибыль 9 мес 2019г: 9,245 млрд руб

www.bankodrom.ru/bank/bm-bank-byvsh-bank-moskvy/otchetnost/balans-forma-101/

www.bm-bank.ru/reports/ Фундаментально акции ВТБ вообще не вижу смысла рассматривать, т.к. много разных нюансов, плюс понижение ставки ЦБ, от которого банки начнут ныть уже в следующем году с кризисом рефинансирования.

Фундаментально акции ВТБ вообще не вижу смысла рассматривать, т.к. много разных нюансов, плюс понижение ставки ЦБ, от которого банки начнут ныть уже в следующем году с кризисом рефинансирования.

Поучаствовать с текущих уровней в ростовом ралле — может, когда сбер выдохнется, а тот вроде уже под выдохся.

Техническая картинка на мой вкус ростовая, но если нырнёт опять под 0,040 то будет флэтовая. С текущей картинкой уйти вверх можем хоть завтра — хоть к НГ праздникам, но если нырнём под 0,04 то х.з, может весной..)

На фьючах юрики медведят, а в ленте сделок видна покупка в основном малых спекулей, при том что локальные отростания гасятся довольно агрессивно, но так бывает в акциях после такого падения как в ВТБ.

У меня они есть в портфеле, но купил только потому что закрепились выше 235 ема на дневке — отвалятся вниз, солью.

Подскажите плз: коэфф. p/e, p/b, приведенные здесь, учитывают префы в капитале, или расчет только по обычке делается.

спасибо!

Алексей Тарасов, нет! У ВТБ обычных акций 12 960 млрд, цена 0,043, прибыль за последние четыре квартала — 157,1 млрд. Р/Е получается 3,5. Если с префами (52 143 млрд, цена 0,01), то Р/Е будет (12960х0,043 + 52143х0,01)/157 = 6,87

Smash, А Вы посчитали верно, с учетом акций преф класса А (номинал в 10 раз больше — 0.1 руб/шт). Но в любом случае что-то мне бумага совсем разонравилась, сбер явно лучше. А еще эта великолепная идея учесть прибыль от сделки, которая будет заключена в следующем году…

Подскажите плз: коэфф. p/e, p/b, приведенные здесь, учитывают префы в капитале, или расчет только по обычке делается.

спасибо!

Алексей Тарасов, нет! У ВТБ обычных акций 12 960 млрд, цена 0,043, прибыль за последние четыре квартала — 157,1 млрд. Р/Е получается 3,5. Если с префами (52 143 млрд, цена 0,01), то Р/Е будет (12960х0,043 + 52143х0,01)/157 = 6,87 Подскажите плз: коэфф. p/e, p/b, приведенные здесь, учитывают префы в капитале, или расчет только по обычке делается.

Подскажите плз: коэфф. p/e, p/b, приведенные здесь, учитывают префы в капитале, или расчет только по обычке делается.

спасибо!

Марэк, ну че, в бан опять?)

Тимофей Мартынов,

то что я разместил — это основа экономики и торговли на бирже

а ты говоришь )

Марэк, это не имеет отношения к втб

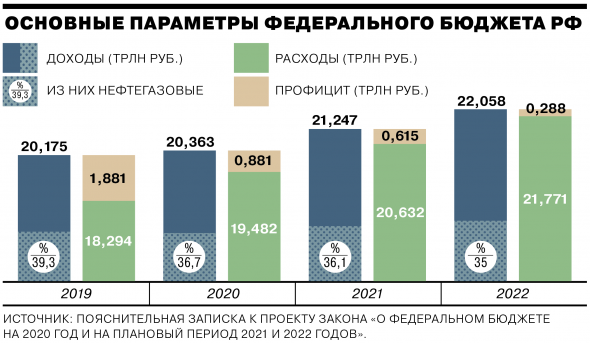

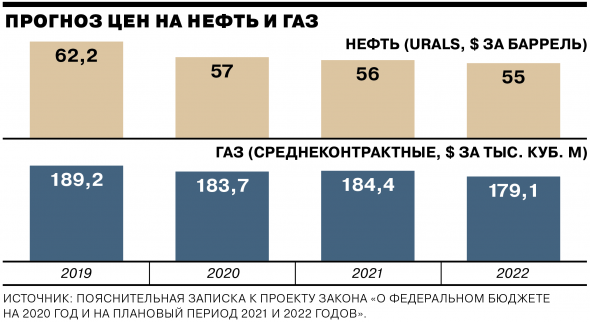

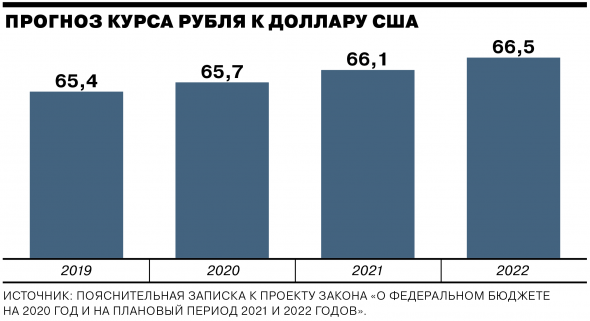

Бюджет России 2020-2022гг — Основные моменты: Параметры, Нефть Urals, Рубль

Марэк, ну че, в бан опять?)

сегодня | 16:30 20

сегодня | 16:30 20

Банкиры прогнозируют рекордное снижение ипотечных ставок к концу года.

Инфляция, снижающаяся быстрее прогноза, сделала практически неизбежным уменьшение ключевой ставки на 50 б.п. на заседании совета директоров Банка России 25 октября.

Такое мнение высказала главный аналитик «Росбанк Дом» Наталья Ващелюк.

Она отметила, что в итоге Банк России не только снизил ключевую ставку, но и подтвердил готовность рассматривать вопрос об изменении ставки на одном из ближайших заседаний. Таким образом, не исключено, что нас ожидает еще одно снижение ключевой ставки в 2019 году.

По мнению аналитика, снижение ключевой ставки в сочетании с предшествовавшим ему падением доходностей на рынке ОФЗ создает предпосылки для изменения процентных ставок на рынке ипотеки.

Наталья Ващелюк напомнила, что минимальные ставки по ипотечным кредитам банки предлагали летом 2018 года. В тот период ключевая ставка составляла 7,25%, т.е. была на 0,75 процентного пункта выше, чем сейчас. В настоящее время на долю банков, чьи ставки по ипотеке выше прошлогодних минимумов, приходится более трети ипотечных кредитов на рынке. При этом только несколько игроков предлагают ставки, которые являются минимальными в их истории. Следовательно, на рынке ипотеки есть потенциал для снижения ставок, при реализации которого средняя ставка предложения до конца года может снизиться на 30-50 базисных пунктов.

«Таким образом, в 2020 год рынок ипотеки с высокой вероятностью войдет с рекордно низкими процентными ставками, что позволяет ожидать рост объема ипотечного кредитования в следующем году приблизительно на 25%», — резюмирует эксперт.

www.bn.ru/gazeta/news/256009/ Прибыль рсбу 3 кв 2019г: 21,98 млрд руб (-53% г/г);

Прибыль рсбу 3 кв 2019г: 21,98 млрд руб (-53% г/г);

Прибыль 9 мес 134,01 млрд руб (+1% г/г).

ВТБ – рсбу/ мсфо

Прибыль 2016г: 69,088 млрд руб/ Прибыль мсфо 51,6 млрд руб

Прибыль 7 мес 2017г: 76,607 млрд руб/ Прибыль мсфо 67,7 млрд руб

Прибыль 8 мес 2017г: 84,091 млрд руб/ Прибыль мсфо 68,7 млрд руб

Прибыль 9 мес 2017г: 85,102 млрд руб/ Прибыль мсфо 75,3 млрд руб

Прибыль 2017г: 101,268 млрд руб/ Прибыль мсфо 120,1 млрд руб

Прибыль 7 мес 2018г: 93,557 млрд руб/ Прибыль мсфо 112,7 млрд руб

Прибыль 8 мес 2018г: 100,688 млрд руб/ Прибыль мсфо 123,5 млрд руб

Прибыль 9 мес 2018г: 132,433 млрд руб/ Прибыль мсфо 139,7 млрд руб

Прибыль 2018г: 176,807 млрд руб (+54,1 млрд р., от прод. ВТБ-Стр.)

Прибыль 2018г: 230,907 млрд руб/ Прибыль мсфо 178,8 млрд руб

Прибыль 7 мес 2019г: 126,453 млрд руб/ Прибыль мсфо 97,3 млрд руб

Прибыль 8 мес 2019г: 126,536 млрд руб/ Прибыль мсфо 115,3 млрд руб

Прибыль 9 мес 2019г: 134,010 млрд руб

Прибыль 2019г: 163 млрд руб/ Прибыль мсфо 161 млрд руб — Прогноз

www.cbr.ru/credit/102.asp?regnum=1000&when=0&dt=20191001

www.bankodrom.ru/bank/vtb/otchetnost/balans-forma-101/

www.vtb.ru/akcionery-i-investory/finansovaya-informaciya/raskrytie-finansovyh-rezultatov-po-msfo-na-ezhemesyachnoy-osnove/ Объединенная зерновая компания создаст супертерминал

Объединенная зерновая компания создаст супертерминал

Подконтрольная государству Объединенная зерновая компания (ОЗК) хочет создать Объединенный зерновой терминал. Его создание предполагает стратегия развития ОЗК на 2020–2024 гг. Планируется объединить и реконструировать два зерновых терминала – Новороссийский комбинат хлебопродуктов (НКХП) и Новороссийский зерновой терминал (НЗТ), два крупнейших терминала в стране. НКХП подконтролен ОЗК, еще 33,2% в нем у ВТБ. НЗТ на 100% принадлежит ВТБ. Также у ВТБ 50% минус 1 акция в самой ОЗК. Остальное у государства.

www.vedomosti.ru/business/articles/2019/10/24/814671-obedinennaya-zernovaya-kompaniya

ВТБ — планирует до конца года выкупить зерновой терминал в Тамани

глава ВТБ Андрей Костин в кулуарах экономического форума Россия — Африка:

«Сделка по покупке терминала в Тамани идет потихоньку. Там не так просто все. Есть существующий акционер, торговля по цене, есть другой акционер. Но мы движемся. Я считаю, что до конца года надо завершить»

источник

Авто-репост. Читать в блоге >>>

редактор Боб, это хорошая новость

70 ярдов подольют полюбому, так что ждём 42, покупаем позу целиком и в случае 48-продаём, во всех остальных (вкл.просадки) ждём ДД

Роман Лисин,(Советский Союз),

если пробъет 45, то набежит столько денег, что 48 не простоит и дня

но 45 не пробъет

ШоLo, ага… особенно если учесть, что сегодня на рынке рост… а ВТБ, как обычно, в…

Dur,

Все просто...

У Костина-таки противозачаточная внешность

А если серьезно, то узнайте какова «бета» у ВТБ и перестаньте удивляться очевидному

70 ярдов подольют полюбому, так что ждём 42, покупаем позу целиком и в случае 48-продаём, во всех остальных (вкл.просадки) ждём ДД

Роман Лисин,(Советский Союз),

если пробъет 45, то набежит столько денег, что 48 не простоит и дня

но 45 не пробъет

ШоLo, ага… особенно если учесть, что сегодня на рынке рост… а ВТБ, как обычно, в…

Менеджмент ВТБ засомневался в цели по прибыли за 2019 г. Об этом вчера заявил (https://tass.ru/armiya-i-opk/7036651) глава компании на форуме в Сочи.

Андрей Костин ссылается на долги компаний ОПК (оборонно-промышленного комплекса). Из-за них ВТБ не сможет достичь целевых 200 млрд рублей прибыли. Банки вынуждены списать часть задолженности, а это ухудшит их финансовые результаты.

За три дня до форума на дне инвестора менеджмент ВТБ уверял в том, что компания достигнет цели по прибыли. Ради этого они даже готовы записать в итоги 2019 года результаты сделки по продаже Tele2. Соглашение по этой сделке будет подписано только в следующем (!) году. Снижение чистой прибыли уменьшит и без того низкие дивиденды, даже если менеджмент выполнит обещания и начнет выплачивать 50% от прибыли по МСФО.

Дивдоходность ВТБ ниже, чем у Сбера, при том, что в бумаге больше рисков. Менеджмент ВТБ вводит в заблуждение акционеров и потенциальных инвесторов. Это происходит на фоне трудностей, которые испытывает финансовый сектор из-за замедления экономики и снижения ставок.

@AK47pfl

Тимофей Мартынов,

просто вдумайтесь...

0. Первое лицо банка заявляет о целях по прибыли и диввыплатам за 2019.

1. Третьи лица банка повторяют за 1ым лицом цели по прибыли и див-дам.

2. Затем второе лицо банка демонстрирует эти же самые цели по прибыли + еще большие цели в официальной презентации Стратегического плана на следубщие 3 года

3. И после всего этого 1ое лицо банка заявляет, что он сомневается в целях

Вопрос к публике — в каком/каких пункте/пунтках враньё? ВТБ - чистая прибыль по РСБУ за 9 мес +1,2% - ЦБ РФ

ВТБ - чистая прибыль по РСБУ за 9 мес +1,2% - ЦБ РФ

Чистая прибыль ВТБ по РСБУ в январе-сентябре 2019 года выросла на 1,2% по сравнению с аналогичным периодом прошлого года и составила 134,01 миллиарда рублей — свидетельствует статистика Банка России.

Авто-репост. Читать в блоге >>>

Менеджмент ВТБ засомневался в цели по прибыли за 2019 г. Об этом вчера заявил (https://tass.ru/armiya-i-opk/7036651) глава компании на форуме в Сочи.

Андрей Костин ссылается на долги компаний ОПК (оборонно-промышленного комплекса). Из-за них ВТБ не сможет достичь целевых 200 млрд рублей прибыли. Банки вынуждены списать часть задолженности, а это ухудшит их финансовые результаты.

За три дня до форума на дне инвестора менеджмент ВТБ уверял в том, что компания достигнет цели по прибыли. Ради этого они даже готовы записать в итоги 2019 года результаты сделки по продаже Tele2. Соглашение по этой сделке будет подписано только в следующем (!) году. Снижение чистой прибыли уменьшит и без того низкие дивиденды, даже если менеджмент выполнит обещания и начнет выплачивать 50% от прибыли по МСФО.

Дивдоходность ВТБ ниже, чем у Сбера, при том, что в бумаге больше рисков. Менеджмент ВТБ вводит в заблуждение акционеров и потенциальных инвесторов. Это происходит на фоне трудностей, которые испытывает финансовый сектор из-за замедления экономики и снижения ставок.

@AK47pfl

Тимофей Мартынов, значит есть вероятность снижения котировок ВТБ.

Рассудов Виталий,

Виталий, а известно какова сумма долгов компаний ОПК?

4Give, почитайте что в 11,30 написала Stanislava.

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций