| Число акций ао | 3 854 341 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 26,3 млрд |

| Выручка | 72,5 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 7,2 млрд |

| Дивиденд ао | 0,00083 |

| P/E | 3,6 |

| P/S | 0,4 |

| P/BV | 0,2 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 12,1% |

| ТГК-1 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ТГК-1 акции

-

Отчет МСФО ТГК-1 в рамках ожиданий - Финам

Отчет МСФО ТГК-1 в рамках ожиданий - Финам

Отчет по прибыли по МСФО ТГК-1 за 9М 2020 года отразил отраслевые тенденции этого года – ухудшение производственных показателей на фоне мягкой зимы, локдаунов, снижения цен на РСВ. На результаты ТГК-1 дополнительно повлияло уменьшение субсидий в сравнении с прошлым годом (1,4 млрд руб. против 3,6 млрд руб. за 9М 2019), сокращение экспорта, а также динамика резервирования. Прибыль акционеров генкомпании сократилась на 45% до 5,9 млрд руб. при уменьшении выручки на 12%. EBITDA составила 16,5 млрд руб. (-25% г/г).

Годовая прибыль (акционеров) по предварительным оценкам может составить 7,5 — 8 млрд руб. в сравнении с 8,9 млрд руб. годом ранее. Результаты, конечно, не впечатляют, но мы считаем, что негативные тенденции этого года уже «впитаны» в цены, и инвесторам стоит фокусироваться на будущем. В следующем году генкомпаниям должно помочь увеличение энергопотребления на фоне восстановления экономики, а также более низких температур (статистически маловероятно повторение столь же теплой зимы). Кроме того, у компании привлекательный дивидендный профиль и низкая долговая нагрузка (0,33х EBITDA). В этом году компания перешла на коэффициент выплат 50% прибыли по МСФО, и прогноз по прибыли 7,5 млрд руб. подразумевает довольно хорошую перспективу по выплатам — 0,00097 руб. на акцию c доходностью 8,6% к текущим ценам. Ключевым риском для данного прогноза мы видим обесценения, которые обычно отражаются в 4К. Подтверждаем рекомендацию «Держать» с целевой ценой 0,012 руб.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> Ухудшение финпоказателей ТГК-1 было ожидаемо и уже заложено в котировки - Промсвязьбанк

Ухудшение финпоказателей ТГК-1 было ожидаемо и уже заложено в котировки - Промсвязьбанк

ТГК-1 за 9 месяцев снизила чистую прибыль по МСФО на 41,5%, до 6,4 млрд руб.

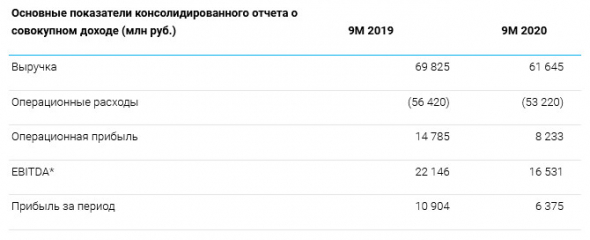

ТГК-1 в январе-сентябре 2020 года снизила чистую прибыль по МСФО на 41,5% по сравнению с показателем за аналогичный период 2019 года — до 6,375 млрд рублей, говорится в сообщении компании. Консолидированная выручка уменьшилась на 11,7% и составила 61,645 млрд рублей. Показатель EBITDA за 9 месяцев текущего года снизился на 25,35% — до 16,531 млрд рублей.

Снижение финансовых показателей произошло на фоне сокращения потребления электроэнергии из-за аномально теплой погоды в течение отопительного периода 2020 года, а также пандемии коронавируса. Компания в качестве дивидендов платит 50% от чистой прибыли по МСФО, и уменьшение чистой прибыли отрицательно влияет на дивидендные выплаты. Впрочем, даже в этом случае мы прогнозируем, что ТГК-1 выплатит 0,0009916 руб./акцию (за 2020 г.), что дает достаточно неплохую доходность в 8,6% по цене вчерашнего закрытия. Мы нейтрально оцениваем финансовые результаты компании, полагая, что ухудшение было ожидаемо и уже заложено в котировки.

Промсвязьбанк

Авто-репост. Читать в блоге >>> ТГК-1 снизила прибыль за 9 месяцев на 41,5%.

ТГК-1 снизила прибыль за 9 месяцев на 41,5%.

Консолидированная выручка ТГК-1 уменьшилась на 11,7%.

Сопоставимые операционные расходы снизились на 5,7%, составив 53,2 млрд рублей.

Операционная прибыль сократилась до 8,2 млрд рублей, показатель EBITDA снизился 16,5 млрд рублей. Прибыль за период составила 6,4 млрд рублей (-41,5%).

ТГК-1 3 кв 2020

ТГК-1 3 кв 2020

Тяжелый квартал для компании, впервые в этом году получен убыток от операционной деятельности в размере 0,25 млрд.

Стоит отметить крайне неблагоприятную конъюнктуру: цена на электроэнергию за 9 мес 2020 рухнули на 15,7% г/г и находятся на минимуме за 6 лет. Цена на мощность по ДПМ снизилась на 4,5% г/г. Компания прошла пик платежей по ДПМ, и показатели прибыли находятся под давлением в том числе и по этой причине.

Выручка за 9 мес упала на 11,7% вследствие теплой погоды и снижения спроса и цен на э/э. Операционные расходы удалось снизить только на 5,7% (основной драйвер роста затрат – амортизация и ФОТ). Хотя структура выработки и изменилась в пользу более дешевых ГЭС.

EBITDA упала на 25%, чистая прибыль на 41,5%. При этом FCF составил 5,4 млрд + вернули 7,6 выданных займов. Распорядились деньгами разумно, направив на дивы только 4 млрд, а остальное на погашение долгов. В результате Чистый долг/EBITDA всего 0,33х, а сам долг достаточно дешевый 6,5% по банковским кредитам и 5,5% по бондам.

В 4 кв с учетом текущей теплой погоды и второй волны пандемии ситуация вряд ли сильно улучшится, инвестиционной идеи в ТГК-1 пока не вижу. Юнипро выглядит интереснее. Отчетность ТГК-1 произвела удручающее впечатление. Операционная прибыль за 3кв 2020г -250млн.руб. по сравнению с 2706млн.руб. в 3 кв 2019г. И этот результат компания смогла добиться без каких-либо списаний. Это, конечно, трындец.

Отчетность ТГК-1 произвела удручающее впечатление. Операционная прибыль за 3кв 2020г -250млн.руб. по сравнению с 2706млн.руб. в 3 кв 2019г. И этот результат компания смогла добиться без каких-либо списаний. Это, конечно, трындец.

Причинами данного результата стало два фактора:

1) компенсация недополученных доходов в 3кв 2020г по теплу от города составила 68млн.руб. по сравнению с 1456млн.руб в 3кв 2019г

2) падение выработки ээ на 4% и тепла на 15% в 3кв 2020 по сравнению с 3кв2019

В принципе проблемы не сильно связаны с ТГК-1 и фактор 2 вполне может уйти, а вот что будет с компенсациями — это вопрос. Прибыль ТГК-1 за 9 мес МСФО снизилась на 41,5%

Прибыль ТГК-1 за 9 мес МСФО снизилась на 41,5%По результатам 9 месяцев 2020 года консолидированная выручка компаний, входящих в Группу ТГК-1, уменьшилась на 11,7% по сравнению с аналогичным показателем 2019 года и составила 61 млрд 645 млн рублей.

Сопоставимые операционные расходы Группы снизились на 5,7%, составив 53 млрд 220 млн рублей.

Операционная прибыль Группы сократилась до 8 млрд 233 млн рублей, показатель EBITDA составил 16 млрд 531 млн рублей.

Прибыль за период составила 6 млрд 375 млн рублей.

сообщение

Авто-репост. Читать в блоге >>> ТГК-1 – Прибыль мсфо 9 мес 2020г: 6,375 млрд руб (-41% г/г). Прибыль рсбу 9 мес: 4,496 млрд руб (-38% г/г)

ТГК-1 – Прибыль мсфо 9 мес 2020г: 6,375 млрд руб (-41% г/г). Прибыль рсбу 9 мес: 4,496 млрд руб (-38% г/г)ТГК-1 – рсбу/ мсфо

3 854 341 416 571 обыкновенных акций

tgc1.ru/ir/shareholders/

Капитализация на 09.11.2020г: 43,947 млрд рубОбщий долг на 31.12.2017г: 32,766 млрд руб/ мсфо 47,329 млрд руб

Общий долг на 31.12.2018г: 28,227 млрд руб/ мсфо 43,069 млрд руб

Общий долг на 31.12.2019г: 28,117 млрд руб/ мсфо 50,831 млрд руб

Общий долг на 30.06.2020г: 21,377 млрд руб/ мсфо 41,404 млрд руб

Общий долг на 30.09.2020г: 17,666 млрд руб/ мсфо 37,597 млрд рубВыручка 2017г: 82,851 млрд руб/ мсфо 87,641 млрд руб

Выручка 9 мес 2018г: 60,171 млрд руб/ мсфо 63,708 млрд руб

Выручка 2018г: 87,080 млрд руб/ мсфо 92,455 млрд руб

Выручка 9 мес 2019г: 64,561 млрд руб/ мсфо 69,825 млрд руб

Выручка 2019г: 90,837 млрд руб/ мсфо 97,256 млрд руб

Выручка 1 кв 2020г: 26,637 млрд руб/ мсфо 27,722 млрд руб

Выручка 6 мес 2020г: 44,967 млрд руб/ мсфо 47,280 млрд руб

Выручка 9 мес 2020г: 58,399 млрд руб/ мсфо 61,645 млрд рубПрибыль 9 мес 2017г: 4,549 млрд руб/ Прибыль мсфо 6,766 млрд руб

Прибыль 2017г: 7,261 млрд руб/ Прибыль мсфо 7,928 млрд руб

Авто-репост. Читать в блоге >>> Прибыль мсфо 9 мес 2020г: 6,375 млрд руб (-41% г/г).

Прибыль мсфо 9 мес 2020г: 6,375 млрд руб (-41% г/г).

Прибыль рсбу 9 мес 2020г: 4,496 млрд руб (-38% 7/г).

ТГК-1 – рсбу/ мсфо

3 854 341 416 571 обыкновенных акций

tgc1.ru/ir/shareholders/

Капитализация на 09.11.2020г: 43,947 млрд руб

Общий долг на 31.12.2017г: 32,766 млрд руб/ мсфо 47,329 млрд руб

Общий долг на 31.12.2018г: 28,227 млрд руб/ мсфо 43,069 млрд руб

Общий долг на 31.12.2019г: 28,117 млрд руб/ мсфо 50,831 млрд руб

Общий долг на 30.06.2020г: 21,377 млрд руб/ мсфо 41,404 млрд руб

Общий долг на 30.09.2020г: 17,666 млрд руб/ мсфо 37,597 млрд руб

Выручка 2017г: 82,851 млрд руб/ мсфо 87,641 млрд руб

Выручка 9 мес 2018г: 60,171 млрд руб/ мсфо 63,708 млрд руб

Выручка 2018г: 87,080 млрд руб/ мсфо 92,455 млрд руб

Выручка 9 мес 2019г: 64,561 млрд руб/ мсфо 69,825 млрд руб

Выручка 2019г: 90,837 млрд руб/ мсфо 97,256 млрд руб

Выручка 1 кв 2020г: 26,637 млрд руб/ мсфо 27,722 млрд руб

Выручка 6 мес 2020г: 44,967 млрд руб/ мсфо 47,280 млрд руб

Выручка 9 мес 2020г: 58,399 млрд руб/ мсфо 61,645 млрд руб

Прибыль 9 мес 2017г: 4,549 млрд руб/ Прибыль мсфо 6,766 млрд руб

Прибыль 2017г: 7,261 млрд руб/ Прибыль мсфо 7,928 млрд руб

Прибыль 9 мес 2018г: 5,351 млрд руб/ Прибыль мсфо 8,548 млрд руб

Прибыль 2018г: 7,099 млрд руб/ Прибыль мсфо 10,421 млрд руб

Прибыль 1 кв 2019г: 5,805 млрд руб/ Прибыль мсфо 5,980 млрд руб

Прибыль 6 мес 2019г: 7,969 млрд руб/ Прибыль мсфо 9,302 млрд руб

Прибыль 9 мес 2019г: 7,283 млрд руб/ Прибыль мсфо 10,904 млрд руб

Прибыль 2019г: 9,495 млрд руб/ Прибыль мсфо 7,990 млрд руб

Прибыль 1 кв 2020г: 4,093 млрд руб/ Прибыль мсфо 4,374 млрд руб

Прибыль 6 мес 2020г: 5,454 млрд руб/ Прибыль мсфо 6,750 млрд руб

Прибыль 9 мес 2020г: 4,496 млрд руб/ Прибыль мсфо 6,375 млрд руб

tgc1.ru/ir/reports/ Выручка ТГК-1 за 9 месяцев может сократиться на 10% - Газпромбанк

Выручка ТГК-1 за 9 месяцев может сократиться на 10% - Газпромбанк

ТГК-1 планирует сегодня опубликовать финансовые результаты за 9 месяцев 2020 года.

Компания не планирует проводить телефонный звонок для инвесторов, посвященный этим результатам. Мы ожидаем следующую динамику финансовых результатов.

Выручка за 9М20 может сократиться на 10% г/г вследствие падения выручки от продажи электроэнергии (-18% г/г), отчасти сглаженной менее существенным снижением выручки от продажи электрической мощности (-5% г/г) и тепловой энергии (-5% г/г).

Гончаров Игорь

«Газпромбанк»

EBITDA за 9М20 может снизиться на 22% г/г на фоне падения выручки и менее существенного сокращения денежных затрат.

Скорректированная чистая прибыль за 9М20 может упасть на 33% г/г на фоне снижения EBITDA.

В дополнение к вышеобозначенным параметрам мы также хотим обратить внимание на уровень платежей за электрическую и тепловую энергию в свете ограничений, связанных с COVID, а также на принятие правительством РФ постановления, не разрешающего взимание штрафов за неоплату коммунальных услуг до конца 2020 г.

Авто-репост. Читать в блоге >>> ЛИДЕРЫ ДНЯ

ЛИДЕРЫ ДНЯ

Cегодня, 5 ноября среди лидеров (3-е место) вышли акции ТГК-2 (TGKB) цена доходила

до 0,00394 руб., но и это оказалось в 3 раза ниже их фактической стоимости в размере 3 копейки по БО_2019.

Хотите увеличить свой капитал в 3 раза?

Авто-репост. Читать в блоге >>>

Новостей никаких нету, видимо техническая коррекция, после вчерашнего стремительного роста

Новостей никаких нету, видимо техническая коррекция, после вчерашнего стремительного роста

в 7.1% Из 5 уже отчитавшихся компаний сектора электрогенерации (Русгидро, Энел, Юнипро, МосЭнерго и ТГК-1) именно у ТГК-1 самый худший отчет! Выручка упала на 11%, чистая прибыль упала на 34.5%! Вообще не понятно почему её так брали вчера, может они поняли свою ошибку и настала коррекция))) Лидер падения.

Лидер падения.

Простой технический отскок после неадекватного и сильного вчерашнего роста. В обе стороны без новостей. Третий эшелон, маленькая капитализация и размер free-float. Двигать бумаги достаточно просто. После вчерашнего взлета компания привлекла к себе дополнительное внимание спекулянтов, которые сегодня формируют коррекцию.

После вчерашнего взлета компания привлекла к себе дополнительное внимание спекулянтов, которые сегодня формируют коррекцию. За последнюю неделю дочки ГЭХа разьехались, ТГК1 сделала +10%, ОГК2 -7%, при том что у ОГК2 фундаментал намного интереснее, ДПМ еще есть и дивдоходность отличная. Сегодня рынок прозрел и начал это исправлять!

За последнюю неделю дочки ГЭХа разьехались, ТГК1 сделала +10%, ОГК2 -7%, при том что у ОГК2 фундаментал намного интереснее, ДПМ еще есть и дивдоходность отличная. Сегодня рынок прозрел и начал это исправлять!

Вчера ТГК-1 был лидером роста, а сегодня лидер падения. Такое бывает с бумагами, у которых очень низкая ликвидность. На 14:40 объем торгов по ТГК-1 составляет всего 28 миллионов рублей. Учитывая самые плохие фундаментальные показатели из 5-ти отчитавшихся на текущий момент компаний сектора электрогенерации (Русгидро, Энел, Юнипро, Мосэнерго, ТГК-1), вряд ли стоит рассматривать эту бумагу для покупки.

Вчера ТГК-1 был лидером роста, а сегодня лидер падения. Такое бывает с бумагами, у которых очень низкая ликвидность. На 14:40 объем торгов по ТГК-1 составляет всего 28 миллионов рублей. Учитывая самые плохие фундаментальные показатели из 5-ти отчитавшихся на текущий момент компаний сектора электрогенерации (Русгидро, Энел, Юнипро, Мосэнерго, ТГК-1), вряд ли стоит рассматривать эту бумагу для покупки.

Сегодняшний рост коррелирует с началом роста Газпрома. Плюс озвучен размер дивидендов 7,9%. Плюс объем сделок в 10 раз больше обычного на фоне недавнего грустного отчета и впадины тренда облегчил путь наверх.

Сегодняшний рост коррелирует с началом роста Газпрома. Плюс озвучен размер дивидендов 7,9%. Плюс объем сделок в 10 раз больше обычного на фоне недавнего грустного отчета и впадины тренда облегчил путь наверх. Лидер роста. Ключевой вопрос для ТГК-1 — сумма списаний в 4кв2020, которая, как ожидает руководство, сократится относительно 4кв2019. Кроме того, Fitch недавно отметила в своем обзоре, что введенное централизованное управление ликвидностью между Газпромом и его дочерними структурами не будет использоваться Газпромом для намеренного ослабления финансовых профилей дочерних компаний. Кэш-пулинг может обеспечить ТГК-1 возможность выплат дивидендов не менее 7,9 % относительно котировок прошлой недели. Не забываем, что у ТГК-1 есть сегмент гидрогенерации — модный «зеленый» сегмент.

Лидер роста. Ключевой вопрос для ТГК-1 — сумма списаний в 4кв2020, которая, как ожидает руководство, сократится относительно 4кв2019. Кроме того, Fitch недавно отметила в своем обзоре, что введенное централизованное управление ликвидностью между Газпромом и его дочерними структурами не будет использоваться Газпромом для намеренного ослабления финансовых профилей дочерних компаний. Кэш-пулинг может обеспечить ТГК-1 возможность выплат дивидендов не менее 7,9 % относительно котировок прошлой недели. Не забываем, что у ТГК-1 есть сегмент гидрогенерации — модный «зеленый» сегмент. Это они — ))) Аналитики ВТБ Капитал «По бумагам ТГК-1 подтверждаем рекомендацию Покупать»

Это они — ))) Аналитики ВТБ Капитал «По бумагам ТГК-1 подтверждаем рекомендацию Покупать»

1prime.ru/experts/20201030/832245618.html

Знает кто-то почему они сегодня так растут?

Василий, смотрите сами: из 5 уже отчитавшихся компаний сектора электрогенерации (Русгидро, Энел, Юнипро, МосЭнерго и ТГК-1) именно у ТГК-1 самый худший отчет! Выручка упала на 11%, чистая прибыль упала на 34.5%! Объем торгов на текущий момент (14:30) всего 50 миллионов рублей. Выводов два: или мы что-то не знаем, или просто кто-то решил купить относительно большой кусок акций, чем задрал цену низколиквидной бумаги. В любом случае, я бы туда не лез сейчас.

ТГК-1 - факторы роста и падения акций

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- 41% установленной мощности - это гидростанции, которые более рентабельны, чем тепловые станции (16.10.2023)

- Долговая нагрузка низкая, долг/EBITDA <1 с 2017 года (16.10.2023)

- Тепловые сети Санкт- Петербурга характеризуются высокой степенью износа, устанавливаемый городом тариф не покрывает затраты на модернизацию. ТГК1 требует поднять тариф на тепло на 40%, а власти СПб не дают. (02.11.2018)

- Экспорт электроэнергии с мая 2022 года не осуществляется (16.10.2023)

- Снизилось электропотребление в Северо-Западном Фед.округе в 2023 году - падает выработка и у компании (16.10.2023)

- Не платит дивиденды за 2021 и 2022 годы, вероятно из-за "недружественного" акционера Fortum (16.10.2023)

- В 2021 году мощность, которую реализует ТГК-1 по ставкам ДПМ, должна резко сократиться почти вдвое, а с 2023 года почти обнулится (7% от пика 2018года) (16.10.2023)

ТГК-1 - описание компании

Открытое акционерное общество «Территориальная генерирующая компания № 1» (ТГК-1). ОАО «ТГК-1» является ведущим производителем электрической и тепловой энергии в Северо-Западном регионе России, а также второй в стране территориальной генерирующей компанией по величине установленной электрической мощности. Объединяет 54 электростанции в четырех субъектах РФ: Санкт-Петербурге, Республике Карелия, Ленинградской и Мурманской областях. 19 из них расположены за Полярным кругом.http://www.tgc1.ru/

55 станций

мощность: 6,9ГВт

Тепло: 14,36 ГКал/ч

50% станций — гидро

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций