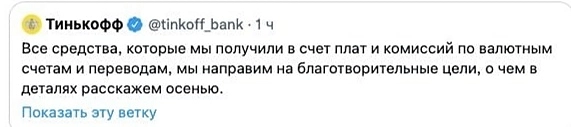

Соори. Скопировать текст не получилось. Выкладываю скрин

🤔Стоит ли сейчас инвестировать в акции компаний банковского сектора?

Для более подробного ответа на этот вопрос структура поста будет следующей:

1.Состояние банковского сектора до конца февраля.

2.Нынешнее состояние банковского сектора.

3.Как он будет себя чувствовать в течение 1 – 2 года.

— Влияние резких изменений базовой ставки

— Влияние волатильности рубля

Сразу уточним, что углублённое погружение в отдельные компании здесь делать не будем. В противном случае можем написать пост, который займёт у вас минут 20.

1.Состояния банковского сектора до конца февраля.

С точки зрения капитализации, российский банковский сектор, показывал одни из самых стабильных показателей в мире. Коэффициент достаточности капитала превышал требования Центробанка, последние 10 лет. Этот коэффициент рассчитывается в процентах от активов, которые взвешиваются по риску. По нему понятно, насколько хорошо защищены депозиты вкладчиков и насколько высока общая стабильность. В начале года он составлял порядка 12%. Требование 10%.

Доходность тоже была очень хорошей. ROE (Return on equity) варьировался между 15 -18% в зависимости от банка. На русском это называется рентабельность собственного капитала, то есть мера прибыльности по отношению к капиталу компании. Такой показатель относительно высокий для консервативного сектора.

Если рассматривать ликвидность, то примерно 1/3 всех активов были ликвидными. Примерно 62% отводились на кредитование экономики. Такой показатель тоже неплох.

➡️Делаем вывод – банковский сектор имел хорошую доходность, достаточную ликвидность и хорошие запасы в ЦБ. Также важно отметить, что избавление долларовых активов внутри системы, сыграло важную роль.

2.Нынешнее состояние.

Очень сложно оценить точно, так как адекватная отчётность пока еще отсутствует, но определённые выводы сделать можно. https://www.cbr.ru/statistics/bank_sector/review/ - из этой статистики ЦБ следует, что общие объёмы кредитования и открытых депозитов как у физ. лиц, так и у корпоративных клиентов изменились, но не в критических объёмах (в некоторых случаях изменений почти вообще не было). Это довольно хороший индикатор, что данные стрессовые условия не смогли остановить функционирование индустрии.

Единственный отрицательный момент — это уменьшение стрессовой устойчивости в виде снижения коэффициента достаточности капитала. Он снизился в 5 раз. Но это не удивительно, учитывая условия, в которых находилась финансовая индустрия последние 4 месяца.

Возможная потеря капитала и соответственная докапитализация материализовались только локально. Это ещё один плюс.

3. Как банковский сектор будет себя чувствовать в течение 1 – 2 года.

Из написанного выше может сложиться радужная картина, но это нет так. Ситуация действительно очень сложная с высокими рисками. Но грамотное регулирование сектора позволило подготовить его и митигировать крупные, системные риски.

Сразу скажем, что видим возвращение к ROE в 10% не раньше чем через год. То есть инвестиционный горизонт для активов компаний из банковского сектора должен быть относительно длинный.

Что касается резких изменений базовых ставок то тут разговор уже очень индивидуальный. Резкое повышение до 20% и снижение до 9%, не может быть здоровым для банков. В этой ситуации выиграют те, кто был более ликвидным и смог быстро перераспределить портфель в нужный момент.

❗️Волатильность курса рубля влияет напрямую и косвенно. Прямое влияние оказывается на валютные активы, которые держат банки. Санкционные ограничения значительно увеличивают давление на валютные активы, соответственно, и риски. Как писали выше избавление валютных активов ещё до февраля, помогло избежать худшего сценария. Мы предполагаем, что прямое влияние почти не будет сказываться на наши банки в будущем.

❕Косвенное влияние, наоборот, будет увеличиваться. Это долгоиграющий риск, который в первую очередь влияет на компании, которые вовлечены в международную торговлю. Например, более сильный рубль негативно скажется на финансовые показатели и способность компаний обеспечивать существующий долг или брать новый.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций