«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, как бы тут второе втб не получилось

Добрый Енот,

мне Тинькофф Банк нечего плохого не сделал, такого ему не желаю

| Число акций ао | 199 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 617,8 млрд |

| Опер.доход | 487,7 млрд |

| Прибыль | 80,9 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/B | 2,2 |

| ЧПМ | 14,1% |

| Див.доход ао | 0,0% |

| Тинькофф Банк | ТКС Холдинг Календарь Акционеров | |

| 08/05 Собрание акционеров Тинькофф по вопросу допэмиссии акций | |

| Прошедшие события Добавить событие | |

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, как бы тут второе втб не получилось

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

Марвин_Инвестор, 100$ неслабо

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

Марвин_Инвестор, 100$ неслабо

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Добрый день, подскажите пожалуйста как мне правильно купить акции как можно дешевле. Возможно ли как-то выставить заявку, чтобы она исполнилась по минимальной цене в течение дня?

Добрый день, подскажите пожалуйста как мне правильно купить акции как можно дешевле. Возможно ли как-то выставить заявку, чтобы она исполнилась по минимальной цене в течение дня?

Оценка. TCS Group торгуется с мультипликаторами 2021/22П P/BV 4.4x/3.2x и P/E 13.2x/11x и ROE 2021П 37%. Хотя эти коэффициенты выше средних исторических значений TCS Group, они все же существенно ниже по сравнению с мировыми аналогами. Принимая во внимание успешное развитие компании по всем вертикалям, мы считаем, что TCS Group по-прежнему имеет существенный потенциал роста в течение следующих нескольких лет.Ганелин Михаил

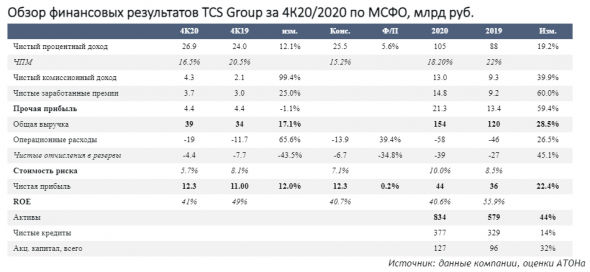

TCS Group опубликовал финансовый отчет по МСФО за 2020 год

Компания сообщила о приостановке выплаты дивидендов в 2021 году для инвестирования в развитие, а оставшиеся средства направит на обратный выкуп до 1 млн ГДР. Отмену и без того низких дивидендов (1,5-2%) частично компенсирует обратный выкуп акций, поэтому данное решение незначительно влияет на оценку.

воообще удивительная папира

кидок с дивами и тишина

всё выкупают )) видимо олежи держат котировки для своих целей — найти того самого лоха и продать детище, раз с яндексом не срослось

VpnS, тут не дивидендная история. А GROWTH EQUITY.

Марвин_Инвестор, а тут вообще не понятная история. Сначала орут, что продают бизнес, потом орут, что никому не продам. То говорят о дивидендах как приоритете, то нет, остановим выплаты. Это компания без понятного направления.

Antonio Z, да не все тут понятно. Просто Олег очень импульсивный дядька. Ну и его же кошмарят судами. Падать может на фоне суда еше, вроде ожидает экстрадиции. По бизнесу все наоборот все ясно. Хотят стать вторым сбером, ведется R%D в целях диверсификации бизнеса. Нужны новые инвестиции как вариант рассматривают разные продукты и др.рынки. Кстати Сбер да и весь крупняк также себя ведет. Ну и слова Олега что будем стремиться к капитализации 25 ярдов вроде тоже тренд прогноза дают.

Для меня пока не понятно зачем топам понадобилось сливать акции зимой, понимали что лучше обкешиться и что светит обвал. ХЗ.

Допускаю рост до 100$ за бумагу.

Марвин_Инвестор, с тем, что Олег — очень непредсказуемый, согласен. С тем, что Сбербанк такой же, не согласен. Сбербанк сохранил дивиденды на уровне прошлого года. Предсказуемая политика в отличие от Тинькофф. Скорее Тинькофф можно сравнить с ВТБ.

Antonio Z, да ландно вам где этот несчастный ВТБ и где Тинек, вы что ?! Однозначно Тинек точно вторым будет после сбера.

Я говорил о развитии экосистемы, причем техническая часть и сервисы многократно превосходят сберовские у Тинька. А что касасается Сбера, там тоже Греф мутил слияния с мылом, с ситимобил. Да и вообще начали экосистему свою усиленно удобрять. В этом смысле взгляды на рост бизнесов Олега и Германа Оскаровича совпадают )

Марвин_Инвестор, я про непостоянство. Другие параметры не сравнивал. Помните ВТБ то про 50% от прибыли на дивиденды говорил, а по факту 10% направил. Так и Тинькофф. Инвестору очень сложно планировать с такими бумагами. В этом плане Сбербанк более понятен.

Технически Сбербанк отстает и от Тинькофф и от ВТБ.

Сегодня вышла новость, что головная компания Тинькофф Банка планирует временно приостановить выплату дивидендов до конца 2021 года.

На этом фоне глобальные депозитарные расписки TCS Group на торгах Московской биржи потеряли почти 4%, опустившись в моменте до ₽3615,8 за бумагу. К концу торговой сессии бумагам удалось восстановить потери и приблизиться к отметке ₽3950.

На наш взгляд, отмена дивидендов окажет долгосрочное давление на котировки.

Также стоит упомянуть, что 26 февраля наблюдался экстремальный торговый объём около уровня ₽3900. Если предположить, что в этот день инсайдеры закрывали долгосрочные позиции, то цена вряд ли уйдёт сильно выше текущей.

С учётом всей этой информации, мы считаем, что инвесторам следует зафиксировать длинные позиции по депозитарным распискам TCS Group в ближайшие дни.

Наш Телеграм канал: Акции | Московская Биржа

воообще удивительная папира

кидок с дивами и тишина

всё выкупают )) видимо олежи держат котировки для своих целей — найти того самого лоха и продать детище, раз с яндексом не срослось

VpnS, тут не дивидендная история. А GROWTH EQUITY.

Марвин_Инвестор, а тут вообще не понятная история. Сначала орут, что продают бизнес, потом орут, что никому не продам. То говорят о дивидендах как приоритете, то нет, остановим выплаты. Это компания без понятного направления.

Antonio Z, да не все тут понятно. Просто Олег очень импульсивный дядька. Ну и его же кошмарят судами. Падать может на фоне суда еше, вроде ожидает экстрадиции. По бизнесу все наоборот все ясно. Хотят стать вторым сбером, ведется R%D в целях диверсификации бизнеса. Нужны новые инвестиции как вариант рассматривают разные продукты и др.рынки. Кстати Сбер да и весь крупняк также себя ведет. Ну и слова Олега что будем стремиться к капитализации 25 ярдов вроде тоже тренд прогноза дают.

Для меня пока не понятно зачем топам понадобилось сливать акции зимой, понимали что лучше обкешиться и что светит обвал. ХЗ.

Допускаю рост до 100$ за бумагу.

Марвин_Инвестор, с тем, что Олег — очень непредсказуемый, согласен. С тем, что Сбербанк такой же, не согласен. Сбербанк сохранил дивиденды на уровне прошлого года. Предсказуемая политика в отличие от Тинькофф. Скорее Тинькофф можно сравнить с ВТБ.

Antonio Z, да ландно вам где этот несчастный ВТБ и где Тинек, вы что ?! Однозначно Тинек точно вторым будет после сбера.

Я говорил о развитии экосистемы, причем техническая часть и сервисы многократно превосходят сберовские у Тинька. А что касасается Сбера, там тоже Греф мутил слияния с мылом, с ситимобил. Да и вообще начали экосистему свою усиленно удобрять. В этом смысле взгляды на рост бизнесов Олега и Германа Оскаровича совпадают )

воообще удивительная папира

кидок с дивами и тишина

всё выкупают )) видимо олежи держат котировки для своих целей — найти того самого лоха и продать детище, раз с яндексом не срослось

VpnS, тут не дивидендная история. А GROWTH EQUITY.

Марвин_Инвестор, а тут вообще не понятная история. Сначала орут, что продают бизнес, потом орут, что никому не продам. То говорят о дивидендах как приоритете, то нет, остановим выплаты. Это компания без понятного направления.

Antonio Z, да не все тут понятно. Просто Олег очень импульсивный дядька. Ну и его же кошмарят судами. Падать может на фоне суда еше, вроде ожидает экстрадиции. По бизнесу все наоборот все ясно. Хотят стать вторым сбером, ведется R%D в целях диверсификации бизнеса. Нужны новые инвестиции как вариант рассматривают разные продукты и др.рынки. Кстати Сбер да и весь крупняк также себя ведет. Ну и слова Олега что будем стремиться к капитализации 25 ярдов вроде тоже тренд прогноза дают.

Для меня пока не понятно зачем топам понадобилось сливать акции зимой, понимали что лучше обкешиться и что светит обвал. ХЗ.

Допускаю рост до 100$ за бумагу.

Марвин_Инвестор, с тем, что Олег — очень непредсказуемый, согласен. С тем, что Сбербанк такой же, не согласен. Сбербанк сохранил дивиденды на уровне прошлого года. Предсказуемая политика в отличие от Тинькофф. Скорее Тинькофф можно сравнить с ВТБ.