| AT&T Календарь Акционеров | |

| Прошедшие события Добавить событие | |

AT&T акции

-

Seeking Alpha: Dividend Harvesting Week 40 Update, $4,000 Allocated, $263.68 In Annual Dividends Yielding 6.81% Across 58 Positions

Seeking Alpha: Dividend Harvesting Week 40 Update, $4,000 Allocated, $263.68 In Annual Dividends Yielding 6.81% Across 58 Positions

Читайте далее в источнике

Я может не правильно что то понимаю, поправьте если что, но в середине 22 года акционеры at&t(капитализация 160 млрд) получат 70% новой компании которую оценивают 150 млрд, то есть на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций Warner media слившейся с discovery, плюс дивиденды еще неурезанные

Расшифруйте, пожалуйста, что именно получат акционеры и как правильно всё это называется? «на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций», т.е. получат плюсом к имеющимся акциям AT&T? эта сумма (14$) равна ± сумме дивидендов по акциям AT&T за 7 лет?

Алексей Еременко, это называется выделение бизнеса или спин-офф. Простыми словами: обратное M&A, когда считают, что две отдельные компании будут стоить дороже, чем одна объединённая. В лекарствах и технологиях работает на ура. Тут скорее сработает, чем не сработает.

Про 14 долларов я бы на Вашем месте так оптимистично не радовался. Это верхняя граница позитивных ожиданий. Консервативно там бумажка одна будет 5.4-5.8$ стоить. Коэффициент 0.71. То есть на каждые 100 акций тэшки получите 71 акцию ворнер-дискавери. Само собой, округление в меньшую.

Я может не правильно что то понимаю, поправьте если что, но в середине 22 года акционеры at&t(капитализация 160 млрд) получат 70% новой компании которую оценивают 150 млрд, то есть на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций Warner media слившейся с discovery, плюс дивиденды еще неурезанные

Расшифруйте, пожалуйста, что именно получат акционеры и как правильно всё это называется? «на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций», т.е. получат плюсом к имеющимся акциям AT&T? эта сумма (14$) равна ± сумме дивидендов по акциям AT&T за 7 лет?

За четыре квартала 2021 года инвестор получит дивиденды 0.52 х4 =2.08 доллара В будущем с 2022 г предположительно инвестор будет получать 0.32 х4 = 1.28 доллара, при этом стоимость акции с 2017 года падает примерно 3-4 доллара в год. Получается что действительно настоящий продвинутый инвестор, в процентных величинах будет получать возможно 11% (двухзначное число) а вот в номинале только 1.28. В целом неплохо всего то минус 2.72. в год с акции

Kу, это прошлое, вопрос же что в будущем?

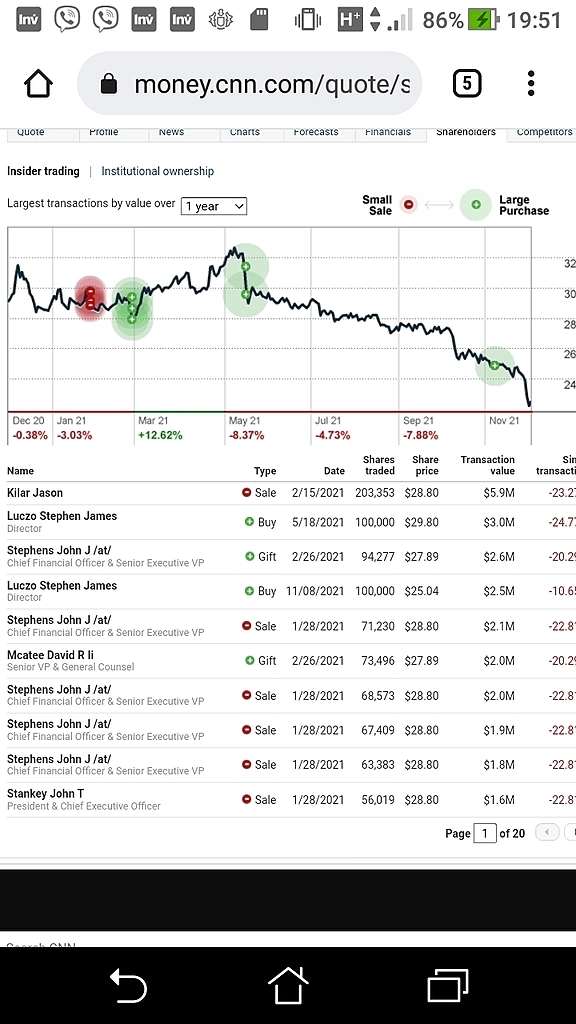

Сильно пролили и акция даже сейчас выглядит дешево. Мне кажется, что есть какая-то негативная новость о который знает только ограниченный круг участников.

DavidD, либо это чисто спекуляция, компания слабая, неопределенность с дивидендами и со спинофф. Какой инвестор в здравом уме будет продавать компанию по таким ценам? *на основе общедоступной информации

Не уверен что сегодня АТТ выглядит дёшево.((https://finviz.com/quote.ashx?t=T)) Р/Е =168. Я так понимаю, что инвестиции окупятся через 186 лет. Вообще то неплохой бизнес для долгожителей

Kу, чисто из любопытства, Вы хоть отдалённо понимаете как считается p/e и что такое бухгалтерский убыток? 26-го января Вы вместо «неплохого бизнеса для долгожителей» будете писать оды славному правлению AT&T и кричать «Ave!»?

Вадим Рахаев, Я тоже не совсем понимаю почему у них такой большой p/e, если не сложно можете обьяснить

Qft, в 4 квартале 2020 года под шумок ковида менеджмент признался, что пять лет назад хорошенько обгадился, когда на волне роста потокового видео решил на всю котлету затарить традиционное телевещание. 26 января этот квартал выпадет из LTM и p/e переоценится в район 7.4.

Откройте: investors.att.com/~/media/Files/A/ATT-IR-V2/financial-reports/quarterly-earnings/2020/q4-2020/4Q20%20Highlights.pdf — тут увидите eps ($1.95) при скорректированной eps $0.75. На логичный вопрос «где деньги, Зин?!» при нормальных показателях всех ключевых направлений натыкаемся на пояснение тут: about.att.com/story/2021/q4_earnings_2020.html во втором абзаце консолидированных финансовых результатов. Там тихо сообщают, что бухгалтера списали 15 миллиардов в убыток от сделок прошлых лет. Мол переплатили слегка в прошлом, до сих пор платим.

Цинично? В годовом отчёте сию прекрасную новость ещё глубже упаковали.

В целом можете не переживать — это бухгалтерское списание и убыток по факту был получен 5 лет назад. Форвардный p/e при текущей цене 7.35.

P.S. В РФ такие списания страшнее для миноритариев, так как в большинстве случаев ломают дивидендную базу. Например, прошлогоднее списание МОЭСКа. Из примеров, на днях Русгидро приняла политику, исключающую учёт таких списаний в дивидендной базе.

[всё вышеуказанное не инвестиционная рекомендация]

Вадим Рахаев, спасибо

За четыре квартала 2021 года инвестор получит дивиденды 0.52 х4 =2.08 доллара В будущем с 2022 г предположительно инвестор будет получать 0.32 х4 = 1.28 доллара, при этом стоимость акции с 2017 года падает примерно 3-4 доллара в год. Получается что действительно настоящий продвинутый инвестор, в процентных величинах будет получать возможно 11% (двухзначное число) а вот в номинале только 1.28. В целом неплохо всего то минус 2.72. в год с акции

Kу, это прошлое, вопрос же что в будущем?

Сильно пролили и акция даже сейчас выглядит дешево. Мне кажется, что есть какая-то негативная новость о который знает только ограниченный круг участников.

DavidD, либо это чисто спекуляция, компания слабая, неопределенность с дивидендами и со спинофф. Какой инвестор в здравом уме будет продавать компанию по таким ценам? *на основе общедоступной информации

Не уверен что сегодня АТТ выглядит дёшево.((https://finviz.com/quote.ashx?t=T)) Р/Е =168. Я так понимаю, что инвестиции окупятся через 186 лет. Вообще то неплохой бизнес для долгожителей

Kу, чисто из любопытства, Вы хоть отдалённо понимаете как считается p/e и что такое бухгалтерский убыток? 26-го января Вы вместо «неплохого бизнеса для долгожителей» будете писать оды славному правлению AT&T и кричать «Ave!»?

Вадим Рахаев, Я тоже не совсем понимаю почему у них такой большой p/e, если не сложно можете обьяснить

Qft, в 4 квартале 2020 года под шумок ковида менеджмент признался, что пять лет назад хорошенько обгадился, когда на волне роста потокового видео решил на всю котлету затарить традиционное телевещание. 26 января этот квартал выпадет из LTM и p/e переоценится в район 7.4.

Откройте: investors.att.com/~/media/Files/A/ATT-IR-V2/financial-reports/quarterly-earnings/2020/q4-2020/4Q20%20Highlights.pdf — тут увидите eps ($1.95) при скорректированной eps $0.75. На логичный вопрос «где деньги, Зин?!» при нормальных показателях всех ключевых направлений натыкаемся на пояснение тут: about.att.com/story/2021/q4_earnings_2020.html во втором абзаце консолидированных финансовых результатов. Там тихо сообщают, что бухгалтера списали 15 миллиардов в убыток от сделок прошлых лет. Мол переплатили слегка в прошлом, до сих пор платим.

Цинично? В годовом отчёте сию прекрасную новость ещё глубже упаковали.

В целом можете не переживать — это бухгалтерское списание и убыток по факту был получен 5 лет назад. Форвардный p/e при текущей цене 7.35.

P.S. В РФ такие списания страшнее для миноритариев, так как в большинстве случаев ломают дивидендную базу. Например, прошлогоднее списание МОЭСКа. Из примеров, на днях Русгидро приняла политику, исключающую учёт таких списаний в дивидендной базе.

[всё вышеуказанное не инвестиционная рекомендация]

За четыре квартала 2021 года инвестор получит дивиденды 0.52 х4 =2.08 доллара В будущем с 2022 г предположительно инвестор будет получать 0.32 х4 = 1.28 доллара, при этом стоимость акции с 2017 года падает примерно 3-4 доллара в год. Получается что действительно настоящий продвинутый инвестор, в процентных величинах будет получать возможно 11% (двухзначное число) а вот в номинале только 1.28. В целом неплохо всего то минус 2.72. в год с акции

Kу, это прошлое, вопрос же что в будущем?

Сильно пролили и акция даже сейчас выглядит дешево. Мне кажется, что есть какая-то негативная новость о который знает только ограниченный круг участников.

DavidD, либо это чисто спекуляция, компания слабая, неопределенность с дивидендами и со спинофф. Какой инвестор в здравом уме будет продавать компанию по таким ценам? *на основе общедоступной информации

Не уверен что сегодня АТТ выглядит дёшево.((https://finviz.com/quote.ashx?t=T)) Р/Е =168. Я так понимаю, что инвестиции окупятся через 186 лет. Вообще то неплохой бизнес для долгожителей

Kу, чисто из любопытства, Вы хоть отдалённо понимаете как считается p/e и что такое бухгалтерский убыток? 26-го января Вы вместо «неплохого бизнеса для долгожителей» будете писать оды славному правлению AT&T и кричать «Ave!»?

Вадим Рахаев, Я тоже не совсем понимаю почему у них такой большой p/e, если не сложно можете обьяснить

За четыре квартала 2021 года инвестор получит дивиденды 0.52 х4 =2.08 доллара В будущем с 2022 г предположительно инвестор будет получать 0.32 х4 = 1.28 доллара, при этом стоимость акции с 2017 года падает примерно 3-4 доллара в год. Получается что действительно настоящий продвинутый инвестор, в процентных величинах будет получать возможно 11% (двухзначное число) а вот в номинале только 1.28. В целом неплохо всего то минус 2.72. в год с акции

Kу, это прошлое, вопрос же что в будущем?

Сильно пролили и акция даже сейчас выглядит дешево. Мне кажется, что есть какая-то негативная новость о который знает только ограниченный круг участников.

DavidD, либо это чисто спекуляция, компания слабая, неопределенность с дивидендами и со спинофф. Какой инвестор в здравом уме будет продавать компанию по таким ценам? *на основе общедоступной информации

Не уверен что сегодня АТТ выглядит дёшево.((https://finviz.com/quote.ashx?t=T)) Р/Е =168. Я так понимаю, что инвестиции окупятся через 186 лет. Вообще то неплохой бизнес для долгожителей

Kу, чисто из любопытства, Вы хоть отдалённо понимаете как считается p/e и что такое бухгалтерский убыток? 26-го января Вы вместо «неплохого бизнеса для долгожителей» будете писать оды славному правлению AT&T и кричать «Ave!»?

Я может не правильно что то понимаю, поправьте если что, но в середине 22 года акционеры at&t(капитализация 160 млрд) получат 70% новой компании которую оценивают 150 млрд, то есть на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций Warner media слившейся с discovery, плюс дивиденды еще неурезанные

Qft, всё примерно так, но проблема именно в качестве оценки новой компании. При оценке аналитики отталкиваются от способности среднего североамериканского домохозяйства поддерживать расход на ТВ в диапазоне 850$ — 1100$. Далее рисуется безоблачная перспектива перехода на подписки, где есть место для оплаты всех дополняющих друг друга сервисов: и Нетфликса, и ЭйчБиО с Дискавери, и Диснея, и Амазон, и Эппл+. Если ситуация действительно останется такой, то всё правда здорово — сервисы именно дополнят друг друга и смогут развиваться параллельно. Но есть другая сторона медали: инфляция наращивает расходы на питание и прочие расходы, которые не порежешь. В этих условиях сокращаются свободные средства домохозяйств. Есть вероятность, что вместо пятёрки стримингов оставят 2-3. И тут очень сложно проанализировать что именно порежут американцы. 150 миллиардов — очень позитивный консенсус. Я может не правильно что то понимаю, поправьте если что, но в середине 22 года акционеры at&t(капитализация 160 млрд) получат 70% новой компании которую оценивают 150 млрд, то есть на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций Warner media слившейся с discovery, плюс дивиденды еще неурезанные

Я может не правильно что то понимаю, поправьте если что, но в середине 22 года акционеры at&t(капитализация 160 млрд) получат 70% новой компании которую оценивают 150 млрд, то есть на каждую акцию которая сейчас стоит 23 доллара акционер получит примерно 14 долларов в виде акций Warner media слившейся с discovery, плюс дивиденды еще неурезанные

За четыре квартала 2021 года инвестор получит дивиденды 0.52 х4 =2.08 доллара В будущем с 2022 г предположительно инвестор будет получать 0.32 х4 = 1.28 доллара, при этом стоимость акции с 2017 года падает примерно 3-4 доллара в год. Получается что действительно настоящий продвинутый инвестор, в процентных величинах будет получать возможно 11% (двухзначное число) а вот в номинале только 1.28. В целом неплохо всего то минус 2.72. в год с акции

Kу, это прошлое, вопрос же что в будущем?

Сильно пролили и акция даже сейчас выглядит дешево. Мне кажется, что есть какая-то негативная новость о который знает только ограниченный круг участников.

DavidD, либо это чисто спекуляция, компания слабая, неопределенность с дивидендами и со спинофф. Какой инвестор в здравом уме будет продавать компанию по таким ценам? *на основе общедоступной информации

За четыре квартала 2021 года инвестор получит дивиденды 0.52 х4 =2.08 доллара В будущем с 2022 г предположительно инвестор будет получать 0.32 х4 = 1.28 доллара, при этом стоимость акции с 2017 года падает примерно 3-4 доллара в год. Получается что действительно настоящий продвинутый инвестор, в процентных величинах будет получать возможно 11% (двухзначное число) а вот в номинале только 1.28. В целом неплохо всего то минус 2.72. в год с акции

Kу, это прошлое, вопрос же что в будущем?

Сильно пролили и акция даже сейчас выглядит дешево. Мне кажется, что есть какая-то негативная новость о который знает только ограниченный круг участников.

Уже дают всего $23 за акцию. Думаю докатимся до 20, там подбирать.

🗝Багатенький Буратина, полагаю, что дно где-то у 17$, но проблема в том, что сразу под двадцаткой возникнет двузначная дивдоходность. Полагаю, что это побудит многих к покупкам.

Вадим Рахаев,

Так дивиденды квартальные в следующем году срежут с 0.52 до 0.32 (прогнозная цифра). Так что двухзначной доходности не будет, в общем… будем посмотреть

KrumBumBes, только с июля. Так что при падении до НГ ниже 20$ двузначная доходность продержится два квартала.

Уже дают всего $23 за акцию. Думаю докатимся до 20, там подбирать.

🗝Багатенький Буратина, полагаю, что дно где-то у 17$, но проблема в том, что сразу под двадцаткой возникнет двузначная дивдоходность. Полагаю, что это побудит многих к покупкам.

Вадим Рахаев,

Так дивиденды квартальные в следующем году срежут с 0.52 до 0.32 (прогнозная цифра). Так что двухзначной доходности не будет, в общем… будем посмотреть

Уже дают всего $23 за акцию. Думаю докатимся до 20, там подбирать.

🗝Багатенький Буратина, полагаю, что дно где-то у 17$, но проблема в том, что сразу под двадцаткой возникнет двузначная дивдоходность. Полагаю, что это побудит многих к покупкам.

Тогда еще не было сотовых телефонов, и не очень понятно какой будет связь и компьютеры, встречались мы с людьми из AT&T. И нам объяснили: «У нас медь в дома проложенная стоит триллионы. Мы просто не можем всё уничтожить. Мы готовы скупить все лицензии, все сотовые телефоны, компании… И закрыть всех еще лет на 50, так чтобы все звонили и разговаривали как нам надо.

MPlus, Так всегда было — новые технологии побеждали старые. НТП не остановить. Тогда еще не было сотовых телефонов, и не очень понятно какой будет связь и компьютеры, встречались мы с людьми из AT&T. И нам объяснили: У нас медь проложенная стоит триллионы. Мы просто не можем всё уничтожить. Мы готовы скупить все лицензии, все сотовые телефоны, компании… И закрыть всех еще лет на 50, так чтобы все звонили и разговаривали как нам надо.

Тогда еще не было сотовых телефонов, и не очень понятно какой будет связь и компьютеры, встречались мы с людьми из AT&T. И нам объяснили: У нас медь проложенная стоит триллионы. Мы просто не можем всё уничтожить. Мы готовы скупить все лицензии, все сотовые телефоны, компании… И закрыть всех еще лет на 50, так чтобы все звонили и разговаривали как нам надо. КРАХ AT&T | Акции продолжают свое падение

КРАХ AT&T | Акции продолжают свое падение

Последние пол года котировки компании AT&T устойчиво падают. Глубина падения достигла практически 30% от самой верхней точки этого года.

В целом телекоммуникационный сектор можно считать защитным, но сейчас весь сектор выглядит хуже рынка.Даже в нестабильные экономические времена стабильный спрос на услуги передачи голоса и данных, наряду с обширными планами подписки, обеспечивает стабильный источник доходов для крупных телекоммуникационных компаний.

Компания AT&T является популярной историей среди розничных инвесторов на СПБ Бирже и на данный момент приносит им много БОЛИ, судя по некоторым комментариям из соц сети пульс.

Итак, причины падения AT&T:

1. Весь телекоммуникационный сектор под давлением.

2. Большие затраты на развертывание 5G в ближайшие годы совпали с растущей инфляцией.

3. Высокая долговая нагрузка и как следствие срезание дивидендов.

Авто-репост. Читать в блоге >>>

Думаю, что при Р/Е=209 бежать надо из неё без оглядки.

Ku, Это я про АТТ из неё надо бежать

Ku, ок, еще значит докупим...)))

Сергей В. 🚀🚀🚀, Три года докупал, усреднялся, в итоге Дивы только на 50% погасили убытки. И это в хорошие времена. А сегодня при Р/Е =209. При долгах в 40 млрд. Очень похоже на МММ, Наверное управленцы АТТ учились у Сергея Мавроди

Ku,

Ну вам обидно, что вы входили по 33,35,38 едениц а сейчас 25… Компания на распутье, и возможно, что в следующие 3 года будет плюс 50% (без дивидендов сниженных). Но повторяюсь ситуация сложная и возможна дальнейшая стагнация. Я зашел по цене 25,25 на 10% депо, сейчас возможна такая коррекция по рынку, что увидим минус 40%-60% у многих «лидеров» в течении недель буквально. А «Т-эшка» в случае глобального бума больше чем на 10%-15% не упадет. Ну этот гигант точно не МММ

KrumBumBes, Думаю, что каждому акционеру обидно, когда его обворовывают. Дело не в самой АТТ, сам бизнес правильный. Трансформаторы, провода, частоты увеличивают количество абонентов и генерируют прибыль. Дело в управленцах. Под руководством Стивенсона AT & T приобрела DirecTV в 2015 году, а Time Warner — в 2018 году. Компания была с долгами порядка 20млрд, да еще и купили на 20 млд дороже чем оценивал рынок. Чёткий договорняк. Чёткий вывод денег из АТТ. За эти деньги можно было купить ТРИ NETFLIX которая выросла в разы, а АТТ за 4 года в разы упала. Акции падали с 45 долларов до 24 и это при том что SP500 давало рост 20% каждый год. Это надо очень постараться, чтобы так угробить дивидендного аристократа. Стивенсон заключил, мягко говоря, крайне невыгодные сделки. Наша коррупция отдыхает.

Kу, Смысл в этом посте какой? В 2018-м нужно было об этом говорить. Где Вы были тогда?

АннаБррр, в декабре должны рости котировки… Иначе старшие менеджеры останутся без бонусов. Но это не точно. Долг сформировался из-за приобретения Time Warner (80 млрд. $), а до этого занимали на покупку DirectTV. Плюс внедрение сетей нового поколения. Всего должны около 180 млрд. $. Если вы вкладываетесь на перспективу, то какое вам дело до текущей просадки? Цена нормальная для входа, по мере появления денег покупайте ещё, особенно если котировки будут ниже. Главное что бы могли обслуживать долг и платить дивы — вот за этим надо следить. Я покупаю в надежде на новые сети 5 поколения (5g). Это перспективно. Отнеситесь к инвестициям в дивидендные акции, как к коллекционированию, не переживайте. Если продадите лося — потеряете, значит нет повода париться))) Лучше сходите на Фантастических тварей, поддержите контору) Фильм красивый!

Михаил, по поводу коллекционирования — интересная мысльЧто такое продать лося? Извините, я не все в сленге трейдеров понимаю.

АннаБррр, На какой на хорошей новости должны расти котировки в декабре. На том, что "«Долг сформировался из-за приобретения Time Warner (80 млрд. $), а до этого занимали на покупку DirectTV. Плюс внедрение сетей нового поколения. Всего должны около 180 млрд. $.»" Покупки (80 млрд. $) были давно и по завышенной цене. Переплатили 40 млрд. Почему??? Акции падают 4 года подряд. Компания стагнирует. Смогут ли обслуживать долг? Дивы обязательно порежут.

Ku, вы это мне??? Уверены?

AT&T - факторы роста и падения акций

AT&T - описание компании

AT&T Inc. (NYSE: T) is a world leader in communications, media and entertainment, and technology. With our acquisition of Time Warner, we are building a truly modern media company that will create the best entertainment and communications experiences in the world.

AT&T has recorded 34 consecutive years of quarterly dividend growth. We’re a Fortune 10 company.

The recently completed acquisition of Time Warner brings together the three key elements in media and entertainment that are required to transform how video is distributed, paid for, consumed and created:

- Premium Content: No one does premium content better than the terrific talent at HBO, Turner and Warner Bros. Add in targeted content such as Bleacher Report, Boomerang and FilmStruck, and AT&T's investment in Otter Media's properties, and we have a robust content portfolio that can drive viewer engagement to new levels.

- Direct to Consumer (D2C) Distribution: AT&T's more than 170 million unique D2C connections across its wireless, video and broadband businesses provide valuable subscriber insights to better inform how we deliver advertising, what content we distribute and how we distribute that content. And we also have an opportunity to significantly grow our D2C streaming services such as HBO NOW, DIRECTV NOW and Boomerang.

- High-Speed Networks: The more customers engage with premium content the more access they will need to network bandwidth. And demand will only continue to grow with 4K and virtual reality. That's why we're investing heavily in 5G wireless and our fiber network to ensure our customers will always have a great viewing experience whenever they want to watch their favorite content.

The merger also enables AT&T to create a new option for advertisers to find and reach relevant audiences at scale in trusted, premium content environments. We have an opportunity to do for video advertising what others have done with digital advertising but with greater transparency, brand-safety and accountability.

The AT&T-Time Warner combination is powerful, creating a virtuous cycle…great content to drive engagement…broad, direct-to-consumer distribution…high speed networks to reach more consumers…all fueled by relevant advertising and insightful analytics to improve the overall consumer experience.

The merger will allow us to reinvent the way the media and entertainment industry works for consumers, content creators, distributors and advertisers.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций