Сургутнефтегаз – рсбу

Тип

Обыкновенная

35 725 994 705 акций

http://moex.com/s909

Free-float

25%

Капитализация

на 30.10.2017г: 1 063,56 млрд руб

Тип

Привилегированная

7 701 998 235 акций

Free-float

73%

Капитализация на 30.10.2017г: 225,32 млрд руб

Общий долг на 31.12.2016г: 187,62 млрд руб

Общий долг на 30.09.2017г: 177,55 млрд руб

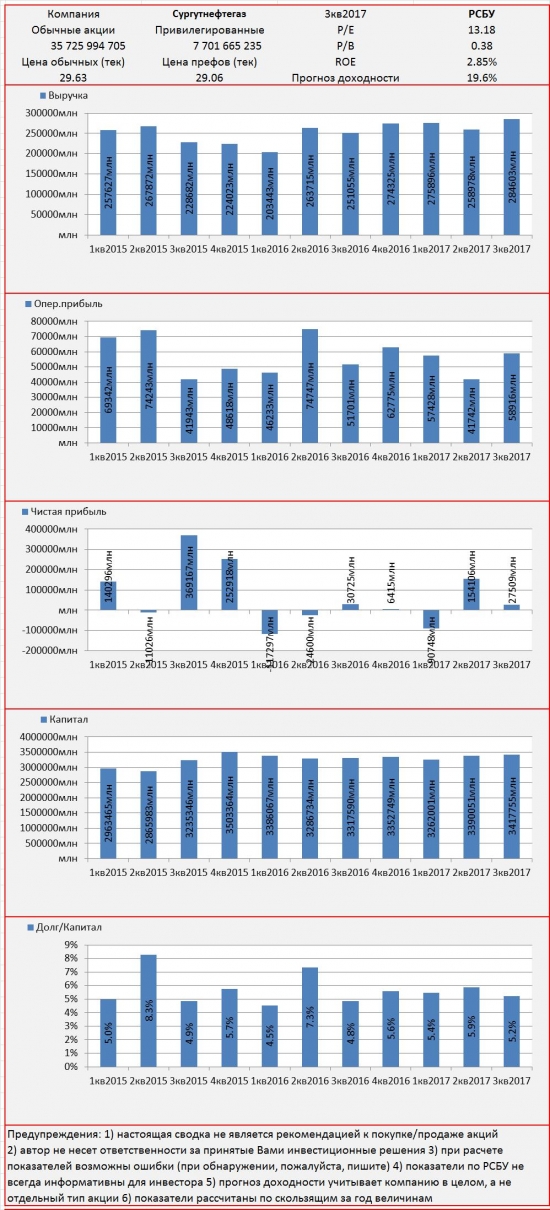

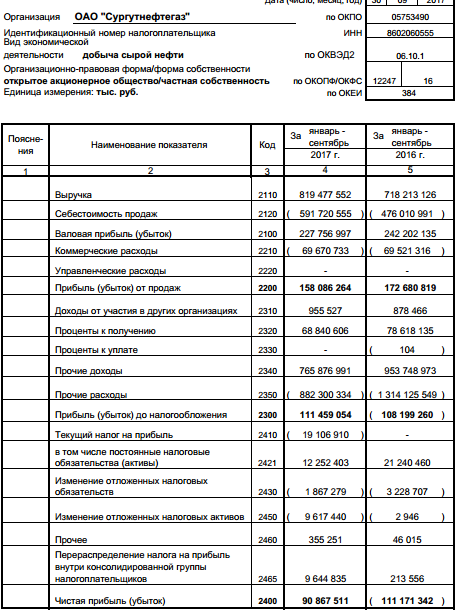

Выручка 9 мес 2016г: 718,21 млрд руб

Выручка 9 мес 2017г: 819,48 млрд руб

Валовая прибыль 9 мес 2016г: 242,20 млрд руб

Валовая прибыль 9 мес 2017г: 227,76 млрд руб

Прибыль от продаж 9 мес 2016г: 172,68 млрд руб

Прибыль от продаж 9 мес 2017г: 158,09 млрд руб

Убыток 6 мес 2016г: 141,90 млрд руб

Убыток 9 мес 2016г: 111,71 млрд руб

Убыток 2016г: 104,76 млрд руб

Убыток 1 кв 2017г: 90,75 млрд руб

Прибыль 6 мес 2017г: 63,36 млрд руб

Прибыль 9 мес 2017г: 90,87 млрд руб

Прибыль 2017г: 100 млрд руб – Прогноз. Р/Е 12,9

http://www.surgutneftegas.ru/ru/investors/reports/5_4/

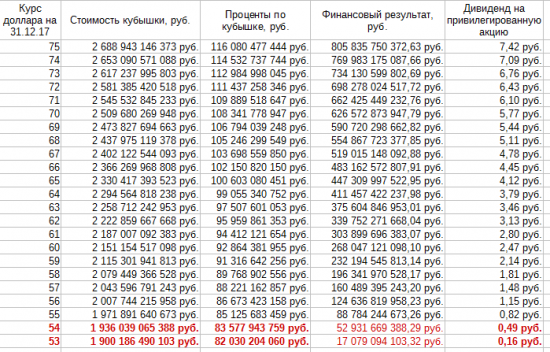

Сургутнефтгеаз при наличии прибыли и согласно див. истории, направляет на дивиденды по:

Обыкновенным 14% от прибыли по рсбу

Привилегированным 7,1% от прибыли рсбу.

Прогноз – Дивиденды за 2017г.

(100 млрд * 0,14): 35 725 994 705 обыкн. = 0,39 руб/акция обыкн.

(100 млрд * 0,071): 7 701 998 235 преф = 0,92 руб/акция преф.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций